「所得拡大促進税制」の上乗せ措置である教育訓練費の増加について解説

令和3年度の税制改正において、中小企業者等が従業員に対する給与支払額を増やした場合に税額控除を受けられる「所得拡大促進税制」の期限延長と内容の見直しがありました。今回はこの制度の上乗せ措置である「教育訓練費の増加」について、基礎的な知識から解説していきます。

「所得拡大促進税制」とは何か?

給与等の支払いが増加すれば税額控除が適用される

「所得拡大促進税制」を簡単に言えば、従業員に対する給与等の支払額を増やした企業については税金を安くしましょう、という制度です。

具体的には、従業員給与のベースアップや新卒者・中途採用者の確保、教育訓練によるスキルアップなど、企業の「人的投資」を税制面で支援することを制度の趣旨としています。

制度の対象となる「中小企業者等」は次の1と2を満たす企業です。

- 青色申告をしている法人及び個人事業主、協同組合等であること

-

- (1)資本金(又は出資金)が1億円以下の法人で、直前3期の所得金額の平均が15億円以下であること

ただし、大規模法人が株式(又は出資)の2分の1を保有している場合や、2社以上の大規模法人が株式(又は出資)の3分の2を保有している場合は対象外となります。 - (2)資本金(又は出資金)がない法人で、直前3期の所得金額の平均が15億円以下でかつ常時 使用する従業員が1,000名以下であること

- (3)個人事業主のうち常時使用する従業員が1,000名以下であること

- (1)資本金(又は出資金)が1億円以下の法人で、直前3期の所得金額の平均が15億円以下であること

法人や協同組合等に限らず、個人事業主も対象に含まれるのが大きな特徴です。

「給与等の増加」に該当するもの

当該制度における「給与等の増加」には2つの捉え方があります。

1つ目は、制度の名称どおり「給与や賞与などの支給額が増加した場合」です。

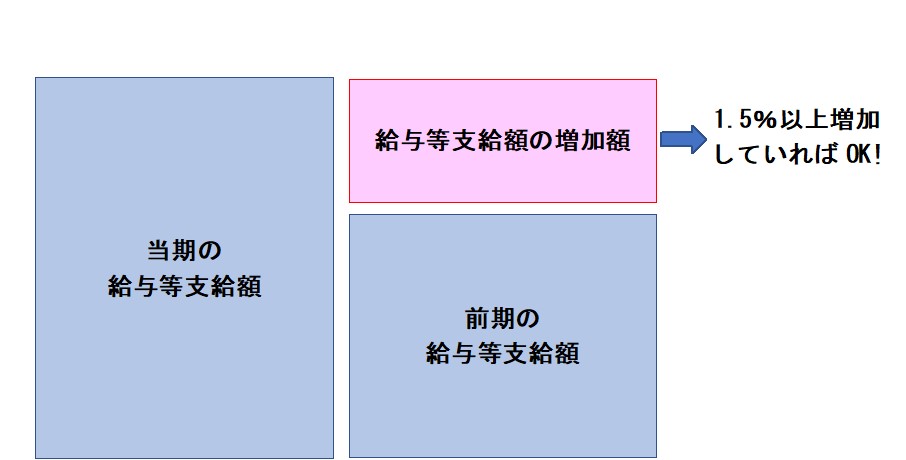

(雇用者給与等支給額 - 比較雇用者給与等支給額) / 比較雇用者給与等支給額

≧1.5%

上の表において、「雇用者給与等支給額」とは当事業年度において国内の雇用者に支払った給与等支給額合計を指します。

また「比較雇用者給与等支給額」とは前事業年度に国内の雇用者に支払った給与等支給額合計を指します。

つまり、当事業年度に支払った給与等支給額が、前事業年度に支払った給与等支給額よりも「1.5%以上増加」していれば税額控除を受けられるということです。

仮に前事業年度の給与等支給額が1,000万円であれば、1.5%増加の1,015万円以上支給していればいいわけです。

2つ目は、「従業員を対象とした教育訓練費の支払額が増加した場合」です。

1.(雇用者給与等支給額 - 比較雇用者給与等支給額) / 比較雇用者給与等支給額

≧2.5%

かつ

2.(教育訓練費の額 - 比較教育訓練費の額) / 比較教育訓練費の額

≧10%

又は経営力向上計画の認定を受けていること

(2.の上乗せ要件のうち、経営力向上計画の認定については割愛します。)

上の表において「教育訓練費の額」とは、当事業年度において国内の雇用者のスキルアップのために支払った費用を指します。

また「比較教育訓練費の額」とは、前事業年度に国内の雇用者のスキルアップのために支払った費用を指します。

従業員に対する給与や賞与と教育訓練費をあわせて「人的投資」としてみることになります。

「所得拡大促進税制」の上乗せ措置

上乗せ措置とは何か?

では次に「税額控除の上乗せ措置」について解説していきます。

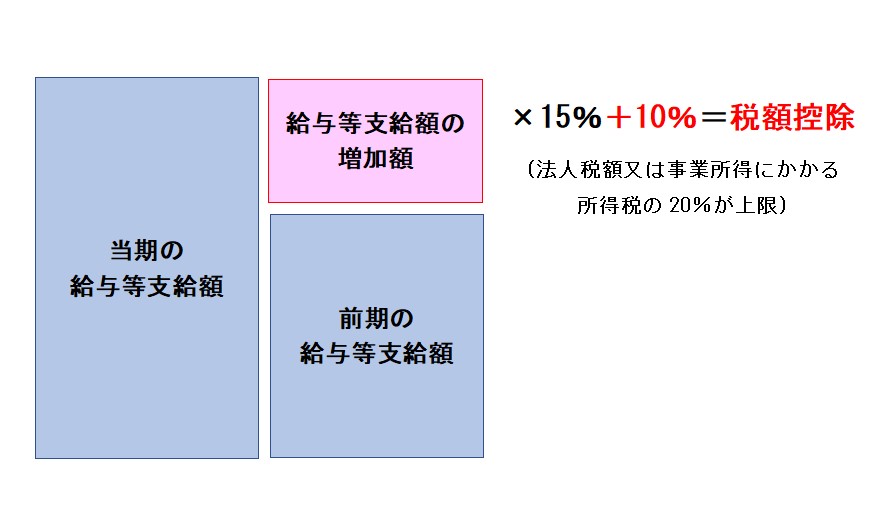

「中小企業者等の所得拡大促進税制」のメインはあくまで給与等支給額の増加です。

税額控除の方法としては前章で解説した「給与等支給額の増加額」の15%を税額から直接控除します。

ただし、無制限というわけではなく、法人であれば計算した調整前法人税額の20%、個人事業主であれば計算した事業所得にかかる所得税額の20%が上限となります。

「上乗せ措置」というのは、税額控除の要件の他に、さらに一定の要件を満たせばこの15%部分に10%上乗せしましょう、という措置です。

税額の20%上限というルールは変わりませんが、教育訓練費を前事業年度より多く支出していて、税額控除の20%上限まで余裕があるような会社であれば積極的に活用していきましょう。

上乗せを受けるためには給与が増加していることが前提

ただし、この「教育訓練費の増加」には、給与等支給額が「2.5%以上増加」していなければならないという縛りがあります。給与等支給額が増加していてなおかつ教育訓練費の支出も増加している、という2つの要件を満たさなければなりません。

したがって、教育訓練費の支出だけが増加しても給与等支給額が増加していなければ税額控除は受けられないことになります。

「教育訓練費の増加」はあくまで税額控除の上乗せ措置です。まずは前提条件として「給与等支給額の2.5%以上増加」に該当しているかを確認しましょう。

税額控除の対象となる教育訓練費

教育訓練には「社内で行うもの」と「社外に委託するもの」がある

では「教育訓練費」とはどのよう支出が該当するのかについて解説します。

一般的に、会社が支出する「教育訓練費」は大きく分けて2つに分類されます。

1.社内で行う教育訓練

会社が自ら社外から講師や指導員を招いて社内・社外の場所を問わず教育訓練を行うケースです。知識の講習はもちろん、現場における技術指導や実地研修も含まれます。

ポイントとしては、教育訓練を「自ら企画し実施する」点と教育訓練のプログラムは講師に委託する形をとる必要がある点です。

会社が支払った以下のような費用が教育訓練費になります。

- 外部の講師に支払った謝礼金、報酬

- 講師を呼ぶ際にかかる交通費や宿泊費、食事代など

- 教育訓練をするにあたって賃借した施設や備品などの使用料

2.社外に委託して行う教育訓練

会社が社外の教育機関(職業訓練校や技能講習学校など)や一般企業に委託し、教育訓練を行うケースです。従業員を社外の教育訓練機関に行かせて受講費用は会社が負担するというのが特徴です。

社内で行う教育訓練と同様に、以下のような費用が教育訓練費になります。

- 外部の講師に支払った謝礼金、報酬

- 教育訓練をするにあたって賃借した施設や備品などの使用料

対象となる教育訓練の具体例

従業員が教育訓練を受けたときに発生する具体的な費用を、対象となるもの、ならないものに分類してみましょう。

1.対象となる教育訓練費

- 外部の講師に支払った謝礼金、報酬

- 講習会やセミナーの参加費、受講料

- 教育訓練をするにあたって賃借した施設や備品などの使用料

- 訓練の一環として受ける受験料

- 社外講師を呼ぶ際にかかる交通費、宿泊費、食事代

2.対象とならない教育訓練費

- 講習期間中の給与・賞与・出張手当など

- ヨガ教室やパーソナルトレーナーなど、福利厚生を目的に呼んだ社外講師への謝礼金

- 従業員が講習に参加する際にかかる交通費や宿泊費、食事代など

- 施設使用に付随する水道光熱費など

- 講習に使用する教材や機材の取得費用

なお、法人の役員や個人事業主、使用人兼務役員や役員の親族が受ける教育訓練費は対象となりませんので注意してください。

まとめ

税額控除と聞くとどことなく難しいイメージがあるため、担当している税理士に全て任せてしまう方も多いでしょう。しかし、教育訓練は会社が主導で行うものですから、税法上の特典があるという部分は正しく理解しておくべきでしょう。

▼参照サイト

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説