株式取引で損をしたら?確定申告の「損益通算」について解説

株式の取引で損失が発生することがあります。所得税には、株式譲渡の損失を救済するために「損益通算」という制度があります。今回は「損益通算」がどのようなケースで適用することができるか、確定申告で「損益通算」を受けるための具体的な手続きの方法などについて解説します。

株式取引と所得税の関係について解説

株式の取引は「譲渡所得」となる

「所得税」には全部で10種類の所得区分がありますが、一般的に株式の売買で得た「もうけ(所得)」は所得税法上「譲渡所得」に該当します。

さらに、売買した株式の種類に応じて「上場株式に係る譲渡所得等」「一般株式に係る譲渡所得等」に細分されます。

「譲渡所得」がその他の所得と異なる点として挙げられるのが、その他の所得と分けて所得税の計算をするということです。これを「申告分離課税」と呼びます。具体的には、譲渡所得とその他の所得を別々のグループに分け、それぞれのグループで計算した所得税を最後に合算する、という手法をとります。

なお、個人事業者が事業として株式の売買を行った場合、所得区分は「事業所得」に該当します。税金の計算は譲渡所得と同様に「申告分離課税」で行いますので注意してください。

株式の売買で生じた損失の税法上の取扱い

譲渡所得が「申告分離課税」とされる理由としては、譲渡損失を使った租税回避行為を防ぐことが挙げられます。

例えば、譲渡所得の損益通算が認められるとした場合、租税を回避しようとすれば株式を意図的に低い価額で売却して「譲渡損失」を生じさせることが想定されます。これにより生じた「譲渡損失」を損益通算することで所得税の課税を逃れることができてしまうからです。

これでは恣意的な利益調整が可能となってしまうため、現在では「譲渡所得」をその他の所得とは切り離した「申告分離課税」で計算するように改正されています。

株式の取引により生じた赤字のことを税法では「譲渡損失」と呼びます。このように譲渡所得はその他の所得と分けて税金の計算を行いますので、「譲渡損失」をその他の所得で生じた黒字と相殺できません。

「譲渡損失」の救済措置である「損益通算」について解説

「損益通算」は赤字と黒字を相殺する手続き

「譲渡損失」はその他の所得から生じた黒字と「損益通算」できないようになっています。

もし仮に、譲渡損失をその他の黒字と相殺することができなければ、その年分に生じた譲渡損失は発生した年分で「なかったもの」として消えてしまうことになります。

しかし所得税では、譲渡損失が発生した際の特例として救済措置が用意されています。

それが「上場株式等に係る譲渡損失の損益通算」です。趣旨としては、上場株式等の売買で生じた譲渡損失を同じく上場株式等で得た利益(譲渡益)と相殺することを認めるというものです。

上場株式で生じた譲渡益と譲渡損失の間でのみ通算が認められるという条件が付きます。しかし、譲渡益にかかる所得税は納税しなければなりませんので、譲渡損失が何の救済もされないまま消えていくことを考えれば、この「損益通算」の制度はとても有益なものです。

その他にも、上場株式等の譲渡損失を上場株式等にかかる利子所得や配当所得と損益通算することも認められています。

これも同様に、上場株式等にかかる配当所得と譲渡損失の間でしか通算が認められないという条件が付きます。また、確定申告をする際にも申告分離課税で申告しなければなりません。しかし、配当から源泉徴収された所得税の還付を受けることができますのでメリットは大きくなります。

「譲渡損失」の「損益通算」で注意すべき点

このように、譲渡損失を損益通算することができれば、損失の穴埋めをすることができます。損益通算をする際の注意点を挙げてみましょう。

1.その他の所得との通算はできない

譲渡損失はその他の所得(事業所得や不動産所得など)と通算することはできません。損益通算ができるのはあくまで「上場株式等にかかる譲渡益」「上場株式等にかかる利子所得、配当所得」に限られます。

したがって、事業所得や不動産所得が黒字だから株式を損切りして譲渡損失を出そう、といった節税対策はとれませんので注意してください。

2.上場株式グループ内の損益通算に限定される

株式は「上場株式グループ」と「非上場株式グループ」の2つに区分されますが、損益通算が可能なのはあくまで上場株式の同一グループ内に限られます。

具体的には、上場株式等にかかる譲渡益と上場株式等にかかる譲渡損失のみ損益通算が可能となっています。したがって、非上場株式等にかかる譲渡益と上場株式等にかかる譲渡損失を相殺することはできません。

「非上場株式」とは、例えば自社株式のように上場されていない株式のことを指します。以前は上場株式との損益通算が認められていて、自社株式を売却した際の譲渡損失を上場株式の譲渡益と相殺することが可能でした。

現在は、上場株式で生じた譲渡損失は、同じく上場株式で生じた譲渡益と通算しなければならず、上場株式と非上場株式間の損益通算は認められていません。

譲渡損失を損益通算する場合の手続きについて解説

利子・配当所得と損益通算するケース

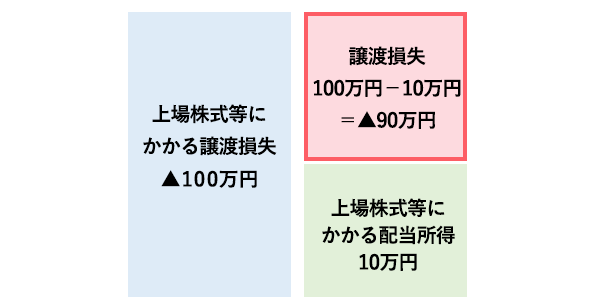

では「利子・配当所得との損益通算」の具体的な計算方法を図解してみます。

上場株式等の譲渡損失▲100万円を、上場株式等にかかる配当所得10万円と損益通算します。▲100万円+10万円=▲90万円となり、配当所得は0円、譲渡損失は翌期以降3年に渡って繰越することになります。

配当金は受け取り時に所得税が源泉徴収されていますので、確定申告により当該所得税の還付を受け取れます。上記の例であれば20.315%(国税15.315%、地方税5%)の所得税が源泉徴収されていますので、20,315円の所得税が還付されます。

譲渡損失をその他株式の譲渡益と損益通算するケース

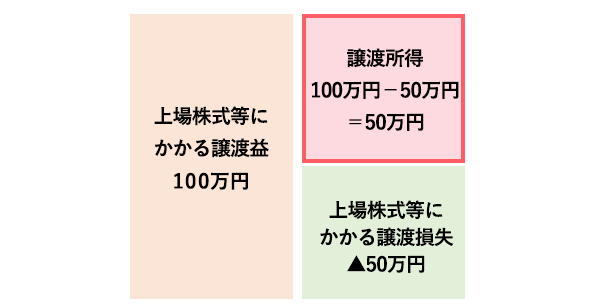

次に、上場株式の譲渡益と譲渡損失を損益通算する場合の計算方法を解説します。

上場株式等の譲渡損失▲50万円を、上場株式等にかかる譲渡益100万円と損益通算します。

損益通算しなければ譲渡所得は100万円ですが、損益通算により▲50万円+100万円=50万円となり、譲渡所得を50万円に減らすことができます。

まとめ

株式の売買は、取引量が増えれば大きな損失が発生する可能性があります。損益通算を理解していないと損失がそのまま消えてしまうことになります。譲渡損失にかかる損益通算は制度の理解が難しいところですが、損失が出た場合は諦めずに証券会社や税理士に相談してみましょう。

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!