YouTuberヒカキンの宝くじ企画!宝くじの支払いは経費になるの?

人気YouTuberヒカキンさんは宝くじ企画を何本かアップロードしています。最近では1枚200円のスクラッチ宝くじを100万円分購入して高額当選に挑むものがありました。残念ながら、回収率は43%ぐらいに終わったようですが、さて、このような場合宝くじを買った費用は経費になるのでしょうか?

ヒカキンさんの宝くじ企画で宝くじ購入費は経費になるか?

宝くじの当選金、所得税は課税されない

昭和23年に施行された「当せん金付証票法」という法律があります。

宝くじはこの当せん金付証票法に定める都道府県と一定の自治体が総務大臣の許可により発売元となり、販売などの事務を銀行等に委託しているものです。

当せん金付証票法の第13条において「当せん金付証票の当せん金品については、所得税を課さない」としています。

したがって、どんな高額当選したとしても宝くじには所得税は課せられませんから、個人事業主のYouTuberの場合は、所得税や住民税などを意識する必要はありません。

なお、ヒカキンさんは法人を設立されているようなので「法人」に該当するため次項をご参照ください。

では、収益として所得税は課税されないとしても、企画としてYouTube収益に対する経費としては大量の宝くじ購入費用は認められるのでしょうか?

宝くじ購入費用が所得税の計算上、必要経費として認められることは非常に難しいと言えます。

なぜなら、宝くじの場合は奇跡的な大当たりのケースを除いては、宝くじ企画をするたびに大量のくじの経費を認めていれば脱税につながる可能性があるからです。

税金逃れのための宝くじ購入となれば経費として認めるわけにはいかないでしょう。

しかしながら、趣向が凝らされた企画の全部が全部、宝くじの購入費用を経費として一切、認めないかというと、ケースバイケースかと考えられます。

宝くじの当選金、法人税は課税される

法人で宝くじを購入するケースも考えられます。

まず、会社の余興の景品として宝くじを購入する場合です。当選の有無は関係なく、景品としてくじを購入するのですから、福利厚生費として経費にすることは問題ないでしょう。

広く得意先に渡す粗品として、宝くじなどを購入しても交際費や営業経費として計上することも問題ありません。

ただし、宝くじを大量に購入し、企業規模に不釣り合いなほど福利厚生費や営業経費計上することは、そもそも福利厚生費や交際費の趣旨から外れたこととなり認められないと言えます。

次に、法人として当選を期待して宝くじを購入する場合です。

ほとんどないケースかとは思いますが、先ほどの当せん金付証票法は、あくまで「所得税を課さない」としているだけで法人税は課税されます。

法人で購入した宝くじが当選した場合には、当選金は営業外収益などとして計上し、その当選したくじは経費などで処理することになります。

一般に利益を追及する法人がYouTubeの企画のように大量のくじを購入することは想定できません。

したがって、大量のはずれくじの購入費用については所得税と同じ理由で認められないと言えます。

つまり、宝くじの購入費用を税金逃れには使えないということです。

宝くじが当選した場合、他の税金についてはどのように考えたらよいか?

個人の場合の住民税、消費税、贈与税など

個人の場合、宝くじがあたっても所得税は課税されませんと述べました。

それは課税所得に当選金が含まれていないためであり、住民税も同様の理由により課税されません。

前年の総所得に関係する国民健康保険料なども翌年に上がることもありません。

では、消費税はどうでしょうか?

消費税の課税対象となる取引には、次の4つの要件を満たす必要があります。

- ➢ 国内において行う取引

- ➢ 事業者が事業として行う取引

- ➢ 対価を得て行う取引

- ➢ 資産の譲渡、貸付、役務の提供

宝くじの購入と当選金の関係は、このうち「対価を得て行う取引」に該当しないと考えられます。

「対価を得て」というのは、商品を販売の対価として代金を受け取ったり、事務所の貸付の対価として家賃を受け取ったりするような、反対給付を受け取ることだからです。

したがって、消費税の課税要件を満たさないため、消費税は不課税となります。

次に、親の宝くじの当選金を子どもがもらった場合はどうでしょうか?

この場合は、贈与税が課税されることが考えられます。

そもそも贈与税は、個人から財産をもらったときに課税される税金です。

しかし、夫婦や親子などの「扶養義務者」から生活費などに充てるために通常必要と認められるものについて贈与税はかからないとされます。

生活費とは、お金をもらう人の通常の日常生活に必要な費用のことで、治療費や養育費など生活に直接関連する費用などです。

したがって、宝くじの当選金を親族間で分けた場合には、贈与税の課税が考えられます。

もちろん、家族同士ではなく、仲間で宝くじを買って当選金を分配した場合も、受取人が個人であるため、個人から財産をもらったこととなり贈与税の対象となります。

法人の場合の法人住民税、消費税など

法人として購入した宝くじが当選した場合には、法人税が課税されます。

法人税の課税所得が増えることから、法人住民税や法人事業税なども当然影響を受けます。

事業年度における収益が大きくなったので課税されるのであり、当選金で借入金を返済して現金がなくなったとしても、課税はされます。

逆に当選金を社内に留保した場合、資本金1億円超の特定同族会社であるときは、留保金課税といって特別な税金を課税される可能性があります。

さらに、当選金をどこかに寄付した場合においても、寄付先によっては限度額以上については法人税の課税対象となってしまいます。

消費税については、法人の場合も個人の場合と同じ理由で影響を受けません。

無償の取引や宝くじの当選金は、原則として消費税の課税の対象にはなりません。

宝くじの夢と現実について

夢を買う!宝くじへの期待

宝くじ売り場によく「この売り場から○○円の当選がでました」などの張り紙があるのを見ます。

人気のある宝くじ売り場は決まっているようです。

高額当選は夢のまた夢とはわかっていても、抽選日まではもしかしたら当たるかもしれないというワクワク感が続くため、宝くじは売れ続けているのでしょう。

宝くじ公式サイトによると、平成31年において、1年間に1回以上の宝くじの購入経験がある人は全体で41.8%、過去に1度でも購入したことのある人の割合は、全体の74.5%だそうです。

これだけ人気のある題材であるせいかYouTubeにおける宝くじ関連動画も数多くあります。

YouTubeの宝くじ関連動画には、占いや買い方のコツなどとともに高額に当選した人の体験談なども多くあります。これらは不安定な経済社会を払拭する一種の清涼剤のように見えるのかもしれません。

宝くじに所得税がかからないしくみ

宝くじを買う時には税金を意識することはないと思いますが、実は宝くじは、購入時に一律で等しく税金がかかっているのです。

そこで当選した時にも課税すると、二重課税となるため当選金には課税されないことになっています。

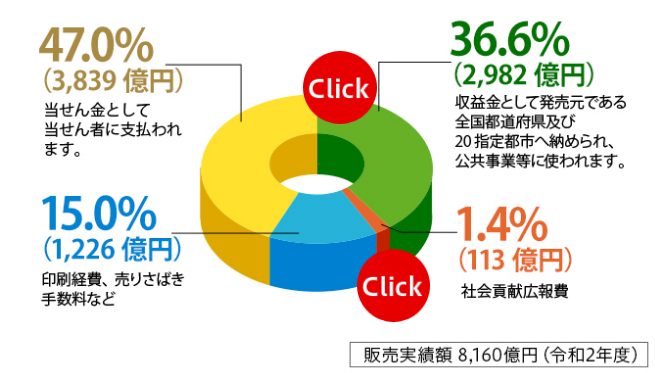

【宝くじ 収益金の活用内容】

画像引用元:収益金の使い道と社会貢献広報【宝くじ公式サイト】

上の図を見ると宝くじは、印刷経費や銀行などへの手数料以外の約4割が地方公共団体の収益となります。先ほど説明した購入時の税金とはこのことです。

つまり、宝くじは購入時に多額の税金を納めていることになるのです。

まとめ

YouTuberの企画では、宝くじだけでなく他のくじについてもいろんな企画があるようです。

今回のように宝くじ企画を行う際は、個人、法人それぞれの場合の税金の取り扱いについてもきちんと把握しておくことをおすすめします。

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説