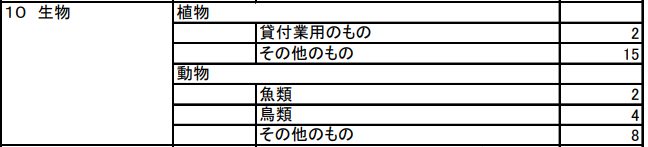

イルカ・アザラシ・ラッコなどの生き物は、固定資産税がかかるって本当?

水族館にいるイルカ・アザラシ・ラッコなどの生き物は、課税標準額が150万円を超える際に固定資産税の対象となります。一方でイルカの餌であるサバ・イワシ、農場にいる牛や馬には固定資産税は課されません。なぜでしょうか?本記事では生き物や果樹などの税法上の取り扱いについて解説していきます。

水族館のイルカ・アザラシ・ラッコは「減価償却資産」である

イルカ・アザラシ・ラッコなどの生き物は、可愛らしく人気があるため水族館にとっては集客のための重要な「資産」です。

税務上ではどのように取り扱われているのでしょうか?

イルカやアザラシ・ラッコは減価償却資産の「器具および備品」に該当する

税務上ではイルカ・アザラシ・ラッコなどは「減価償却資産」として取り扱います。減価償却資産とは減価償却の対象となる固定資産です。基本的に、法人が使用可能期間1年以上で取得価額が10万円以上の資産を購入した場合には固定資産とみなされます。

イルカなど生き物だけではなく、事業に使う建物・建物附属設備・機械装置、器具備品などは会計上固定資産として数年に渡って減価償却費を計上します。

減価償却とは、時間の経過にともない資産の価値が落ちる資産(償却資産)を各年分の必要経費として配分していく手続きです。

企業にとっては数年に渡って減価償却を行うより、早めに全額を損金算入(即時償却)することで資金繰りが良くなるという実状があります。

中には利益を大きく見せるために、減価償却費を計上しない企業も存在します。

しかし、減価償却費を計上しないと客観的に企業の正常な収益力が分からず適切な経営判断ができなくなるリスクがあります。企業会計の決算報告では主観的な利益操作は許されず減価償却は必須となります。

税法上、動物園・水族館などの生き物は減価償却資産の「器具および備品」に該当します。

他には、備品として所有する盆栽・熱帯魚などの生物・医療用の生物・熱帯魚、カナリヤ、番犬その他の生物を入れる容器(器具および備品に該当するものに限る)が「器具および備品」とみなされます。

他の減価償却資産と同様に耐用年数(本来の用途・用法により予定される効果をあげることができる年数)も定められています。

イルカ・アザラシ・ラッコなどは動物(その他のもの)に該当しますので、8年に渡って減価償却を行います。

イルカの餌サバ・イワシは固定資産ではない

イルカやアザラシ・ラッコなど観賞用の生き物は固定資産となりますが、餌に関しては資産ではなく経費として取り扱います。

固定資産は「数年に渡って企業の利益に貢献するもの」ですので、食事として消耗される餌は経費として計上します。

なおイルカの餌はサバやイワシ、アザラシやラッコの餌にはイカ・サケ・サバ・ホタテなどがあります。

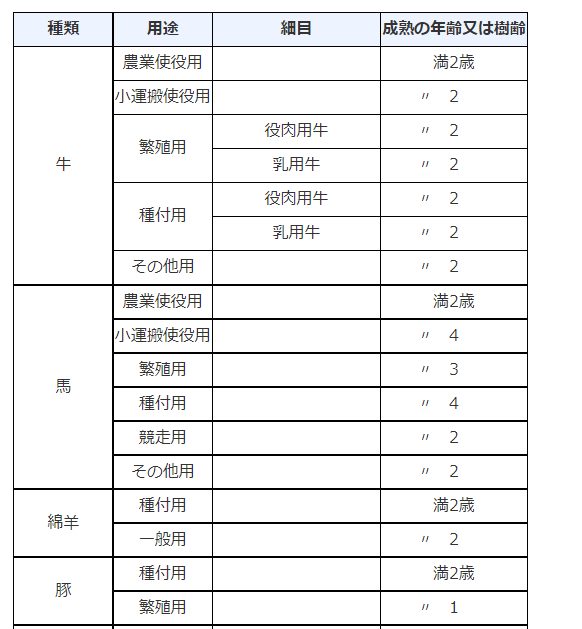

農場の牛や馬・羊なども償却資産

農場にいる馬・牛・羊なども償却資産です。

国税庁のホームページには「法人の有する令第13条第9号《牛馬果樹等》に掲げる生物の減価償却は、当該生物がその成熟の年齢又は樹齢に達した月(成熟の年齢又は樹齢に達した後に取得したものについては、取得の月)から行うことができる。」と記されています。

「成熟の年齢」は以下のように定められています。

なぜ「成熟の年齢」まで減価償却ができないのでしょうか?

牛や馬といった大きな動物、果樹・茶樹などの資産は育成期間があります。

育成期間中にかけた費用は現時点で「収益に対する費用」とはなっていません。複式簿記において費用は「該当年の「収益」を得るために直接要した費用の額」と定義されており、育成費は「将来のための経費」とみなされます。よって育成中は費用計上ができないという結論になります。

多くの場合、上記の動物は成熟の年齢までは「育成仮勘定」という勘定科目で資産として計上します。

生き物が成熟した年に、「生物」という資産勘定科目に振り替えられ固定資産として減価償却が可能となります。固定資産の額は育成中にかかった費用と購入額を足して算定します。

果樹園の樹も固定資産となる

果樹園の樹(りんご・ぶどう・梨・桑・栗など)も、牛や馬と同様に定められた樹齢に達したときから固定資産となります。

固定資産となった際に減価償却費として計上できるようになります。

イルカには固定資産税がかかり、牛や馬は固定資産税がかからない?

「固定資産」として取り扱われる生き物には「固定資産税」が課されるのでしょうか?

愛知県西尾市役所のホームページには「牛や馬、果樹その他の生物も固定資産税課税客体から除外されています。ただし、観賞用、興行用その他これらに準ずる用途に供している生物については固定資産税の償却資産の対象になります」と記載されています。

食用・農業使役用などの牛・馬などは固定資産税の対象外ですが、観賞用・興行用のイルカやアザラシ・ラッコは対象となる可能性があります。

固定資産税の対象となる「償却資産」は以下の4つに該当するものです。

1. 土地及び家屋以外の事業の用に供することができる資産であること

2. 無形減価償却資産(ソフトウェア等)でないこと

3. 減価償却額又は減価償却費が法人税法または所得税法の規定による所得の計算上損金又は必要な経費に算入されるもの(これに類する資産で法人税又は所得税を課されない者が所有するものを含む。)であること。また、その取得価額が少額である資産その他の政令で定める資産以外のもの

4. 自動車税や軽自動車税の課税客体である普通自動車、原動機付自転車、軽自動車、小型特殊自動車及び二輪の小型自動車以外のものであること

課税標準額150万円超のイルカには固定資産税がかかる

固定資産税は、償却資産の場合「課税標準額×税率1.4%」で計算します。

しかし課税標準額が150万円未満の場合は、課税されません。イルカは高額な生き物で100万円代から数千万円というデータがありますので、固定資産税を支払う可能性は高くなります。

例えば課税標準額が200万円のイルカは、28,000円の固定資産税を支払います。

課税標準額には一定の計算式があり、償却資産の取得年月、取得価額・耐用年数に基づき、資産1点ごとに1月1日時点の評価額を算出します。

農場の動物や果樹には固定資産税が課されない

水族館・動物園の観賞用の生き物には固定資産税が課されますが、農場の動物は食用・繁殖用など用途が異なるため固定資産税の対象外です。

果樹園の樹にも固定資産税は課されません。

サーカスの生き物(ライオン・ゾウなど)は興行用ですので、固定資産税が課される可能性があります。

ただし、固定資産税は地方税ですので地方自治体によって判断が異なる可能性があります。

まとめ

サーカスや水族館・動物園の生き物は固定資産税の対象となりますが、農場の生き物は対象外となります。税法上「固定資産」にもさまざまな種類があり興味深いですね。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要