レーシック・歯列矯正…自由診療は医療費控除になる?いくら戻る?申請方法も併せて解説

「レーシックや歯列矯正は医療費控除の対象となる?」と気になる方は多いのではないでしょうか。健康保険が適用にならないレーシック等は、自己負担額が高くなってしまいます。しかし確定申告で医療費控除を申請することで、還付金が受け取れることがあります。今回は医療費控除とは、医療費控除の対象となるもの・ならないもの、計算のシミュレーション・申告方法を解説します。

医療費控除とは

医療費控除とは

医療費控除とは、1月1日から12月31日までに実際に窓口で支払った医療費が一定額を超えた際に所得から控除できる制度です。

所得税・住民税等の納税者、家族がいる場合は生計を一にする配偶者・親族等が対象となります。

場合によっては確定申告で医療費控除を申請することで、所得税・復興特別所得税が還付されます。

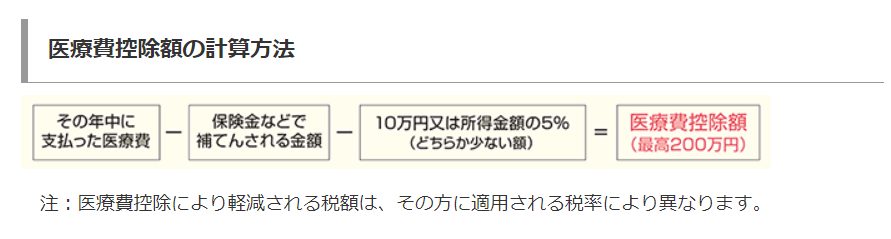

「保険金等で補てんされる金額」は、生命保険契約等により支給される入院費給付金、健康保険等で支給される高額療養費・家族療養費・出産育児一時金等です。

1年間負担した医療費から保険金等で補てんされる金額を差し引き、さらに「10万円・所得金額の5%」のうち少ない額を引きます。

年間の総所得金額等が200万円未満の人は、総所得金額等の5%の金額です。

計算した結果、残額がある場合には医療費控除額として最大200万円まで申請できます。

自由診療は医療費控除の対象になるものとならないものがある

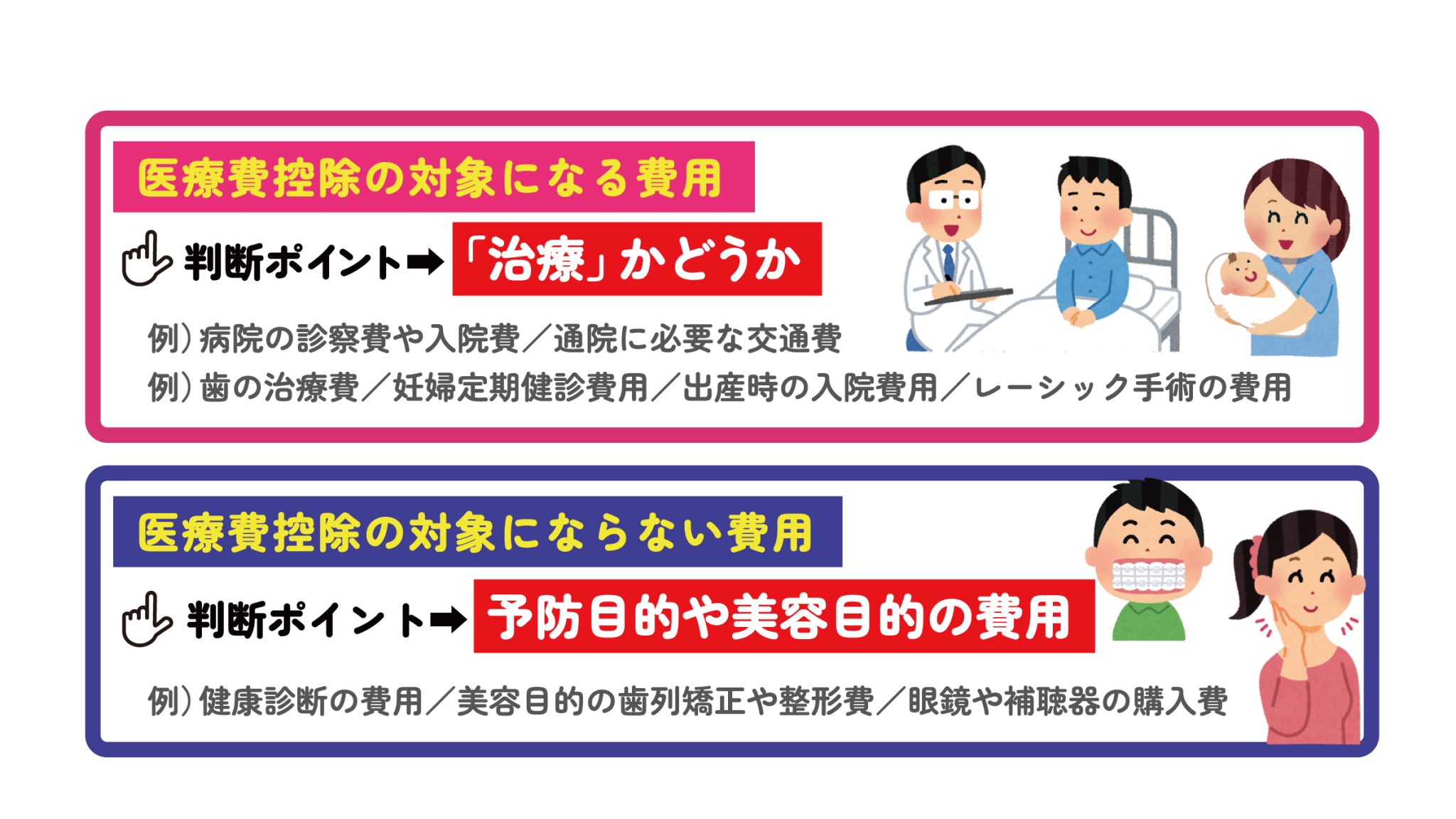

公的な健康保険が適用される診療を「保険診療」、レーシックや人間ドック等健康保険が適用されないものを「自由診療」と呼びます。

基本的に保険診療は医療費控除の対象です。

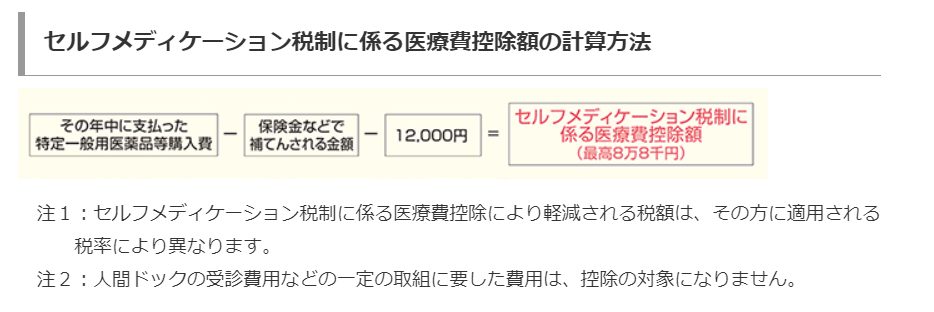

自由診療は内容によって対象になるものとならないものが存在します。特定の医薬品を購入したときに控除の対象となる「セルフメディケーション税制」という制度もあります。

医療費控除の特例(セルフメディケーション税制)とは?

セルフメディケーション税制とは申請者が人間ドックやインフルエンザ予防等の取り組みを行っており、自身と生計を一にする配偶者・親族のために支払った「特定一般用医薬品等購入費」が一定額を超えた場合に所得控除できるものです。

2026年12月31日までの時限措置で、医療費控除と併用はできません。

引用:セルフメディケーション税制に係る医療費控除額の計算方法❘国税庁

医療機関で支払った医療費より薬局・ドラッグストアで購入した医薬品の額が多い人は、セルフメディケーション税制での確定申告を検討しましょう。

レーシックは医療費控除の対象!医療費控除になるもの・ならないもの一覧

保険診療は基本的に医療費控除の対象となります。

| 保険診療 | 1. 医師、歯科医師による診療や治療の対価 (例) ・通院費、医師等の送迎費 ・入院の対価として支払う部屋代や食事代 ・医療用器具の購入や賃借のための費用 ・義手、義足、松葉づえ、義歯や補聴器等の購入の費用 ・身体障害者福祉法等の規定により、都道府県や市町村に納付する費用のうち、医師等の診療費用等に当たるもの ・6カ月以上寝たきりの人のおむつ代で、その人の治療をしている医師が発行した証明書(おむつ使用証明書)のあるもの 2. 介護保険等制度で提供される一定の施設・居宅サービスの対価 3. 治療のためのあん摩マッサージ指圧師、はり師、きゅう師、柔道整復師等による施術の対価 4. 助産師による分べんの介助の対価 9. 医師等の処方や指示により、医師等による診療等を受けるため直接必要なものとして購入する医薬品の購入費用 |

| 人間ドック等の健康診断・特定健康診査の費用 | 基本的に控除の対象とならない。 しかし健康診断の結果、重大な疾病が発見された場合で、引き続き治療を受けたとき又は特定健康診査をした医師の指示に基づき一定の特定保健指導を受けたときには、医療費控除の対象となる。 |

自由診療で医療費控除の対象となるもの・ならないものは以下のとおりです。

| 医療費控除の対象となる | 医療費控除の対象とならない | |

| 歯科の治療 | ・金やポーセレン等一般的に使用されている材料による治療の対価

・年齢や矯正の目的等からみて歯列矯正が必要と認められる場合の費用 ・治療のための通院費で交通機関等を利用したときの人的役務の提供の対価として支出されるもの |

♦一般的に支出される水準を著しく超えると認められる特殊なもの

♦容貌を美化するための歯列矯正費用 ♦自家用車で通院したときのガソリン代や駐車場代 |

引用:No.1128 医療費控除の対象となる歯の治療費の具体例❘国税庁

歯列矯正に関しては、発育段階にある子供の成長を阻害しないようにするための治療等医師が「治療が必要」と認めた際には控除の対象となります。

一方で「歯並びを良くしたい」といった容貌を美化するための矯正は対象外です。

交通費に関しては、公共交通機関等を利用した場合には医療費控除の対象となります。自家用車で通院しガソリン代や駐車場代がかかった時には対象外です。

【ビスカス公式YouTubeチャンネル】知らないと損!医療費控除はどこまで対象?より

医療費控除・還付金計算のシミュレーション

レーシックで医療費を支払った人が、医療費控除を受ける場合のシミュレーションを見ていきましょう。

レーシックで支払った医療費の総額:40万円

保険金等で補てんされる金額:0円

その他の医療費:10万円

医療費の合計:50万円

課税所得:500万円

確定申告の内容:医療費控除のみ

医療費控除の額は、医療費合計50万円-10万円=40万円です。

課税所得が500万円の場合、所得税率は20%です。

医療費控除額40万円×所得税率20%=8万円

住民税率は所得に関わらず10%ですので

40万円×10%=4万円

所得税8万円に加え住民税4万円、合計12万円の税金の軽減ができる計算結果です。

医療費控除を申告する方法

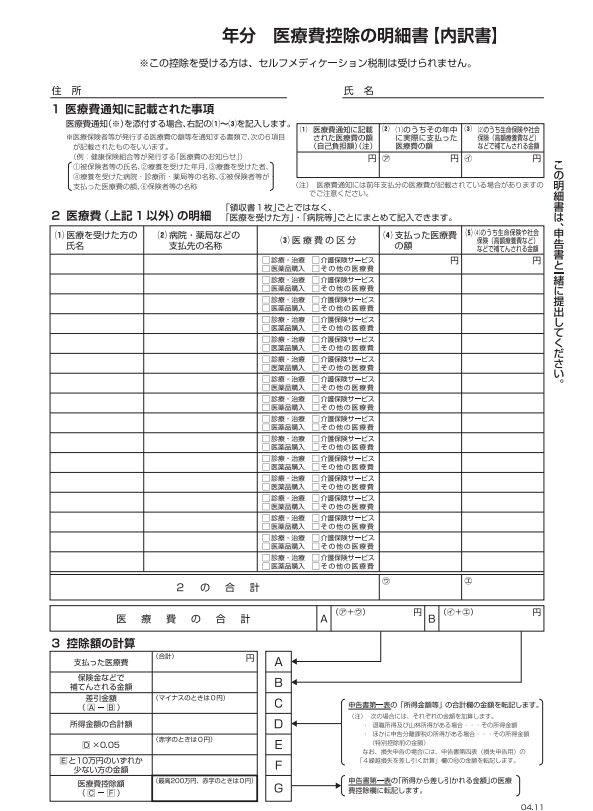

医療費控除を受けるためには、確定申告が必要です。

「医療費控除の明細書」に必要事項を記入し、確定申告書に添付して所轄の税務署に提出します。

引用:2021年分確定申告特集 医療費控除の明細書様式❘国税庁

確定申告は税務署に持参する、郵送する方法の他に、e-TaX(電子申告)も可能です。

YouTubeで「医療費控除」について解説中!

【美容整形は?】損しているかも!歯列矯正・レーシック手術は医療費控除の対象?

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

医療費控除の対象となるもの、ならないもの、レーシック・歯列矯正と医療費控除についてお伝えしてきました。レーシックは医療費控除の対象で、歯列矯正は治療が必要と認められた場合に対象となります。

この記事で医療費控除について知り、今後に活かしていきましょう。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説