個人住民税はどう計算する?税金の概要から具体的な算出方法や納税について解説

一定の所得がある個人は地方自治体に対して住民税を納める義務があります。雇用されている人は源泉徴収されますが、時には自分で算出して税額を把握したり納めることが求められます。今回は住民税を計算したい人に向けて算出方法や納付について解説します。

住民税の基本知識

住民税の概要

住民税は地方税に分類される税金で、都道府県に納める道府県民税・都民税と地区町村へ納める市町村民税・区市町村民税をまとめた表現です。地方自治体が各種公共サービスを運営するための資金として利用されます。

一般的には住民税とまとめられますが、厳密には個人が納める個人住民税と法人が納める法人住民税に分類される税金です。今回はこれらの中でも個人住民税について解説します。

住民税の税率

個人住民税の税率は基本的に日本中どこでも同じであり、以下のとおりです。

- 道府県民税・都民税:4%

- 市町村民税・区市町村民税:6%

合計で10%が住民税の税率であり、課税対象となる所得額に10%を乗じた金額を納めなければなりません。例えば、課税所得が300万円ならば住民税は30万円です。

ただ、住民税には均等割と呼ばれるものがあり、所得によらず課税対象者が納める金額が定められています。これを加算する必要があるため、最終的に納める住民税は所得の10%よりもやや多くなる仕組みです。

住民税の納付方法

住民税の納付方法には、以下のとおり特別徴収と普通徴収があります。

- 特別徴収:事業者が給与から住民税を差し引いて、本人の代わりに納める方法

- 普通徴収:納税者本人が自分で住民税を納める方法

特別徴収は源泉徴収と呼ばれる方法と内容としては同じものです。源泉徴収は所得税を差し引き、特別徴収は住民税を差し引きます。それぞれ、事業者が事前に納めてくれるため、自分で税金を納める必要はありません。それに対して、個人事業主など給与を得ていない人は、普通徴収に該当するため自分で住民税を納めます。

普通徴収を選択するケース

普通徴収は一般的に事業主など雇用されていない人が利用する納税方法です。ただ、会社員など雇用されている人でも普通徴収を選択するケースがあります。

例えば、会社員が副業や株式での利益などの所得がある場合には、その部分に課される住民税について普通徴収を選択することがあります。特別徴収ではなく普通徴収とすることで、勤務先が徴収する住民税額は変化せずほかの所得がある事実を知られにくくなるからです。

会社員などが副業を確定申告する際は、追加の住民税について普通徴収するか特別徴収するかを選択できます。普通徴収を選択した場合は、納付書が届くため、これを利用して納税しましょう。

住民税の計算方法

前年度の収入を算出

住民税の計算には年間の所得が必要となるため、1月1日から12月31日までの合計所得を算出します。合計所得は合計収入から経費や控除などを差し引くことで算出可能です。源泉徴収票や確定申告書が手元にあるならば、こちらを参照することで簡単に把握できます。

所得控除を把握

住民税額を算出する際には、所得から所得控除と呼ばれるものが差し引かれます。所得税とは少々異なりますが、以下が所得控除の対象です。

該当するものがあれば、所得控除が適用されるため、何かしら適用されるものがないか確認しましょう。なお、所得控除の詳細は都道府県や市区町村によって異なる可能性があるため、納税先のWebサイトなどを参照し、詳細を確認しておくと安心です。

課税所得を算出

最初に算出した合計所得から上記で把握した所得控除を差し引くことで、課税所得が算出されます。ここで算出された金額が住民税の計算では重要となるため、自分で住民税を計算する際はまずはこれを確実に算出しましょう。

所得割額の計算

課税所得が算出できれば、住民税のうち所得割額を計算します。所得割額は都道府県へ納める税金と市区町村へ納める税金の合計で、課税所得の10%です。つまり、課税所得に10%を乗じることで所得割額は計算されます。

税額控除の考慮

基本的に所得割額は上記で算出した金額です。ただ、以下の控除に該当するものがあれば、所得割額から差し引かれるようになっています。

具体的に差し引かれる金額は控除によって異なるため、自治体のWebサイトなどで詳細を確認しましょう。

住民税の確定

税額控除も考慮して所得割額が決定すれば、そこに均等割額を合算します。均等割額は多くの自治体で通常5,000円ですが、一部の自治体で変化するため念のために確認しましょう。こちらの計算が終われば1年間の住民税額が把握できます。

住民税の確認方法

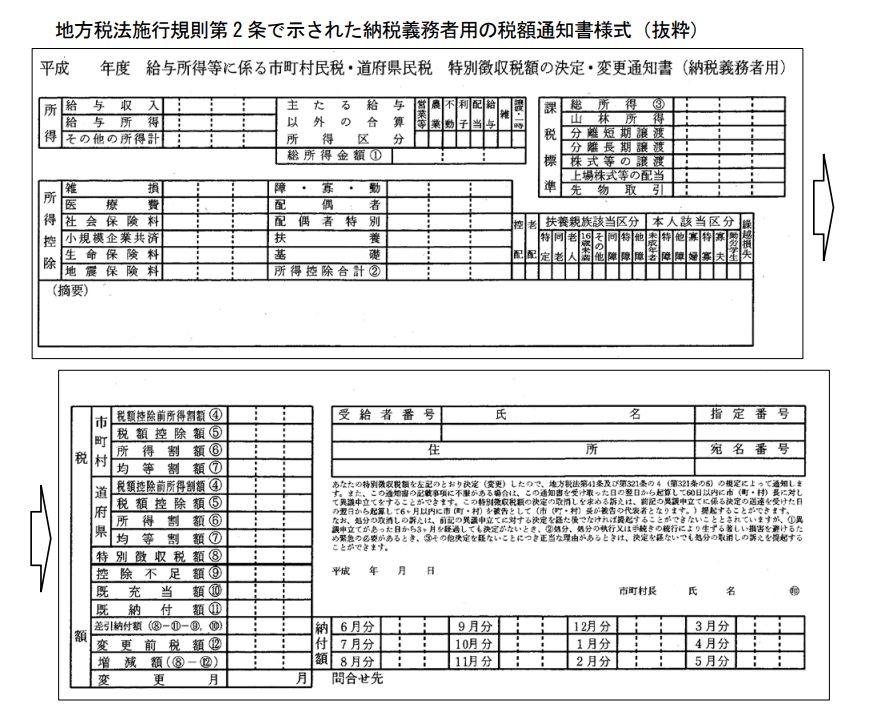

住民税決定通知書

住民税は住民税決定通知書と呼ばれる資料で通知されます。これを確認することで、1年間の住民税額が把握できる仕組みです。

どこかに勤めていて住民税を特別徴収されている場合は、雇用主から住民税決定通知書が配布されます。また、個人事業主など自分で住民税を納める普通徴収の場合は、自治体から直接、住民税決定通知書が送付されてきます。

給与明細など

住民税が特別徴収されている場合は、給与明細などを参照することで住民税額を確認できます。毎月、住民税を徴収して代わりに納めてくれるため、いくら差し引かれて納めてくれているのか簡単に確認できるはずです。

なお、項目はフォーマットによって少々異なりますが、住民税と記載されていることが一般的です。もし、給与明細などで把握できない場合は、担当者に問い合わせてみると良いでしょう。

住民税が非課税になるケース

所得割と均等割が非課税

以下、どちらかの条件を満たしている場合には所得割と均等割が非課税です。つまり、住民税がまったく課されません。

- 生活保護法の規定による生活扶助の対象である

- 障がい者・未成年者・寡婦(夫)・ひとり親で前年の合計所得が135万円以下

住民税について手続きが必要となる場合があるため、これらに該当する場合は自治体の窓口に確認してみましょう。

所得割が非課税

前年の総所得金額の合計が自治体で定める基準以下の場合に所得割額が非課税になります。例えば、大阪府大阪市では以下のような基準です。

- 同一生計配偶者または扶養親族がいる場合:35万円 × (本人 + 同一生計配偶者+扶養親族)の人数 + 21万円 + 10万円

- 同一生計配偶者および扶養親族がいない場合:45万円

これは一例であり、自治体によって基準となる金額が異なるため、詳細は納税先の自治体の情報を参照してください。

まとめ

個人の住民税について概要と計算方法を解説しました。住民税は地方自治体に納める税金であり、所得税とは計算方法が少々異なります。納め方にも違いがあるため、これらについて理解できているとよいでしょう。

また、住民税は条件次第では非課税になるケースがあります。もし、何かしらの課題を抱えていて、非課税になるケースに該当するならば、自治体の担当者などに相談してみると状況が好転するかもしれません。

立命館大学卒。

在学中に起業・独立などにあたり会計や各種監査などの法規制に対応するためのシステム導入ベンダーを設立。紆余曲折を経て多くのシステムを経験。

システム導入をされるお客様の起業活動を通じて得た経験、知見を活かし皆さんの気になるポイントを解説します。

新着記事

人気記事ランキング

-

【最新動向】ガソリン税「暫定税率」12月廃止の可能性は?与野党合意に向けた最新協議と価格変動・代替財源の論点解説

-

相続放棄したら、未払いの公共料金や介護施設利用料はどうなる?相続放棄の注意点を解説

-

相続税対策としての生命保険の「非課税枠」とは その使い方と注意点を解説

-

円満な相続のため親が元気なうちにやるべきこと3つ

-

外国人による日本不動産購入の最新ルールと今後の規制を解説

-

通勤手当の制度変更で今すぐ必要な対応とは?遡及精算・就業規則見直し・社会保険への影響を徹底解説

-

75歳以上の医療費が2割負担に!対象者と家計への影響をわかりやすく解説

-

すき家、11年ぶりの値下げ概要と背景を解説!戦略の狙いと今後の展望とは

-

税金・公共料金をスマホで簡単支払い!キャッシュレス納付の方法とお得な使い方

-

贈与の「暦年課税」と「相続時精算課税」はどちらが得なのか それぞれのメリット・デメリットを解説