個人事業主は事業用に別口座を開設すべき?その理由は?

個人事業主として開業する際、新たに事業専用の銀行口座を新設した方がよいのでしょうか。また、開設する場合どの金融機関で申し込むのがよいのでしょうか。

この記事では事業用口座を持つメリット・デメリットや、「屋号付き口座」を含む事業用口座の開設方法及び注意点について詳しく解説します。

そもそも事業用口座とは?

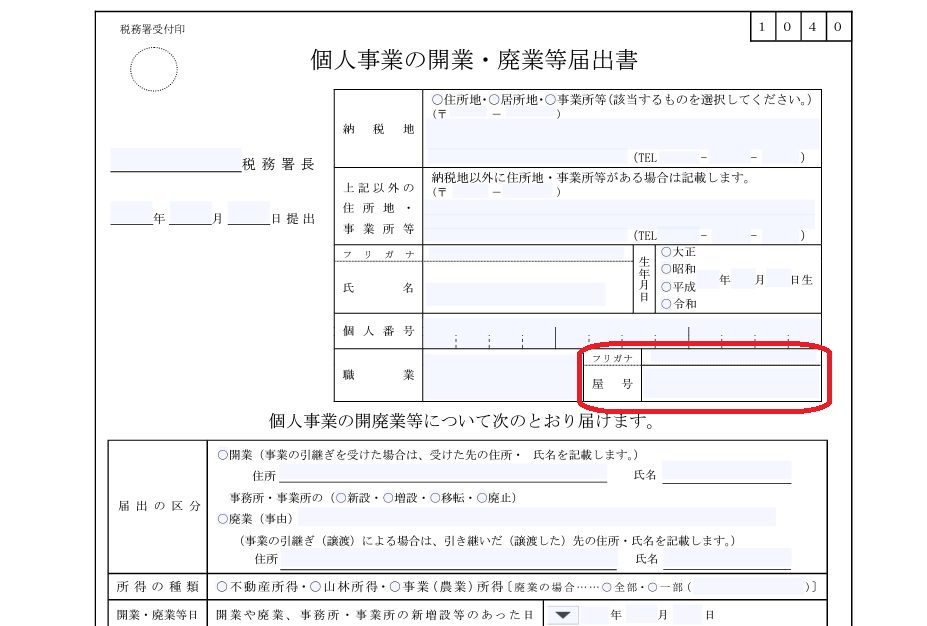

個人が事業を立ち上げた場合、最初にすべきことの一つに管轄税務署への「開業届」の提出があります。

開業届には「屋号(事業所名)」を記載する欄がありますが(下図参照)、屋号は個人のプライベートと事業を明確に隔てる役割を持ち、もちろん確定申告においては原則当該屋号における収支の記載を求められることになります。

プライベートと事業を隔てる具体的な方法として、他には新たな事業専用の銀行口座の開設があります。

その際、個人名にて事業専用の口座を新設する方法と、開業届記載の屋号を口座名にする方法とがあります。後者を「屋号付き口座」といいます。

そして、個人名、屋号付きに関わらず事業のみに使う口座が「事業用口座」と呼ばれるものです。

事業用口座を持つメリット・デメリット

事業用口座は、個人事業主が必ず作らなければならないという訳ではありません。現在使っている個人の口座を事業用と兼用してももちろん構わないのです。

ただ、やはり口座は分けて持つことをお勧めします。以下に述べる事業用口座を持つメリットとデメリットを比べてみても圧倒的にメリットの方が大きいからです。

事業用口座を持つメリット

事業用口座を持つメリットの第一は、事業の収支が明確になることです。

職種にもよりますが、事業を営むことは日々収支が動き続けるということです。一つの口座をプライベートの収支と事業の収支で使っていると、後々、特に支出の区別が分からなくなったり、公私の線引きが曖昧になったりする恐れがあります。

個人事業主は帳簿付けが義務付けられており(2014年まで白色申告では不要だったが現在は白色・青色共に必要)、帳簿を基に確定申告を行います。事業用口座を別にしておくとこの帳簿付け作業が非常に楽になります。

事業の収支が明確化することで、事業の進め方や今後の改善点などが見えてきやすくなるという別視点からみたメリットもあります。

第二のメリットは、通帳を第三者に見せることへの抵抗感が減ることです。

事業を始めると、通帳を他人に見せる、預ける機会が意外と出てきます。

例えば、事業を軌道に乗せる、新たな展開に臨む、時に軌道修正を図るなど、さまざまなシーンで専門家のアドバイスを受けようとする場合、あるいは経理を税理士や従業員に任せる場合などです。その際、個人的な支出まで見られてしまうことはこちらも抵抗がありますし、預かった側も分かりづらく面倒でしょう。

事業用口座があれば、双方がその煩わしさから開放されます。

他にも、事業用口座を別に持つことで公私混同を避けられ、万一の税務調査にも備えられる、事業主と認識されることで助成や融資を受けられる可能性がある、といったメリットが考えられます。

事業用口座を持つデメリット

デメリットとしては、当然ながら新たに口座を開設する手間がかかることが挙げられます。

後述しますが、特に屋号付き口座の開設はさらに手間と時間が必要です。

また、事業者自身へのデメリットではありませんが、事業用口座だけで振込や引落しを行うため、顧客に手数料の負担をかけるケースが多くなります。

ただ、筆者の個人的な話で恐縮ですが、個人でご高齢のお客様の場合など、私と共通の金融機関があればそちらに振込んでいただき、その後自分の事業用口座に自分で振込み、通帳にメモをしておくことがあります。少し手間ではありますが、たまにであれば事業用口座を持ちつつ顧客の負担を軽くすることも可能です。

結論として、事業用口座を持つメリットはこれらのデメリットを補って余りあるものといえるでしょう。

個人名事業用口座と屋号付き口座の違い

事業用口座を事業主の個人名で開設する場合と、屋号名で開設する場合の違いは何でしょうか。

屋号付き口座のメリットは何と言っても顧客からの信頼性が増すことです。

対面取引を原則としている個人事業主であればさほど違いはないかもしれません。しかしネットショップのように顔の見えない取引が主の場合、少なくとも初めての取引相手は振込先が屋号か個人名かで安心感が変わるのではないでしょうか。屋号付き口座があるということは、それなりに事業を行っていることの、ある意味証明といえるからです。

一方個人名での事業用口座は、開設の手間が屋号付きに比べてかからないのがメリットです。

屋号付き口座が顧客に与える安心感は、口座開設のために準備する資料が個人名口座より多いという手間がもたらすものともいえます。また、金融機関によっては屋号付きだと事前審査を行う場合があり、万一審査に落ちると、事業開始の出鼻をくじかれる感じになってしまいます。

いずれの口座であっても、事業専用であれば果たす役割は同じです。屋号へのこだわりがなければ自身の職種や取引方法等を勘案して選択すればよいでしょう。

事業用口座を開設するにはどうすればいい?

個人名での口座開設方法は、プライベートでの口座開設時と特に変わりません。都市銀行を含め来店不要、アプリだけで開設可能な金融機関も多いです。

一方、屋号付き口座の場合はひと手間が必要です。

屋号付き口座の開設方法

屋号付き口座を作るには、原則各金融機関の窓口で対応してもらう必要があります。

金融機関は開設申込者が確かにその「屋号」を使って「事業」を行っていることを確認する必要があるため、個人名口座開設時に求められる本人確認書類と印鑑に加え、一般的に以下の書類を求めてきます。

- 開業届

- 屋号にて事業を行っていることの証明書類

証明書類は、納税証明書や確定申告書控え、事務所の賃貸借契約書などですが、屋号の記載がなければいけません。

また、印鑑は公私の区別のためにも、プライベートと別のものにした方がよいでしょう。

屋号付き口座開設までは申込んでから1〜2週間かかることが多いため、余裕を持って取り掛かるようにしましょう。

どの金融機関で事業用口座を開設する?

まず屋号付き口座が開設できる銀行は限られています。

三菱UFJ、みずほ、三井住友、りそなの都市銀行、ゆうちょ銀行、一部のネット銀行です。

地銀、信金は各店舗に問い合わせてみましょう。

個人名口座はどこでも問題なく開設できますが、現在同一金融機関で複数の口座を持つことは原則としてできません。複数口座が必要な理由次第では可能になることもありますが、事業用口座は別銀行で申込みましょう。

次に、各金融機関のメリット・デメリットを考えてみます。

都市銀行は全国に支店があり、国内はもちろん海外でも取引可能な規模の大きさがメリットです。グローバルな取引を見据える事業者には必須でしょう。ただし広く=薄くでもあり、地方だと支店の数が限られてきます。

一方、地銀や信金は、特定の地域であれば支店の数が多いので、地元密着型の事業であれば自身にも顧客にも便利です。

ゆうちょ銀行は全国を網羅しており、また唯一「屋号名」のみでの口座開設が可能です(他の銀行は屋号と代表者名とが併記された口座となります)。ただし、屋号のみ口座での入出金は窓口対応のみですから、口座からどうしても個人名を外したいという事業主以外にはメリットとまでは言えないでしょう。

最後に、ネット銀行は基本webだけで口座が作れます。大抵の銀行が振込手数料を月々一定回数無料とするサービスを行っているのは大きなメリットです。しかし、相手によっては実店舗がないことに不安を感じ、取引をためらう可能性がないとは言えません。

まとめ

事業専用の口座を開設すると、公私混同が避けられ、事業の収支が明確になり、確定申告時の手間が軽くなるなど、非常に多くのメリットがあります。屋号を付けるか、どの銀行にすべきかをじっくり考えた上でなるべく早い時期での開設をお勧めします。

▼参照サイト

行政書士事務所経営。宅地建物取引士、知的財産管理技能士2級取得。遺言執行や成年後見などを行う一般社団法人の理事も務めている。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

相続で問題となる「名義預金」とは その「怖さ」と対処法を解説