「老後2,000万円問題」はどうなった?「安心な老後」のためにできることとは

ひところ「老後の生活には年金以外に2,000万円が必要になる」という話がクローズアップされ、出どころが国の機関だったこともあり、世間に少なからぬ衝撃を与えました。その後、2,000万円という数字自体が表に出ることは少なくなりましたが、実際のところ、安心して暮らすには、いくらぐらいのお金が必要なのでしょうか。老後のためにできることと併せて、考えてみます。

「老後2,000万円問題」とは

金融庁の報告書が発端

この問題が大きな注目を浴びるきっかけになったのは、2019年6月に公表された金融庁の金融審議会/市場ワーキング・グループの「高齢社会における資産形成・管理」という報告書にあった、次のような指摘でした。

- 無職の高齢夫婦の毎月の赤字額(年金などの収入-支出)は、約5万5,000円

- そのため、20年で約1,300万円、30年で約2,000万円を自身が保有する金融資産から補填しなくてはならない

この報告書が収支の根拠としたのは、総務省統計局の2017年「家計調査報告(家計収支編)」でした。高齢者夫婦(夫が65歳以上、妻が60歳以上)のみの無職家庭の収支について、「ひと月の収入が約21万円なのに対して、支出が約26万4,000円で、毎月約5万4,000円超が不足する」というのがその内容です。

数字が独り歩きした

ただし、家計調査は毎年行われていますから、平均的な高齢者世帯に毎月の「赤字」が発生するという指摘自体は、目新しいものではありません。そもそも家計収支は毎年変動するため、「2,000万円不足」というのは、あくまでこの時点での1つの指標に過ぎないものでした。

例えば、2020年の同じ調査によれば、30年間の「累積赤字」は、わずか55万円となっています。原因は、17年当時には想定外だった新型コロナの蔓延でした。給付金などで収入増となった半面、外出自粛によって支出が大幅減となったことが影響したのです。もちろん、非常時のデータであることは割り引く必要がありますが、「2,000万円」が絶対的な金額でないことは、理解しておく必要があるでしょう。

金融庁の報告書に話を戻すと、そこには「65歳時点における金融資産の平均保有状況は、夫婦世帯で2,252万円」という記述もありました。それを重ね合わせれば、「平均的な家庭は、30年の赤字が2,000万円でも、資産を取り崩せばやっていける」ということになります。

「老後2,000万円問題」には、報告書の一部分がメディアによって大々的に報じられたことなどにより数字が独り歩きした、という側面があったわけです。

実際に必要な金額は

とはいえ、老後の生活に対する不安が解消されたわけではありません。実際には、リタイアするまでにいくら蓄えておけば、安心できるのでしょうか。

最新データでは800万円

総務省の家計調査の最新版(22年)では、65歳以上の夫婦のみの無職世帯の家計収支は、ひと月2万2,270円の赤字となっています。30年間の赤字額はおよそ800万円と、2,000万円の4割の水準です。

それだけ家計収支が「改善」しているということですが、これも絶対的な数字ということはできません。やはり新型コロナの影響も加味する必要があるでしょう。

プラス・マイナスの「変数」がある

こうしたことから考えても、どの家庭にも通用するような「老後には、年金以外に○○万円が必要」という“目安”を置くのは、困難なことがわかります。2,000万円も必要ない人もいれば、それでは足りない家庭もあるでしょう。病気やケガ、災害といった予見しがたいトラブルに見舞われる可能性もありますし、公的年金などの先行きに不透明感が漂いますから、なおさらです。

今後のリタイア世代に想定される「変数」には、例えば次のようなものがあります。

■プラス要因

- 今後の高齢者は「共働き世帯」が多いため、夫婦ともに支給額が多い厚生年金を受給することができる。

- 一般的に、高齢になるほど食費や交通費などの支出が減少し、赤字幅は縮小していく傾向にある。

■マイナス要因

- 国の財政事情などから考えて、年金の支給額自体が「目減り」していく可能性がある。

- 平均寿命の伸びにより、老後に必要な資金の総額が増えていく。

- 持ち家比率の低下により、住居費(家賃)の負担が前の世代よりも増える。

無視できない介護費用

また、こうした試算から見落とされやすいのが「介護費用」で、自分や配偶者が要介護になった場合には、かなりまとまったお金が必要になります。

生命保険文化センターの「生命保険に関する全国実態調査」(21年度)によれば、介護に要した費用(公的介護保険サービスの自己負担費用を含む)は、住宅改造や介護用ベッドの購入費など一時的な費用の合計が平均74万円、月々の費用が平均8.3万円となっています。一方、介護を行った期間(現在介護を行っている人は、介護を始めてからの経過期間)は平均61.1ヵ月(5年1ヵ月)という結果でした。

単純計算すると、1人当たりで

74万円+(8万3,000円×61.1ヵ月)=581万1,300円

が必要だということになります。

あくまでも平均ではありますが、夫婦合計だと1,000万円を優に超える資金が必要になる(介護には、それだけお金がかかる)ことは、しっかり認識しておくべきでしょう。

老後に困らないためになすべきことは

まずリタイア後の人生設計を考える

繰り返しになりますが、「老後にはいくら必要なのか?」という問いに、明確な答えはありません。年金額はいくらか、持ち家か賃貸か、将来介護が必要になるのか、そもそも何歳まで寿命があるのか――。そうした様々な要因によって決まる“オーダーメイド”の金額というしかないのです。一般的な情報に一喜一憂することなく、自ら老後の生活破綻を招かないためのプランニングを行う必要があります。

退職金や年金の受給額、一方で生活の維持に必要なコストや、レジャーなどに回す費用、介護費用などをシミュレーションしたうえで、今の蓄えが心許なければ、それを増やす手立てを考えるべきでしょう。

NISAやiDeCoの活用は1つの方法

老後に向けた資産を増やす方法として近年注目されているのが、税の優遇措置が受けながら資産運用ができるNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)の活用です。

■NISA

株式や投資信託などの金融商品を購入し、運用することで得た利益や配当金には、通常約20%の税金がかかります。NISAは、「NISA口座」で金融商品を購入し運用することで、そこで得た利益を非課税にできる、という国の制度です。

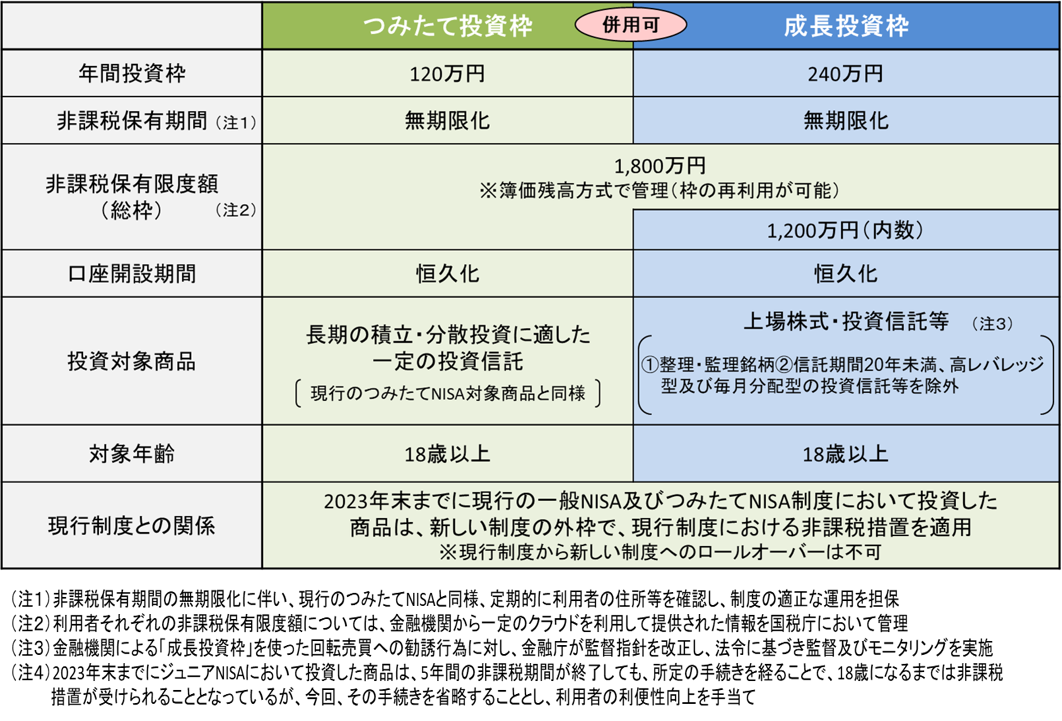

2024年以降は仕組みが変わり、積立・分散投資に適した投資信託で運用する「つみたて投資枠」と、要件を満たした上場株式と投資信託で運用する「成長投資枠」が設定されます。2つの投資枠を併用することもできます。

年間投資枠は、つみたて投資枠が120万円、成長投資枠が240万円で、一生涯で利用できる非課税限度額は1,800万円(うち成長投資枠1,200万円)と決まっています。ただし、投資である以上、これらには元本割れのリスクが伴います。

<2024年からのNISA>

詳しくは、「2024年NISAの新制度スタート!現行との違いやメリデメを解説」をご覧ください。

■iDeCo

これも老後の資産形成を後押しするための制度で、掛金を拠出して、自分で投資信託のほか、定期預金や保険商品などの金融商品を選んで運用する制度です。運用次第では大きく資産を増やせる可能性があるうえ、掛金が全額所得控除になる、運用益に税金がかからない、受取時の税制メリットという3つの税制優遇があります。

ただし、掛金は、原則60歳まで引き出すことができません。投資ですから、やはり元本割れなどのリスクはあります。

詳しくは、「「iDeCo」を使って節税や老後の資金形成を考えてみませんか?」をご覧ください。

「老後資金」の落とし穴に注意

資産運用は余裕の範囲で

NISAやiDeCoは、比較的安全な投資ですが、述べたように、それでも元本割れのリスクがないわけではありません。老後の資金が心配だからと、焦って過度な投資を行った結果、大切な蓄えを失ったのでは、元も子もないでしょう。

特に注意すべきなのが退職金です。資産運用を進められる機会も増えますが、さきほどの老後生活のシミュレーションを行い、必要な資金を確保したうえで、余裕のある部分を投資に回すのが原則です。

いつまで働けるのかを考える

老後資金を増やすために、会社を退職後も別の場所で働いて稼ぐことを考えるのもいいでしょう。ただし、それを当てにして生活設計を行うのは、考えものです。退職後、築いてきたスキルを活かせる職場に転職するのは、至難の業。体力などの衰えも考慮に入れなくてはなりません。

リタイア後の稼ぎは「余禄」と割り切って、なるべく早い時期から、老後資金に対するプランを立てて、実行することが大事になります。

まとめ

ひところ騒がれた「老後資金2,000万円」は、「これだけ必要」という絶対的な基準ではありませんでした。ただし、リタイア後の年金収入は限られており、蓄えが少なければ、行き詰ってしまう事実は変わりません。老後の収支をシミュレーションしたうえで、無理のない資産運用などの手立てを考えるようにすべきでしょう。

中小企業経営者や個人事業主が抱える資産運用や相続、税務、労務、投資、保険、年金などの多岐にわたる課題に応えるため、マネーイズム編集部では実務に直結した具体的な解決策を提示する信頼性の高い情報を発信しています。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!