スポーツくじ・宝くじに当選したら税金はかかる?例外や競馬・競艇の場合は?

BIGやtoto、WINNERなどのスポーツくじで当選したら、当選金に応じて税金を支払う必要があるのでしょうか。

結論からいうと、スポーツくじに当選しても税金はかかりませんが、例外はあります。

本記事では、スポーツくじで当選した場合の税金について詳しく解説します。

スポーツくじに当選しても税金はかからない

スポーツくじに当選しても、当選金には税金はかかりません。実際に「スポーツ振興投票の実施等に関する法律」の第16条に、当選金に対して所得税はかからないと明記されています。

第十六条 第十三条の払戻金については、所得税を課さない。

スポーツくじに当選したら、当選金はそのまま受け取れます。

スポーツくじの当選金に税金がかかる例外

ただし、下記の2つの場合には、スポーツくじの当選金に税金がかかります。

- 当選金を自分以外の人に贈った場合

- 当選金を相続した場合

当選金を誰かに贈ったり、相続したりする場合は税金かかってしまうのです。それぞれ詳しく解説します。

当選金を自分以外の人に贈った場合

当選金を家族や友人などに贈ったり、一部を分けたりした場合は、贈与税の対象となるため税金がかかる場合があります。税金を支払うのは、当選金を贈られた人(もらった人)となる点には特に注意してください。

⇒個人から財産をもらった時にかかる税金(財産の例:預貯金、土地、建物、有価証券など)

贈与税は、1年間のうちに110万円を超える財産が贈られた時にかかります。110万円を超える部分に対して、一定額の控除をしたうえで税率をかけ、税額を計算する仕組みです。また、直系尊属(親や祖父母など)から贈与された場合とそうでない場合などで、細かく税率は変わります。

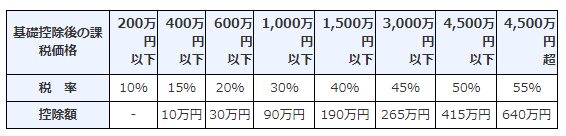

<特例贈与財産用>(特例税率)

<一般贈与財産用>(一般税率)

ともに引用元:贈与税の計算と税率(暦年課税)❘ 国税庁

実際にスポーツくじで得た500万円の当選金を、親が子どもへ贈った場合と友人へ贈った場合で、贈与税がいくらになるのかシミュレーションしてみましょう。

まず親が子どもへ500万円の当選金を贈った場合を計算してみます。この場合、親から子への贈与のため、「特例贈与財産」にあたるため、控除額は10万円、税率は15%です。

計算結果としては、贈与税額は48万5,000円となります。

(計算式)

2. 課税価格390万円×税率15% – 控除額10万円 = 贈与税額48万5,000円

次に、友人へ500万円の当選金を贈った場合を計算してみます。友人への贈与となるため、「一般贈与」にあたり、控除額は25万円、税率は20%です。

その場合、贈与税額は53万円となります。

(計算式)

2. 課税価格390万円×税率20% – 控除額25万円 = 贈与税額53万円

今回のケースでは、当選金の一部を贈与税として国に納める必要があります。当選金を誰かに贈る時は、トラブルにならないよう贈与税についてあらかじめ認識を合わせておきましょう。

当選金を相続した場合

当選金を相続した場合は、相続税の対象となるため税金がかかる場合があります。例えば、当選した人が当選金をそのまま使わずに亡くなってしまったケースです。

⇒ある人が亡くなった時に、引き継ぐことになった財産すべてに対してかかる税金。(財産の例:預貯金、土地、建物、有価証券など)

相続税は、下記の計算式で求められる控除額を超えた財産を相続すると課税されます。実際の税額は、相続割合で按分して、具体的な税額を計算していく仕組みです。

(相続税の基礎控除額)

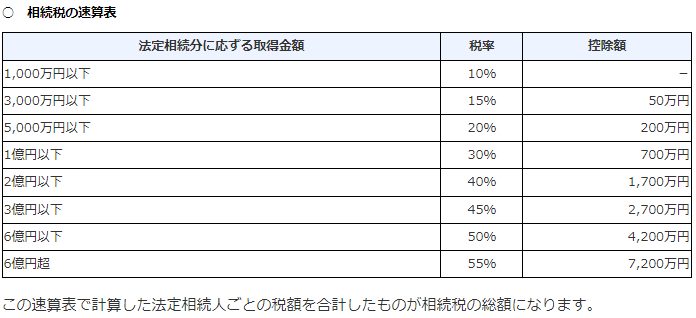

基礎控除を差し引いた結果をもとに相続税を計算します。以下の速算表をもとに計算した法定相続人ごとの税額を合計したものが相続税の総額になります。

実際にスポーツくじで得た1億円の当選金を相続するケースで、相続税をシミュレーションしてみましょう。今回は配偶者と子供2人が法定相続分で相続した場合で計算します。この場合の法定相続分は配偶者が2分の1、子供がそれぞれ4分の1ずつです。

計算結果としては、配偶者の相続税が0円、子ども2人の相続税がそれぞれ145万円となります。配偶者へ相続税がかからない理由は、課税価格が1億6,000万円を超えるまで相続税がかからないという特例(配偶者の税額軽減)があるからです。計算式は下記の通りとなります。

(計算式)

2. 法定相続分で按分。配偶者2,600万円 = 5,200万円×1/2。子どもそれぞれ1,300万円 = 5,200万円×1/4。

3. 相続税率を乗じる。配偶者の相続税額340万円 = (2,600万円×相続税率15%) – 控除額50万円。子どもそれぞれの相続税額145万円 =(1,300万円×相続税率15%) – 控除額50万円

4. 配偶者の税額軽減により、配偶者は相続税額0円

当選金を相続する場合は、相続遺産の額によって相続税がかかる場合があります。

宝くじも同様に税金はかからない

宝くじの当選金も、スポーツくじと同様に税金はかかりません。実際に「当せん金付証票法」の第13条に、所得税はかからないと明記されています。

引用元:当せん金付証票法❘ e-GOV

宝くじの場合も同様に、当選したら当選金はそのまま受け取れます。

宝くじの当選金に税金がかかる例外

共同購入した宝くじの当選金を代表者だけで受け取った場合

基本的に宝くじの当選金には税金はかからないとされていますが、一部、税金がかかる場合があります。共同購入した宝くじの当選金を代表者だけで受け取り、その後に共同購入者に分けた場合は贈与税の対象となる可能性があるため注意が必要です。

宝くじを共同購入する場合は、事前に宝くじ購入サイトで共同購入の登録をするか、当選した場合には、必ず共同購入した人全員で銀行へ受け取りに行き、サインをする必要があります。

競馬や競艇などの公営競技の払戻金には税金がかかる

競馬や競艇などの公営競技で予想が当たり、投票金額より払戻金が多くなった場合、税金がかかる可能性があります。払戻金は一時所得とみなされるため、所得税の対象となるからです。

⇒営利目的以外で発生した臨時収入(例:懸賞や福引の賞金、生命保険の一時金、損害保険の満期返戻金 など)

具体的には、払戻金から当たり馬券・当たり船券購入費用を引いて50万円を超えた場合に、超えた金額の半分に対して税金がかかりますので注意が必要です。

他の所得と合算するため、合計額によってはさらに多くの所得税がかかります。競馬や競艇で払戻金が発生した場合は、税金がかかる可能性があることを念頭に置いておきましょう。

詳しくは「【個人・法人】競馬の払戻金にかかる税金について徹底解説」をご覧ください。

YouTubeで「宝くじの当選金」について解説中!

スポーツくじ・サッカーくじ当選!税金はかかる?確定申告は?(BIG・TOTO・WINNER)

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

スポーツくじで当選した場合、当選金には税金がかかりません。宝くじも同様です。

ただし、下記の場合は例外で、税金がかかる可能性があります。

- 当選金を自分以外の人に贈った場合

- 当選金を相続した場合

上記に該当する場合、税金がかからないか確認しましょう。もしかかるようなら、確定申告が必要です。

また、競馬や競艇などの公営競技は、払戻金が投票金額より多くなった場合、税金がかかる可能性があります。こちらは税金がかかることを前提にしておくとよいでしょう。

青山学院大学教育人間科学部卒。在学時からFP2級を取得し、お金に関わるジャンルを得意とするライターとして活動。その後、上場企業へ入社し、Webマーケティング担当として従事。現在はお金ジャンルを得意とする専業ライターに転身。「お金の知識は知ってるだけで得する」という経験を幾度もしており、多くの人にお金の基本を身につけてもらいたいと思い執筆を続けている。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説