お祭りの屋台でも税金を払う?納税すべき税金とは

お祭りと言えば屋台。屋台でたこ焼きや焼きそばを買ったことがある人も多いはずです。いつも支払いは現金で500円や600円など切りの良い価格です。ではこの値段には、消費税は含まれているのでしょうか。また売上に税金はかかっているのでしょうか。

この記事では、お祭りの屋台にかかる税金について解説します。

レシートがないのに売上はどう計算するの?

皆さんは屋台でレシートをもらったことがあるでしょうか。ほとんどの人が屋台でレシートをもらったことがないはずです。レシートがあれば売上の計算は簡単です。レシートはお客様に領収書として渡すだけでなく、記憶としてレジに記憶されます。そのためそのレシートの記録を集計すれば売上は出せます。

今は紙の記録を集計するのではなく、コンピュータで集計されるため、リアルタイムで現在の売上も確認できる状況です。しかし屋台は違います。前述したようにレシートもデジタル機器も無いわけですから、スーパーやコンビニのように売上の計算ができません。

では屋台では売上の集計をしないのかと言えばそうではありません。屋台ではその日の売上を現金で集計しています。皆さんが実際に払った料金を合計すれば済むわけです。屋台の場合、1品でやっていることが多いはずです。たとえば焼きそばが1個500円であれば、売上を500円で割れば個数も簡単に出るでしょう。

ただし経費を引いてしまうと、1日の売上が分からなくなってしまいます。そのため経費は経費として別の財布から支出しているところが多いようです。

屋台でかかる税金

屋台はレシートがなくても現金をもとに売上を集計していることがわかりました。ではその売上に対してどのような税金がかかるのでしょうか。ここでは屋台にかかる主な税金として所得税(法人税)と消費税について解説します。

所得税もしくは法人税

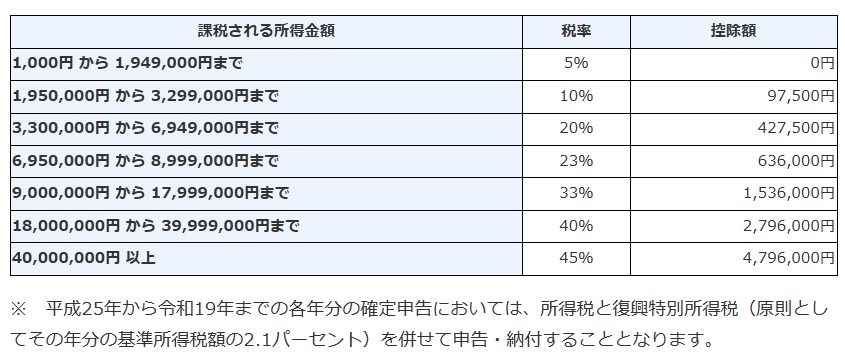

屋台でも事業として行っているわけですから、売上に対しては所得税もしくは法人税がかかります。所得税は以下のように所得によって税率が変わり、所得が高いほど税率は高くなります。

出典:所得税の税率(国税庁)

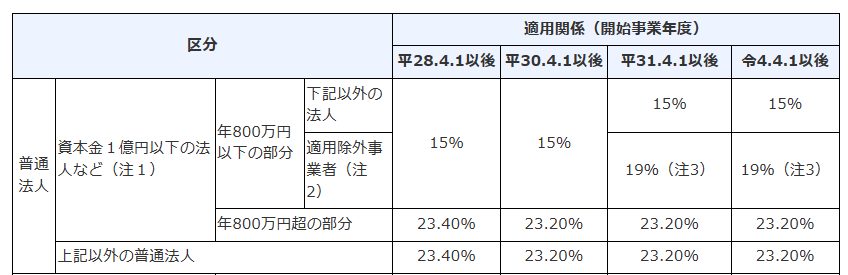

一方運営主体が法人の場合は、法人税がかかります。法人税の場合、事業開始年度と事業規模によって税率が変わります。普通法人は以下のように規模によって違うので、注意が必要です。

出典:法人税の税率(国税庁)

確定申告をする際には、売上から仕入れや経費を引いて行います。これは屋台でも一般の事業者でも同様です。

消費税

屋台での飲食においても、消費税の納税義務があります。たとえば焼きそばが500円の場合、消費税が含まれた金額になっています。そのため売上に応じて消費税を納める必要があるわけです。ただし屋台の場合、飲食店と同様、軽減税率の対象になるのかどうか判断する必要があります。

軽減税率の対象になる?

2019年10月1日より、消費税が10%に引き上げられましたが、「酒類・外食を除く飲食料品」と「定期購読契約が締結された週2回以上発行される新聞」を対象に、軽減税率制度が実施されています。軽減税率に該当する場合、消費税は8%になります。

前述したように「酒類・外食を除く飲食料品」は軽減税率が適用されるため、屋台も8%の消費税だと思われがちですが、それほど単純ではありません。ここでは屋台が軽減税率の対象になるかどうかの条件について解説します。

テーブルや椅子がある場合

屋台が所有しているテーブルや椅子がある場合は軽減税率の対象になりません。そのため外食の扱いとなります。またイベント施設から椅子とテーブルを借りている場合でも、軽減税率の対象にはならないので注意が必要です。

つまり飲食のためのテーブルと椅子がある場合は、10%の消費税がかかるというわけです。

テーブルや椅子がない場合

前述したように飲食用のテーブルや椅子があれば、消費税は10%でした。つまりテーブルや椅子がひとつもない場合は、軽減税率の対象となり、消費税は8%です。では飲食用ではない椅子があった場合はどうなのでしょうか。

公園や遊園地であれば、ベンチがありますよね。近くにベンチがある場合でも、飲食用ではなく誰でも座れるものなら軽減税率の対象になります。飲食用でなければ、たとえベンチがあったとしても消費税は8%になるわけです。

持ち帰る場合

そもそも椅子やテーブルのあるなしに関わらず、持ち帰るのであれば外食には当たらず、軽減税率の対象になるのではないかと考えますよね。しかし実際には持ち帰る場合でも、椅子やテーブルが設置されている場合は軽減税率の対象になりません。

また椅子やテーブルが満席で使えないため、歩きながら食べることになったとしても軽減税率の対象になりません。このように持ち帰りなのだから消費税は8%と簡単に決まっていないわけです。

インボイス制度の影響

所得に対して所得税もしくは法人税、消費税がかかると述べました。ただし消費税はすべての事業者が納める必要はありませんでした。今まで2年前の課税売上高が1,000万円未満の場合は消費税の納税義務がなかったのです。

しかし2023年10月1日からインボイス制度がはじまり、1,000万円未満の売上でも適格請求書発行事業者になると納税の義務が発生するようになりました。適格請求書発行事業者になると仕入税額控除が行える一方で、1,000万円未満でも消費税を納税しなければなりません。

そのためフリーランスや個人事業主は、適格請求書発行事業者になるかどうか、悩んでいる方が多いわけです。屋台の場合、顧客が一般の消費者なので、適格請求書発行事業者にならなくてもよいと考えられます。

飲食店の場合、接待で使う際に、適格請求書発行事業者でなければ仕入税額控除ができないため、不利になる場合があります。しかし屋台を接待で使うケースはほぼないでしょう。ただし材料の仕入れ先が適格請求書発行事業者で、インボイスが発行できる飲食店とだけ取引したいというケースは考えられます。

適格請求書発行事業者になるかどうか検討する際には、材料の仕入れ先が適格請求書発行事業者であるかどうか、もし適格請求書発行事業者にならない場合、取引はどうなるのか確認しておいた方が良いでしょう。

まとめ

ここまで屋台にどのような税金がかかるのか説明してきました。屋台にかかる主な税金は所得税(法人税)と消費税です。消費税は軽減税率があり、持ち帰りであっても軽減税率が適用されないケースもあります。

またインボイス制度の影響も少なからずありそうです。屋台であっても事業を行う場合は、税金を納めなければならないと覚えておきましょう。

▼参照サイト

渋谷区で一から立ち上げたプログラミング教室スモールトレインで代表として、小学生に対するプログラミングと中学受験の指導に従事。またフリーランスのライターとしても活躍。教育関係から副業までさまざまな分野の記事を執筆している。

著書に『AI時代に幸せになる子のすごいプログラミング教育』(自由国民社)、共著で『#学校ってなんだろう』(学事出版)がある。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説