任意団体、NPO法人はインボイス制度への登録が必要?不要?

令和5年10月1日から導入される「インボイス制度」。制度名ばかりが先行し、まだ実態が掴めていない方も多いのではないでしょうか。

インボイス制度は会社や個人事業主だけでなく、NPO法人や任意団体の活動に影響を及ぼす場合があるのです。以下の記事がご参考になれば幸いです。

もうすぐ始まるインボイス制度についておさらい

インボイス制度は主に事業経営者にとって深く関わる制度でありながら、内容についてまだよく分からない方もおられるでしょう。まずは制度について簡単に説明します。

インボイス制度の概要

「インボイス制度」は俗称で、正式名称は「消費税の適格請求書等保存方式」です。インボイス(invoice)とは本来請求書の意味ですが、国税庁は「(消費税の適格)請求書」をインボイスと定義づけました。その定義通り、あくまでも消費税の中だけの制度です。

平成元年に消費税が導入されてから、これまでは課税売上額年間1000万円を超える事業者のみが消費税の納税義務者となっていました。現在は10%(軽減税率8%)となっています。

消費税額の計算方法は、「課税売上にかかる消費税-課税仕入れにかかる消費税」です。

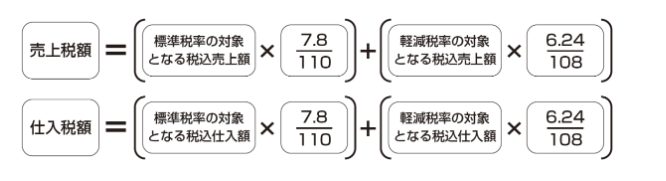

各税額は以下の計算式で出します。

具体例で見てみましょう。

ある事業者の年間売上が軽減税率なしの5500万円(うち価格に上乗せした消費税は上の計算式で390万円)で、課税仕入額が2200万円(同156万円)の場合だと、

390万円-156万円=「234万円」が納付すべき消費税額となります。

ちなみに売上1000万円以下の事業者は、価格に消費税を上乗せしたとしても消費税の申告義務は免除されます。理由としては、事業者の事務負担や税務執行コストへの配慮が挙げられます。

ところがインボイス制度(以下「本制度」)導入後は、今まで消費税免税対象であった事業者も「適格請求書発行事業者」の登録をすることで、消費税の申告義務が課せられることになりました。

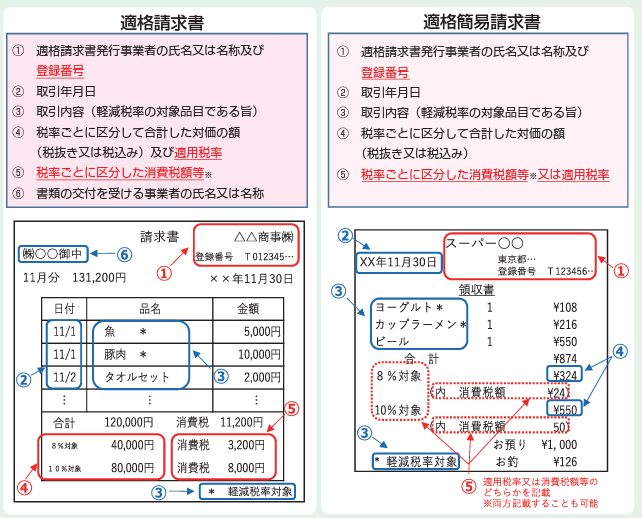

「適格請求書」とは、通常の請求書に加え「売手が買手に対し正確な適用税率や消費税額を伝えるための手段」として作成するものを指し、税務署長の登録を受け、登録番号を与えられた事業者しか発行できないとされています。

以下が適格請求書の例です。様式は決まっておらず、必要事項さえ記載されていれば右図のような、いわゆるレシートであっても問題ありません。

本制度の施行は先述のとおり10月1日からですが、登録自体は既に令和3年から始まっており、元々課税対象だった事業者は、一応令和5年3月31日までの登録を求められていました。これまで免税事業者だった事業者は、今後も随時登録することで課税事業者となることが可能になります。

国の方針としては、事業者が仕入れの時に取引先に支払っている消費税の控除額を正しく計算できるようにし、不正申告をなくすことを本制度導入の目的としているようです。

キークレア税理士法人代表税理士 三嶋 泰代(九州北部税理士会)

インボイス登録のメリット、デメリット

本制度に登録することで免税事業者も課税事業者になることが「可能」ですが、課税事業者になるということは消費税申告義務が課せられるということです。したがって、普通なら「登録する」という選択肢はないように思えます。

実はここに本制度の、言葉は悪いですがトリックがあるのです。

本制度施行後は適格請求書発行事業者でないと、請求書に記載した消費税額の控除が受けられなくなります。

例えば得意先が課税事業者の場合、適格請求書でない請求書にて消費税分を上乗せした額を請求しても、得意先に「あなた登録してませんよね。それじゃこれまで税別1万円だったところを10月からは税込1万に値下げしてください」と言われる可能性が出てきます。

キークレア税理士法人代表税理士 三嶋 泰代(九州北部税理士会)

課税事業者としては適格請求書でないと「課税仕入れにかかる消費税」とみなされずその分を控除できなくなるのですから、ある意味当然の対応ともいえます。

更には「何かと面倒なので、事業者登録しないままだと今後の取引を考えさせてもらう」ということにもなりかねません。

すなわち本制度登録のメリットとしては、以下につきます。

・今後も課税事業者と安心して取引が継続できる

一方デメリットは、以下のようにかなり深刻です。

・請求書仕様や管理方法の変更が必要で負担が増える

・これまで免税だった消費税の支払いが必要

しかし、登録しないままだと前述のように取引を打ち切られる恐れがあることから、本制度は特に個人を含む小規模事業者から批判を受けているのが現状です。

キークレア税理士法人代表税理士 三嶋 泰代(九州北部税理士会)

NPO法人や任意団体とインボイス制度の関係性

それでは非営利の活動を主体とするNPO法人や、法人格がなく「同じ目的をもった人々の集まり」として活動する任意団体などはインボイス制度の影響を受けるのでしょうか。

実際はこれらの団体の活動内容によって本制度との関係性の有無は変わってきます。

非営利団体でも事業内容に消費税が関わることは多い?

NPO法人は、株式会社や社団法人のように営利をあげることを目的としない「非営利団体」で、法人活動で得た利益は構成員に分配せず、法人の活動資金としなければなりません。しかし活動のための資金や、従業員の給与、役員報酬などの支払いを寄付や会費のみで賄うことは難しいため、収益事業を行うことが認められています。そして収益事業で利益を得れば当然に所得税の対象となります。

もちろん形としては個々人の集まりである任意団体(法的名称は「人格のない社団等」)であっても、収益事業を行えば利益に応じて所得税を納めなければなりません。(実際には、法的な手続きを踏んで設立し、法人が財産を所有できるNPO法人と較べ、自治会やサークルといったいつでもどこでも設立でき、財産の所在が個人にしかない任意団体において収益事業を行うことはあまり一般的でないかもしれませんが。)

収益事業による課税売上高が年1000万円を超えると消費税申告義務があるのも事業者と同じです。

だとすれば、これまで免税事業者であったNPO法人や任意団体の本制度登録についても、一般事業者と同様に検討すべきといえます。

すなわち収益事業の相手先が主に課税事業者であった場合には「適格請求書の発行=本制度への登録」を求められる可能性があるということです。

登録をして課税業者になると消費税申告や適格請求書の作成の手間が増える上に、これまで不要だった税理士など専門家の助けが必要になるかもしれず、相応の負担を強いられることになるでしょう。

一方で、収益事業の内容が自らが製造販売したものを一般消費者に販売するというようなものであれば、本制度の影響はまずありません。

NPO法人や任意団体の運営者は、団体の収益活動がどのようなものであるかを確認し、本制度への対応を考えるようにしましょう。

インボイス制度登録は「義務」ではない

本制度は、適格請求書登録をすることで免税事業者が課税事業者に「なれる」ものであり、権利の付与に過ぎません。決定権はあくまでも団体側がもっているのです。

例えば主に自治体から委託された業務を行い収益を得ている団体の場合、受託業務が自治体の予算のうち一般会計であれば原則として消費税が発生しないので登録はしないでおこう、といった具合です。(特別会計なら消費税が発生するので要検討の可能性あり)

また本制度導入後も、6年間は免税事業者からの課税仕入れの一定割合を仕入れ税額として控除できる経過措置が設けられているので、主な取引先が課税事業者である団体も慌てて登録せず、導入後の周りの動きなどを探りつつじっくり考えてみてもいいでしょう。

ちなみに、一旦登録をしても不要になれば「登録取消届出書」を提出すれば翌年度から免税事業者に戻れるので、登録してしまったけどよく考えたら不要だった!という場合でも心配無用です。

キークレア税理士法人代表税理士 三嶋 泰代(九州北部税理士会)

記事監修者 三嶋税理士からのワンポイントアドバイス

インボイス制度への登録をするか否かは、これまで消費税申告を免除されていた免税事業者、またNPO法人や任意団体のいずれにおいても、主要な取引先が課税事業者であるかどうかです。

ただしNPO法人の収益事業は利益を追求するためのものではありません。相手方は課税業者であってもそのことは承知の上で取引をしていると考えられるため、まずは話し合いをもちかけてみても良いと思われます。

そして本制度を機会に自社の本質が何なのかを振り返り、自身の活動に理解を示してくれる新たな取引先を探す、収益事業のあり方そのものを見直すなどの改革に乗り出すのも一つの方法です。インボイス制度は分かりづらい制度ですが、団体の目的とする活動を継続させるためにも、運営者が正しい知識をもつことが大切です。

行政書士事務所経営。宅地建物取引士、知的財産管理技能士2級取得。遺言執行や成年後見などを行う一般社団法人の理事も務めている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!