インボイス制度、会社員への影響は?登録したら副業がバレる?2023年の改正点も解説

2023年10月からインボイス制度が導入される予定です。請求書の消費税率の区分を明確にするために創設される制度ですが、現在免税事業者の個人事業主・法人は課税事業者にならないと取引先にデメリットを与えてしまいます。

インボイス制度の概要と消費税の仕組み、インボイス制度が会社員に与える影響、2023年度の改正点を解説していきます。

インボイス制度・消費税の仕組みとは

インボイスを理解するために、まずは消費税の納付方法をおさえておきましょう。

商品・サービスの買い手は以下の式で消費税を計算します。

上記赤字の「仕入れ時に支払った消費税額を差し引くこと」を「仕入税額控除」と呼びます。

2023年10月1日のインボイス制度導入後、買い手は適格請求書(インボイス)を保存しないと仕入税額控除を受けられなくなります。

商品・サービスの売り手である個人事業主・法人は「インボイス発行事業者」になると買い手の仕入税額控除が可能になります。

インボイス発行事業者になるためには、消費税の課税事業者にならなくてはいけません。課税事業者とは消費税を納める義務のある事業者ですので、これまで免税事業者であった売り手が課税事業者になると税金の負担が重くなります。

インボイスとは?なぜ適格請求書の発行が必要なのか

インボイスの正式名称は「適格請求書等保存方式」で「売り手が、買い手に対し正確な適用税率や消費税額等を伝えるための手段」です。現在の請求書(区分記載請求書)に一定の事項を追加して記載した請求書を「適格請求書(インボイス)」と言います。

インボイス制度は2023年10月1日に開始予定です。

なぜインボイス制度が導入されるのでしょうか?

政府広報オンラインによるとインボイスが必要になる背景には「2019年10月の消費税引き上げにより、標準税率10%と軽減税率8%の2つの税率が混在すること」と記載されています。

「請求書を発行した取引における商品に対して標準税率(10%)と軽減税率(8%)のうちどちらの税率が適用されているかを明確にする必要があり、適格請求書の発行が必要となる」ことが導入の理由として挙げられています。

売り手と買い手が正確な消費税額を把握することで、適正な申告・納税ができるように設けられた制度です。

課税売上高1千万円以下の免税事業者に対して、仕入税額控除が受けられなくなる

2023年9月30日までは、1年の課税売上高が1,000万円以下の「売り手」の事業者は基本的に商品・サービスについての消費税が免除されます。一方で、1,000万円を超える事業者は課税事業者=消費税の納税義務者として管轄の税務署に届出書を出し消費税を納めます。

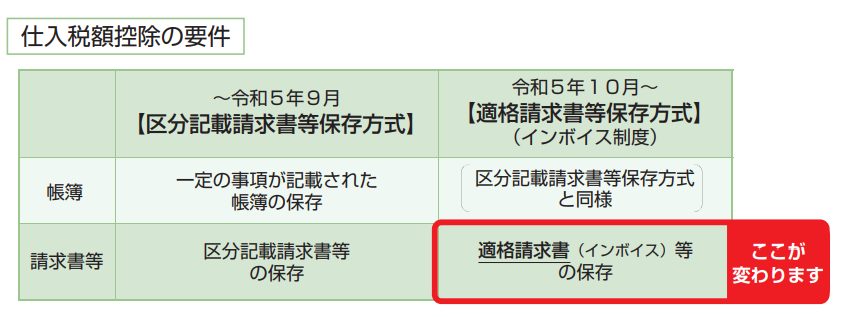

インボイス制度導入により「買い手」が仕入税額控除を受けるためには、一定の事項を記載した帳簿とインボイスの保存が必須となります。

一方で、売り手は買い手がインボイス発行事業者(消費税の課税事業者)でなくては仕入税額控除を受けられません。加えて一定の事項を記載した帳簿やインボイスの保存が必要となります。買い手が作成した仕入明細書などによる対応も可能です。

インボイス制度導入前と導入後の違いを見ていきましょう。

● 年間の課税売上高が1,000万円以下の事業者は、消費税の免税事業者

● 現行の請求書(区分記載請求書)を発行する

● 免税事業者であっても、売り手は区分記載請求書で仕入税額控除が可能

インボイス制度導入後

売り手:全ての事業者はインボイス発行事業者(課税事業者)にならないと、買い手は仕入税額控除ができない

課税事業者およびインボイス発行事業者として登録すると、インボイスが交付できるようになる

交付したインボイスの写しを保存しなくてはいけない

買い手:売り手との取引でインボイスが交付されないと、仕入税額控除が受けられない

仕入税額控除を受けるためには一定の事項を記載した帳簿とインボイスの保存が必要

買い手にとっては、仕入税額控除が受けられなくなるため「課税事業者になる」という事業者が増えると予測されます。

ただしインボイス制度実施後6年間は免税事業者からの仕入れについても、仕入税額相当額の一定割合を控除可能とする経過措置が設けられています。

仕入税額相当額の80%控除

● 2026年10月1日から2029年9月30日までの3年間

仕入税額相当額の50%控除

適格請求書との作成方法と現行の請求書の違い

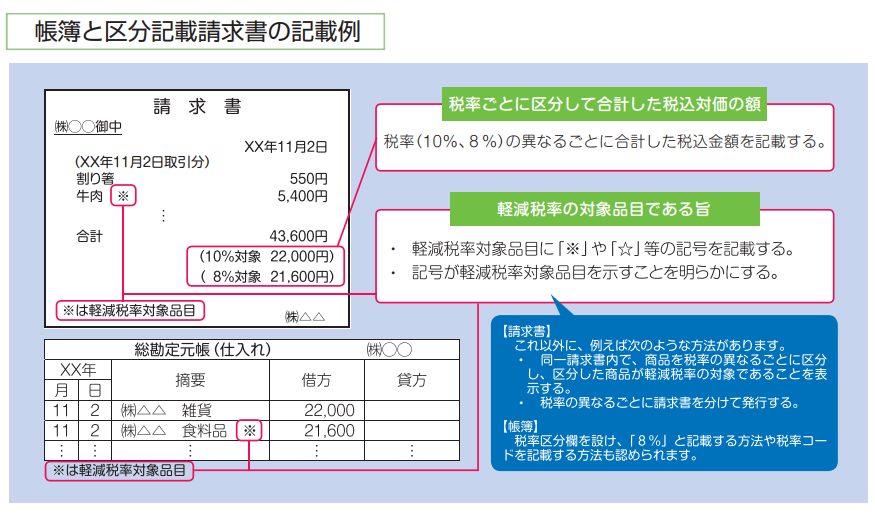

現行の「区分記載請求書」は税率10%と8%を区分した請求書です。売り手(商品などを提供し請求書を発行する側)は請求書発行者の氏名(名称)・取引年月日などを記載して発行します。

買い手(商品などを仕入れ、請求書を受け取る側)は、帳簿に仕入れの相手方の氏名(名称)・取引年月日・取引内容・消費税率などを記入します。

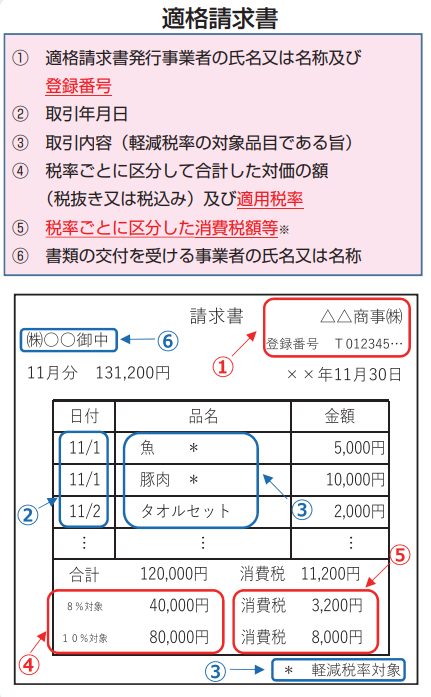

適格請求書は以下のとおりです。下線の項目が追加される事項となります。

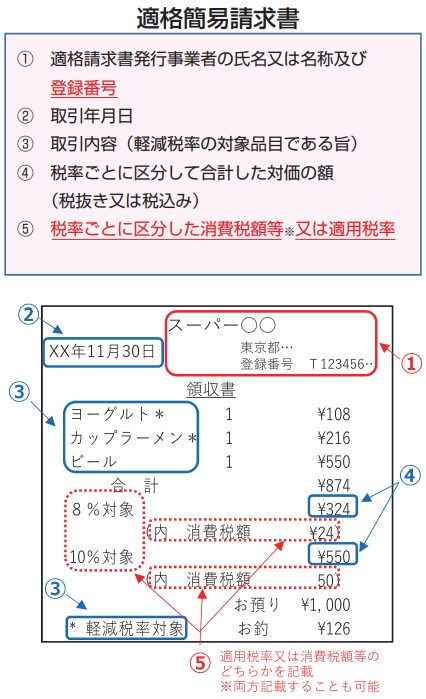

不特定多数の者に対して取引をする小売業・飲食店業・タクシー業などでは、適格請求書に代わり「適格簡易請求書」が交付できます。

適格請求書は電子データ(電磁的記録)でも提供が可能です。

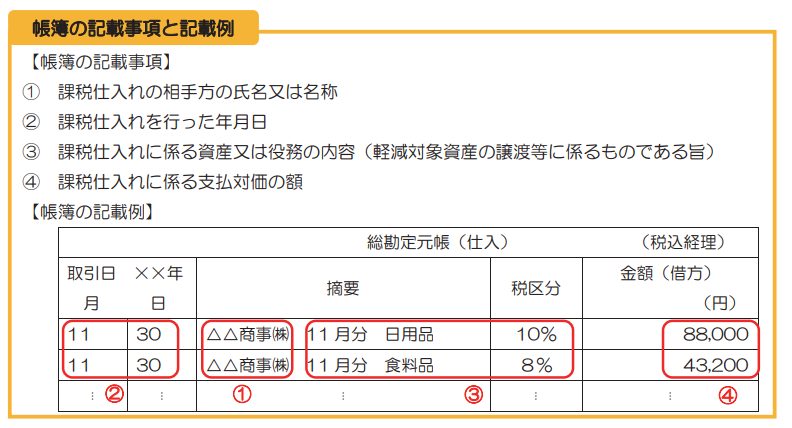

帳簿には以下の記載事項が必要となります。

インボイス制度は主に個人事業主や法人への影響が大きいと言われていますが、会社員にも影響はあるのでしょうか?

インボイスが会社員に影響を及ぼす2つのケース

BtoBの副業をしている

ダブルワークで個人事業をしている会社員は、インボイス制度導入で影響を受ける可能性があります。

副業でもアルバイトやパートとして、勤務先と雇用契約を結んでいる方は無関係です。

法人向けに個人事業で商品やサービスを提供し金銭を受け取っている場合は、注意が必要です。

取引先が免税事業者または簡易課税制度を選択している際には、インボイスの交付は不要です。免税事業者が買い手の場合、消費税を納める必要がありません。

簡易課税制度とは、売り上げの消費税額を基に仕入れの消費税額を「みなし仕入率」で算出できる制度です。消費税額は事業区分によって定められた「みなし仕入率」をかけて計算しますので、消費税を明確に区分し記載する適格請求書は不要です。

取引先が一般の消費者でtoCの個人事業主も、適格請求書の発行は必要ありません。

副業で法人と取引をしている方は、取引先が課税事業者もしくは免税事業者か、簡易課税制度を用いているかを確認してみましょう。

取引先が課税事業者で簡易課税制度を用いていない場合は、インボイス発行を求められる可能性があります。

経理担当者である

企業で経理を担当している方は、請求書のフォーマットと帳簿の記載要件が変わるため業務に影響が生じます。

現行の制度では、請求書の品別に仕入れに関わる経費の精算と端数処理を行います。

インボイス制度導入後は税率に合わせて、仕入れの税込み金額を集計し消費税を計算する必要があります。端数の処理も税率に合わせて1回ごとに計算します。

| 現行 | インボイス制度 | |

|---|---|---|

| 請求書の違い | 記載事項は以下の5つ 1. 請求書の発行事業者の氏名または名称 2. 取引年月日 3. 取引の内容(軽減対象税率の対象品目である旨) 4. 税率ごとに区分して合計した対価の額 5. 書類の交付を受ける事業者の氏名または名称 |

左5つに加え以下の3点を記載する 1. 登録番号 2. 適用税率 3. 税率ごとに区分した消費税額等 |

| 端数処理のルール | 端数処理のルールは定められていない | 税率ごとに区分して合計した金額に対して端数処理を行う 1つのインボイスにつき、税率の異なるごとに1回の端数処理を行う |

| 帳簿について | 以下の4項目を記載する必要がある 1. 課税仕入れの相手方の氏名又は名称 2. 課税仕入れを行った年月日 3. 課税仕入れに係る資産又は役務の内容(軽減対象資産の譲渡等に係るものである旨) 4. 課税仕入れに係る支払対価の額 請求書交付が困難な一定の取引については、以下の6つの項目を記載した帳簿保存のみで仕入税額控除が認められる |

2023年改正によるインボイス制度の変更点

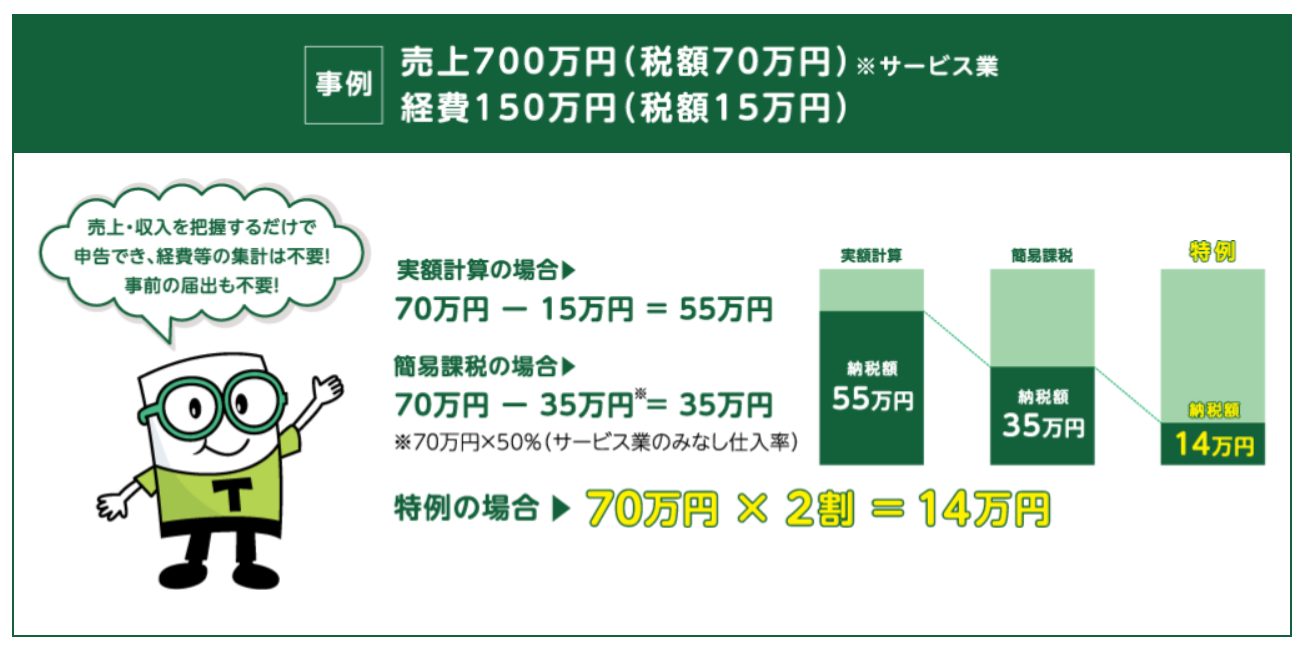

2023年度の税制改正により、納税額が売上税額の2割に軽減される、1万円未満の課税仕入れはインボイス不要などの支援措置が拡充されました。

2026年まで納税額が売上税額の2割に軽減される

2023年の改正により、一定の免税事業者がインボイス発行事業者になった場合には2026年9月30日まで消費税の「売上税額の2割」を納税額とすることができます。

「2年前(基準期間)の課税売上が1000万円以下」などの要件を満たす事業者が対象です。

2023年10月1日~2026年9月30日を含む課税期間は、納める消費税は売上税額の2割となります。

個人事業主は2023年10~12月の申告から2026年分の申告までが対象となります。

出典:「2023年度改正におけるインボイス制度の改正について」❘ 財務省

1万円未満の課税仕入れ(経費等)はインボイス不要

2年前(基準期間)の課税売上が1億円以下または1年前の上半期(個人は1~6月)の課税売上が5千万円以下の方は、1万円未満の課税仕入れに限りインボイスは不要です。

2023年10月1日~2029年9月30日までは、帳簿の保存のみで仕入税額控除が可能です。

登録の申請手続きが9月末までに延長

インボイス制度が開始される2023年10月1日から適格請求書発行事業者として登録されるためには、「2023年3月末までに申請書を提出しなければならない」という要件がありました。

何らかの事情で申請が困難な方は、申請書に「3月までの申請が困難な事情」を記載することで10月1日に登録できることが定められていました。

しかし今回の改正により、9月30日までに申請すると10月から発行事業者として登録されることが可能になりました。

インボイスで副業がバレる?会社員がおさえておきたい注意点

インボイス発行事業者として登録すると、国税庁の「適格請求書発行事業者公表サイト」で公表され「副業がバレるのでは」と心配する方もいらっしゃるのではないでしょうか。

公表サイトでは、登録番号を入力すると個人事業主は以下の情報が公開されます。

- (1)氏名

- (2)登録番号

- (3)登録年月日

- (4)登録取消(失効)年月日

例えば同じ会社の同僚・上司などがサイトで検索し、氏名から副業が発覚してしまう恐れがあります。

YouTubeで「インボイス制度」について解説中!

【知らないと危ない】インボイス制度で副業がバレるって本当?

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

インボイス制度の概要と会社員に影響を及ぼす2つのケース、2023年度の改正点についてお伝えしました。この記事を参考に理解を深めていきましょう。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説