インボイスに登録すると手取りが減るの?制度を正しく知って備えよう

いよいよ10月1日から始まるインボイス制度。フリーランスや個人事業主にとって負担を強いるという批判や不満がしばしば目に留まります。

今一度、インボイス制度の目的や導入に至る流れ、制度の内容をおさらいし、実際に収入は減るのか、登録は必須なのかなどについても正しく把握しておきましょう。

インボイス制度の目的と内容

インボイス制度の正式名称は「適格請求書等保存方式」です。インボイス(invoice) は「請求書」の意味ですが、本制度においては「適格請求書」の意味で用いられています。

ただ、耳馴染みの良い「インボイス制度」という通称の方が広まっているため、ここでは「インボイス制度」に統一し、以下に話を進めます。

インボイス制度の目的は消費税を正確に納付してもらうこと

インボイス制度とは、消費税の仕入額控除について「適格請求書等保存方式」を適用するという制度のことです。

消費税は、消費者が商品やサービス等(以下「商品」)の購入時に予め一定の税率(標準税率10%、軽減税率8%)を上乗せされた額を支払い、売主である事業者が税額分を預かっておいたものを年度ごとにまとめて申告し納税するというシステムですが、これまでは年間売上1,000万円以下の事業者は免税となり、消費税の申告義務がありませんでした。つまり免税事業者であれば、自身の扱う商品を消費税額を上乗せした額で提供しても申告の義務がなかったのです。

しかし令和5年10月1日より、これまで消費税免税対象であった事業者も、「適格請求書発行事業者」の登録をすることで、消費税の申告義務が課せられることになりました。

制度導入の目的は、取引において事業者が支払うべき消費税を正しく把握し、不正申告や申告時のミスをなくして取引の透明性を高めることとされています。

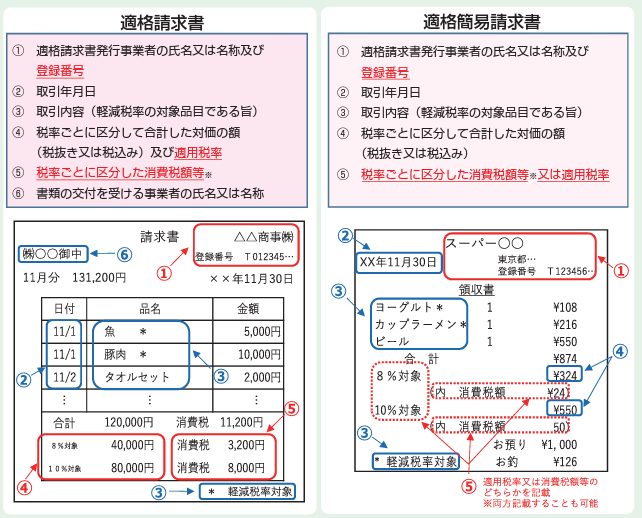

なお、登録した事業者は「インボイス発行事業者」として登録番号が与えられ、以後の取引は登録番号を明記した以下の図のようなインボイス(適格請求書)を用いて行うことになります。

引用:適格請求書等保存方式の概要-インボイス制度の理解のために- ❘ 国税庁

インボイス制度への登録が求められるのはなぜ?

前項で「適格請求書発行事業者」の登録をすると消費税の申告義務が課せられるようになると書きましたが、逆に言えば制度が導入されても登録さえしなければ免税事業者はこれまで通り消費税申告の必要はありません。

ではなぜインボイス制度への批判や反対の声が上がっているのでしょうか。それは免税業者が課税業者である取引先からインボイスへの登録を求められる可能性が高いからです。

消費税の課税事業者(課税売上額年間1000万円を超える事業者)はこれまで、消費税を納付する際に事業者自身が支払った仕入れにかかる消費税分は控除されてきました。

例えば年間売上にかかる消費税が50万円であっても、仕入れ時に消費税を10万円支払っていれば、40万円の納付になるといった具合です。

しかし制度導入後は、仕入れ先がインボイス登録をせず免税事業者のままだった場合、そこに支払った消費税分は控除が受けられなくなってしまいます。登録番号のない請求書は「適格請求書」ではないので、いくら消費税分を支払っていても控除対象となりません。前述の例だと納付額は50万円のまま(ただし経過措置あり。後述します。)になるのです。

そこで課税事業者としては、自身が仕入れ税額控除を受けるために免税事業者である仕入れ先に対し登録をするか、あるいはこれまで上乗せしていた消費税分を割り引くように求めるケースが増えると考えられます。

インボイス登録すると手取りは本当に減る?

免税事業者はフリーランスなどの個人事業主や零細企業が多く、課税事業者とのこれまでの取引状態を維持するためにやむを得ずインボイス登録を行うというケースが多くなるでしょう。

この場合、本当に登録後の手取りは減るのでしょうか。具体例と共に解説します。

これまで免除されていた消費税を支払う分手取りは目減りする

インボイス登録を行うことで、消費税の納税義務が免除されていた事業者は今後売上額の多寡に関わらず納税義務が課されるのですから、単純に考えて納税分手取りが減ることになります。

例として、年間売上額が税込550万円の事業者は、免税であれば550万円全てを収入にできたところ、登録後は自身の仕入れで支払った消費税がなければ消費税分50万円(標準税率の場合)の納税義務が発生するため、収入は500万円となってしまうのです。

もちろん実際にはこれまで受け取っていた消費税は事業者利益として計算され所得税の対象となっていたため、まるまる10%手取りが減るわけではありませんが、それでも小規模事業者にとって売上がある程度確実に減るというのはなかなかの打撃となるでしょう。

消費税納税のための費用がかかることも

新たにインボイス発行事業者になることで、そのための経費が増えるであろう点も無視できません。

まず、これまで自身で確定申告を行っていた事業者の場合、消費税は所得税とは別途の申告になります。また、所得税申告においても売上額を消費税課税取引、非課税取引など細かく分けて計算するため複雑になってきます。

そうなると新たに税理士に依頼せざるを得なくなったり、消費税申告用のソフトを購入したりということにもなるでしょう。当然そのための費用が必要になります。

次に、今後発行することになる「適格請求書」は、登録番号を明記するなどの一定の様式を充たす必要があるため新たに作り直すことになります。

こちらは一過性の経費でありそれほどの金額ではないかもしれませんが、手間と費用がかかることに変わりありません。

事業に関わる全てを一人で行っているフリーランサーなどにとっては相応の負担になることでしょう。

負担緩和ができる制度をチェックしよう

多くの消費税免税事業者にとって痛手となりかねないインボイス制度ですが、救済措置がないわけではありません。うまく利用すれば負担を減らしたり、暫定的ながら登録を遅らせたりすることが可能です。

簡易課税制度で事務負担を軽くする

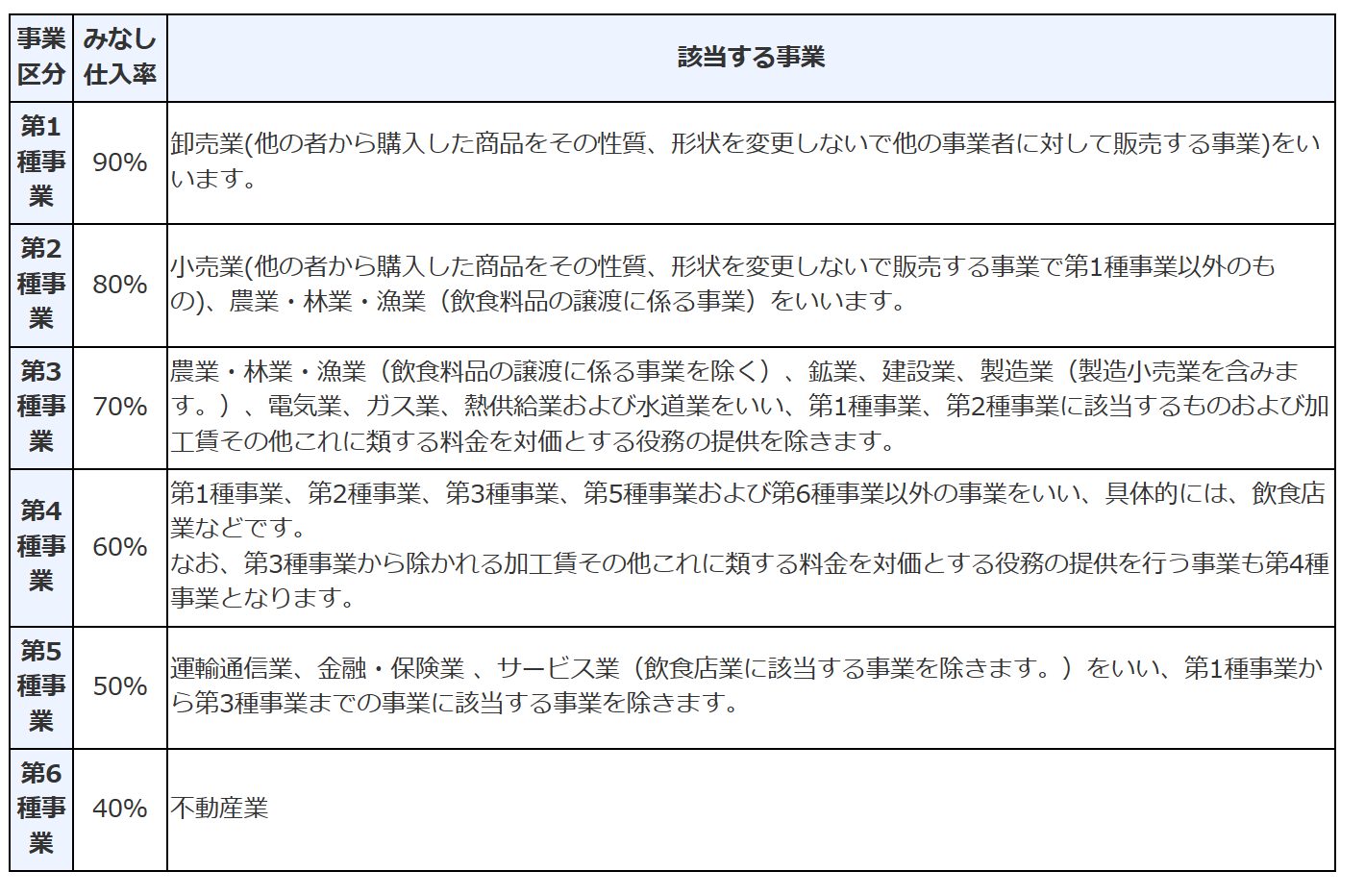

簡易課税制度とは、課税売上にかかる消費税に対し、業種毎に異なるみなし仕入れ率を適用して税額を計算する制度のことです。みなし仕入れ率とは、事業を6つの業種に分け、各業種の仕入れ率はこのくらいだろうと国税庁が定めた割合のことです。以下の表を参考にしてください。

例えば街の文房具店であれば第2区分(小売業)なので、みなし仕入れ率は80%です。年間の課税売上にかかる消費税額が80万円だとすれば、「80万-(80万×80%=64万)=16万円」が申告すべき消費税となります。

簡易課税制度は、このように消費税申告の際の細かい計算を省くことができるため、インボイス登録業者になることによる事務的な負担を多少軽減することができます。

もっとも該当する業種のみなし仕入れ率より実際の事業における仕入れ率の方が高い場合は簡易課税制度を使うと納税額が高くなってしまい本末転倒になります。注意しましょう。

なお、簡易課税制度を利用するには、「消費税簡易課税制度選択届出書」の提出が必要です。

しばらくは免税事業者からの仕入れでも控除できる

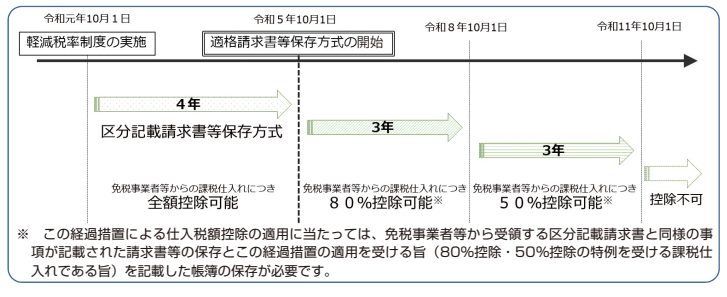

ただでさえ業務全てを一手に担うケースが多いであろう免税事業者が課税事業者になることによる負担を軽減するもう一つの方法がいわゆる「先送り」ともいうべき経過措置です。

インボイス制度導入後6年間という期限付ですが、課税事業者がこれまで通り免税事業者から消費税分を上乗せした額で仕入れをしても、消費税分を一定割合仕入税額として控除できます。

取引先からインボイス登録について対応を求められたが制度についてよく知らない、まだ何の準備もできていないという免税事業者はこの経過措置を取ってもらうよう取引先に頼んでみてはいかがでしょう。その間に制度について知識を得てから自身の対応を決めるようにするのです。

ただし6年間といっても4年目からの控除率は50%に下がるため、取引先との関係にもよりますが、あまりのんびりはできなさそうです。

まとめ

インボイス制度の影響を最も受けるのは、これまで課税事業者から消費税分を上乗せして取引を行っていた免税事業者です。取引先から「インボイス登録はどうするのか」と聞かれ、初めて自身に関わる制度だと知った事業者もいるでしょう。大切なことは制度の内容を正しく知り、どのような対応を取るのが自分の事業にとって最適なのかをしっかり判断することです。今からでも決して遅くありません。

行政書士事務所経営。宅地建物取引士、知的財産管理技能士2級取得。遺言執行や成年後見などを行う一般社団法人の理事も務めている。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!