確定申告の必要書類とは?個人事業主・会社員・退職者・無職、ケース別で解説!e-taxの場合も

確定申告では確定申告書の第一表・第二表、本人確認書類、所得金額もしくは所得控除・税額控除を証明できる書類が共通して必要となります。個人事業主は青色申告と白色申告で必要書類が異なり、e-Taxでは添付書類が紙の場合より少ない方が多いです。

今回は確定申告の必要書類を個人事業主・会社員・退職者・無職などケース別で解説していきます。

確定申告で共通の必要書類とは

確定申告の際に、共通で必要となる書類は以下の3つです。

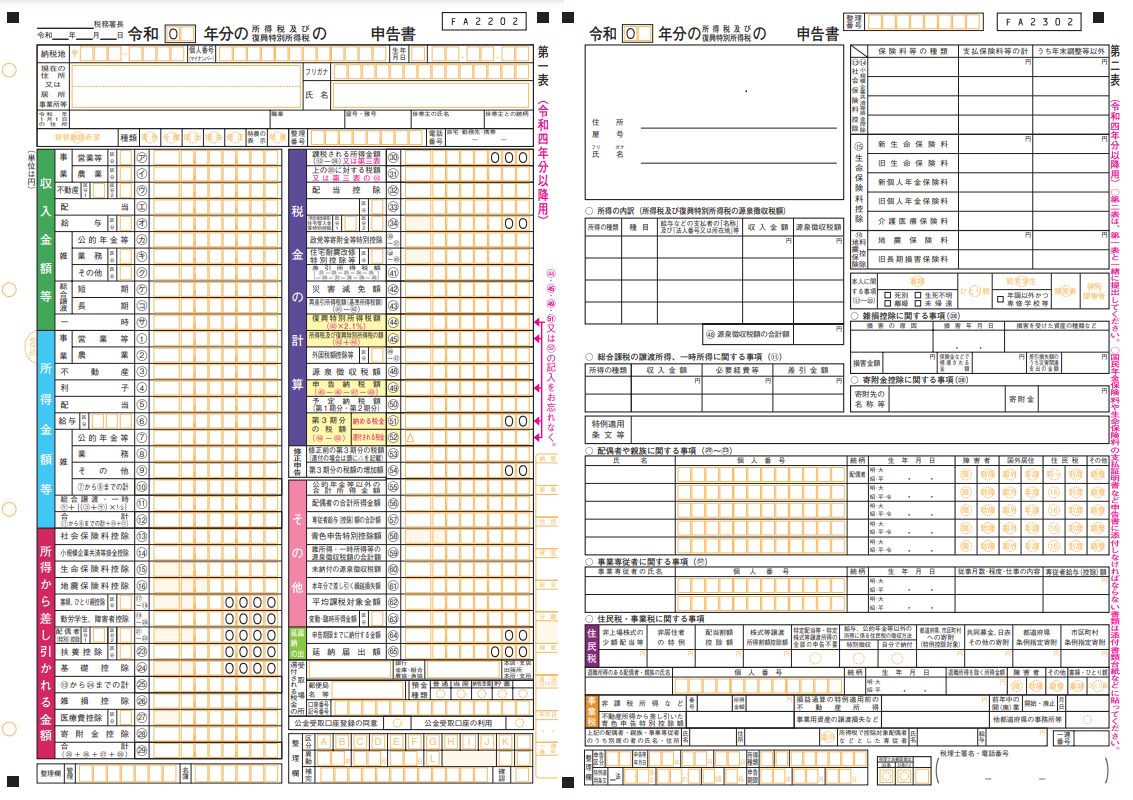

- 確定申告書第一表・第二表

- 本人確認書類

- 番号(マイナンバー)確認書類

マイナンバーカードがある方はマイナンバーカード

ない場合はマイナンバー通知カード住民票の写しなど - 身元確認書類

- 番号(マイナンバー)確認書類

- 所得金額もしくは所得控除・税額控除を証明できる書類

確定申告書はAとBの2種類がありましたが、2022年から1種類に統一されました。

出典:国税庁「確定申告書等の様式・手引き等 申告書第一表・第二表【令和4年分以降用】」

所得税の還付がある場合は銀行口座の情報を記載しますので、通帳など口座番号が分かるものを準備します。

印鑑は2021年度から廃止されたので不要です。

個人事業主・自営業者などで所得があり確定申告をしなければいけない方は、所得金額が分かる青色申告決算書・収支内訳書などを作成・添付します。

給与所得者で住宅ローン控除や医療費控除で所得税の還付を受けたい方は、所得金額が分かる書類の添付は不要ですが、それぞれの控除において所定の書類を作成・添付しなくてはいけません。

例えば住宅ローン控除で所得税の還付を受けたい方は、住宅借入金等特別控除額・住宅取得資金に係る借入金の年末残高等証明書の計算明細書などを添付し、医療費控除を受けたい方は医療費控除の明細書 を添付し申告します。

e-Taxによる確定申告の必要書類

e-Taxによる確定申告はPCやタブレットでe-Taxのソフトをインストールし、手順に沿って入力することで確定申告書・給与所得の源泉徴収票などの法定調書をWeb上で作成・提出できます。

多くの場合は紙による確定申告より、添付書類が少なくなるでしょう。

加えて、生命保険料控除の証明書・寄付金控除の証明書は記載内容を入力して送信することで添付する必要はありません。

住宅ローン控除を申請するための登記事項証明書・売買契約書の写しなどは、イメージデータで提出が可能です。

国税庁の「確定申告書等作成コーナー」で作成した後にe-Taxで電子申告する方法もあります。ただし、確定申告書等作成コーナーではデータの読み込みファイルの合計が多い方や、青色申告者で、事業所得及び不動産所得の収入金額より青色申告特別控除額が大きい方など一部のケースでは利用できません。

なおe-Taxでは、推奨環境を満たしたPCやタブレットが必要となります。マイナンバーカードをお持ちの方は、マイナンバーカードに対応したICカードリーダライタも準備しておきましょう。

青色申告で65 万円の特別控除を受けるためには、PCによりe-Tax で確定申告書および⻘⾊申告決算書のデータを送信する必要があります。

2022年12月1日からは「国税スマートフォン決済専用サイト」においてスマートフォンアプリでも、申告ができるようになりました。

個人事業主(青色申告・白色申告)の確定申告における必要書類

個人事業主の確定申告の必要書類を、青色申告・白色申告のケースで見ていきましょう。

個人事業主・青色申告の場合

個人事業主が青色申告を行う際には、上記の共通で必要となる書類に加えて以下の書類を作成もしくは添付します。

- 青色申告決算書

- 損益計算書

- 貸借対照表※

- 所得控除・税額控除の添付書類

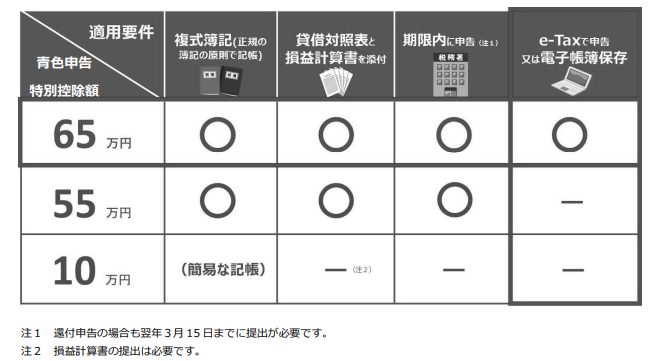

青色申告特別控除には、10万円・55万円・65万円があり要件を満たすと控除が可能です。

出典:国税庁「青色申告者のための貸借対照表作成の手引き」

上の表で要件を確認しておきましょう。

10万円の控除の場合、貸借対照表の添付は不要で記帳も複式簿記ではなく簡易な記帳で問題ありません。

個人事業主・白色申告の場合

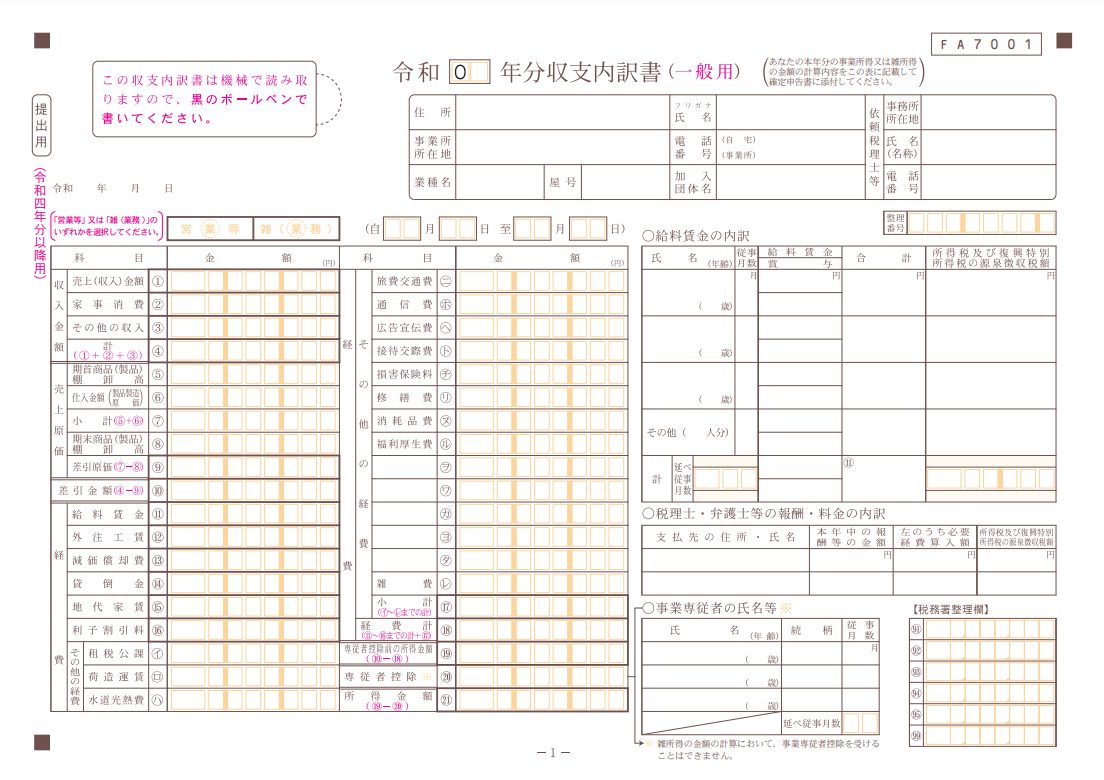

個人事業主で白色申告をする方は、共通の必要書類に加えて収支内訳書が必要です。

出典:国税庁「確定申告書等の様式・手引き等 収支内訳書(一般用)【令和4年分以降用】」

Web上または手書きにより作成できます。

会社員が確定申告で必要となる書類

会社員が確定申告をするケース5つで必要となる書類を解説していきます。

副業で20万円超所得がある場合の必要書類

副業などで給与所得・退職所得以外の所得が20万円超ある給与所得者、給与の年間収入金額が2,000万円を超える人は確定申告をしなくてはいけません。

副業が個人事業の場合は副業の売上・経費などを計算したもの、源泉徴収票を準備して確定申告を行います。

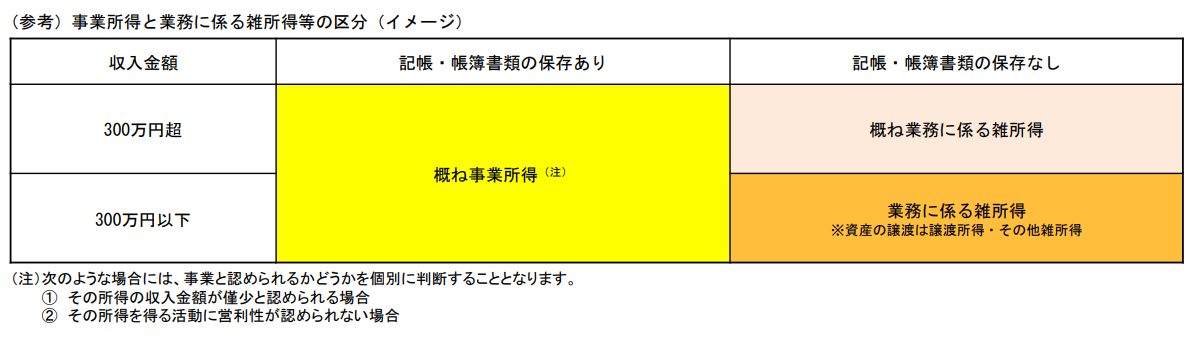

「事業所得なのか雑所得なのか分からない」という方は「300万円を超えるか否か」「所得に関わる取引を記録した帳簿書類の保存の有無」で判断しましょう。

出典:国税庁個人課税課「2022年分の確定申告においてご留意いただきたい事項」

なおフリマアプリやネットオークションで衣服・雑貨・家電などの資産を売却し所得を得る行為(いわゆる「転売」)は雑所得に分類されますが、使⽤して不要になったものを売却して処分した場合は⾮課税で確定申告も不要です。

ビットコインなど暗号資産の売却、FX取引による所得も雑所得です。

他の所得や控除の申請がない場合、共通書類を作成・提出します。

医療費控除を申請する場合の必要書類

2017年の確定申告から、医療費控除の申請は領収書の添付が不要となる代わりに「医療費控除の明細書」を作成・添付することになりました。

ただし明細書の記入内容の確認のため、確定申告期限から5年間は税務署から領収書などの提出が求められる可能性があります。自宅に保存しておきましょう。

以下の費用について控除を受ける際には該当する書類を取得する必要があります。

| 費用 | 取得する書類 |

|---|---|

| 寝たきりの人のおむつ代 | 医師が発行した「おむつ使用証明書」 |

| 温泉利用型健康増進施設の利用料金 | 温泉療養証明書 |

| 指定運動療法施設の利用料金 | 運動療法実施証明書 |

| ストマ用装具の購入費用 | ストマ用装具使用証明書 |

| B型肝炎患者の介護に当たる同居の親族が受ける同ワクチンの接種費用 | 医師の診断書(その患者がB型肝炎にかかっており、医師による継続的な治療を要する旨の記載のあるもの) |

| 白内障等の治療に必要な眼鏡の購入費用 | 処方せん(医師が白内障など一定の疾病名と治療を必要とする症状を記載したもの) |

| 市町村又は認定民間事業者による在宅療養の介護費用 | 在宅介護費用証明書 |

出典:国税庁「確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分 医療費控除を受けられる方へ)」より引用

住宅ローン控除を初めて申請する場合の必要書類

住宅ローン控除(住宅借入金等特別控除)を初めて申請する場合には、確定申告書に「(特定増改築等)住宅借入金等特別控除額の計算明細書」を添付します。

連帯債務がある方は「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」も添付する必要があります。

その他に添付する書類は住宅の種類によって異なりますので国税庁の「住宅借入金等特別控除を受けられる方へ(新築・購入用) 」もしくは「住宅借入金等特別控除を受けられる方

へ(住宅の増改築用) 」を確認しましょう。

2年目以降、給与所得者の場合は年末調整で申告するだけで住宅ローン控除が受けられます。

ふるさと納税で確定申告をする場合の必要書類

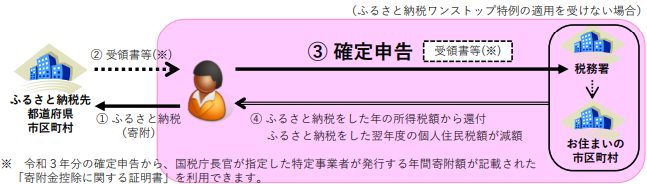

給与所得者が5団体以内の自治体数にふるさと納税をした場合「ワンストップ特例」を申請することで、確定申告は不要です。

ワンストップ特例制度を選択しない方、またはワンストップ特例制度を利用できない方は確定申告で寄付金控除を申請します。

出典:総務省「ふるさと納税をされた方へ」

寄附金控除の適用を受けるためには、所得税の確定申告書に「寄付金控除に関する証明書 」を添付します。

2カ所以上から給与をもらっている場合の必要書類

ダブルワークなどで2カ所以上から給与をもらっている人は、基本的に「主たる給与等の支払者」(メインの勤務先)に「給与所得者の扶養控除等申告書」を提出することで確定申告は不要です。

ただし、主たる支払者から受ける給与所得の金額が扶養控除などの合計額に満たないと見込まれる場合には、従たる給与等の支払者(副収入を得ている勤務先)にも、申告書の提出が可能です。

加えてダブルワークで2カ所以上から給与をもらっている人のうち、年の途中で退職したなど年末調整されなかったケースで給与収入が20万円を超える人は確定申告が必要です。

ただし、給与の収入金額の合計額から①各所得控除の合計額を差し引いた金額が150万円以下、②給与所得・退職所得以外の所得金額が20万円以下の2点を満たす人は申告が不要です。

勤務先からもらった源泉徴収票を参考に、確定申告書を提出します。

退職者・無職の方が確定申告で必要な書類とは

退職した方・無職の方も場合によっては確定申告が必要で、税金を納め過ぎている場合は還付されます。

退職した方

退職した方は、原則退職金に関しては源泉徴収が行われます。

ただし1月1日~12月31日の途中で退職したまま、再就職をせず年末調整をしない方 は税金を納めすぎている可能性があります。

申告期限までに、確定申告書(還付申告書)を提出することで税金が還付されます。

給与所得の源泉徴収票は、添付が不要です。ただし、確定申告書を作成する際には源泉徴収票が必要となります。

無職の方

無職の方は例えば上記のように年の途中で退職した方、医療費控除を受けたい方などは確定申告をすることでお金が還付されます。

遺族年金や障害年金の受給は非課税所得ですので、確定申告は不要です。

給与収入がなくても、何らかの所得がある場合には住民税の確定申告が必要で、48万円超の所得がある場合には所得税の確定申告も必要となります。

なお所得が0円の方は、所得がある人と比べて国民健康保険の保険料が安くなりますので所得税もしくは住民税の確定申告をおすすめします。

所得税の確定申告をした方は住民税の確定申告は必要ありません。

まとめ

確定申告では、個人事業主・会社員といった職業だけではなく、申告方法(電子申告・紙による申告)によっても必要となる書類が異なります。

この記事で必要書類を確認し、申告方法についても検討してみましょう。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

「新型コロナ」10万円給付申請に必要な書類は?~申請・給付早わかり~

-

売上半減の個人事業主に、100万円の現金給付!中小企業も対象の「持続化給付金」を解説します

-

「新型コロナ」対策で、中小企業の家賃を2/3補助へ世帯向けの「住居確保給付金」も対象を拡充

-

「新型コロナ」対策でもらえる10万円の給付金には課税されるのか?高所得者対策は?

-

法人にかかる税金はどれぐらい?法人税の計算方法をわかりやすく解説

-

新型コロナで会社を休んでも傷病手当金がもらえる!傷病手当金の税金とは

-

増税前、駆け込んでも買うべきものあわてなくてもいいものとは?

-

法人が配当金を受け取った場合の処理方法税金や仕訳はどうなる?

-

【2024年最新版】確定申告と年末調整の両方が必要なケースとは?

-

もしも個人事業主がバイトをしたら?副収入がある場合は確定申告が必要