外国債券のメリット・デメリットとは?購入方法や元本割れを避ける方法も

外国債券は、個人向け国債より利回りが高いものもありますが種類によっては為替レートの変動を受ける、価格変動により元本割れしてしまうなどのデメリットがあります。

また、利付債・割引債(ゼロクーポン債)・ディスカウント債などさまざまな種類がありますので違いをおさえておくことが重要です。

今回は外国債券の種類と購入方法、メリット・デメリットと注意点などを解説していきます。

外国債券の種類と購入方法

債券とは、国や地方公共団体・会社などが資金を借り入れるために発行する有価証券です。発行市場や発行元などが外国のものを、外国債券(通称:外債)と呼びます。

外国債券は主に証券会社で購入でき、個人向け国債は証券会社だけではなく銀行・郵便局でも取り扱っています。

債券は株式と比べ低リスク・低リターンの商品といわれており、インカムゲイン(資産を保有中に得られる利益)だけではなくキャピタルゲイン(資産の売却で得られる利益)を期待できるものも存在します。

外国債券には、さまざまな種類があります。発行体・通貨・利払いによる分類を見ていきましょう。

<発行体による分類>

| 国債 | 国が発行 |

|---|---|

| 社債 | 企業が発行 |

| 地方債 | 地方自治体が発行 |

<通貨による分類>

| 円貨建債券 | 外国政府・国際機関などが日本市場で公募(募集)し、円で発行する債券 為替レート変動の影響を受けない 例:サムライ債(円)・ユーロ円債など |

|---|---|

| 外貨建債券 | 米ドル・ユーロなど外国の政府・法人・国内法人などが国内外で発行し外貨で取引される債券 例:ショーグン債・ソブリン債・国際機関債など |

| 二重通貨建債券 | 購入時の払い込み・利子・償還金の受け取りで2種類の通貨が用いられる債券 例:デュアル・カレンシー債:払い込みと利息は日本円、償還金は外貨 リバースデュアルカレンシー債:払い込みと償還金は日本円、利払いは外貨 |

<利払いによる分類>

| 利付債 | 満期まで定期的に利子を受け取る債券 |

|---|---|

| 割引債 (ゼロクーポン債) |

あらかじめ利子を割り引いた価格で発行される債券。満期時には額面金額で償還される |

| ディスカウント債 | 利率が通常より低く発行価額が額面金額よりも低く設定されているが、償還時には額面で償還される債券 |

| ストリップス債 (元本利子分離債) |

利付債の元本部分と利息(クーポン)部分を分離して発行する債券 それぞれゼロクーポン債として販売されている |

例えば円貨建債券は為替レート変動の影響を受けないというメリットがあり、外貨建債券は購入した後で円安になると為替差益が得られるといったメリットがあります。

種類によってメリット・デメリットがありますので、自身の希望する資産運用に沿った商品を選びましょう。

外国債券のデメリットとは?

外国債券は主に①価格変動リスクがある、②為替レート変動の影響を受ける、③債務不履行(デフォルト)の可能性がある、④流動性が低い債券は売買のタイミングが難しいという4つのデメリットがあります。

価格変動リスクがある

償還日を前に債券を売却すると、元本割れになってしまう可能性があります。

債券だけではありませんが、投資には余剰資金(しばらく使う予定のないお金)を使い元本割れを回避しましょう。

債券の価格は金利の影響で変動しますので、市場の動向をチェックしておくことも重要なポイントです。

為替レート変動の影響を受ける

外貨建債券は外貨で取引を行いますので、為替レート変動の影響を受けます。

購入してから円高が進むと、円での手取り額が減ってしまいます。(為替差損)

逆に、購入後に円安になると為替差益を得られます。

債務不履行(デフォルト)の可能性がある

発行体の財政破綻(財政難)により債券の利払い、満期償還時の償還金の支払いなどができなくなることを「債務不履行(デフォルト)」と呼びます。

信用リスクや債務不履行リスクとも呼ばれています。

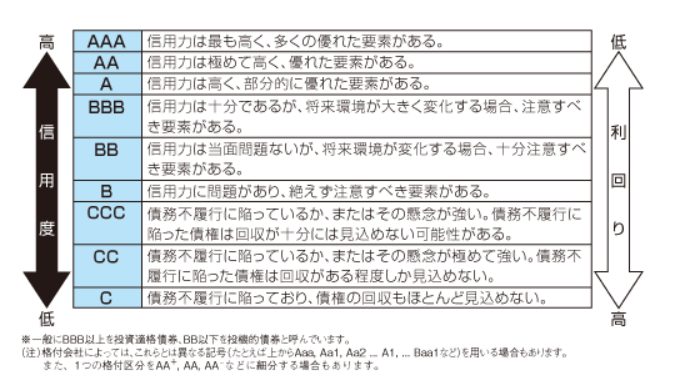

債券の信用度は「格付け」が判断材料の1つです。

格付けがAAAの債券は信用力が最も高く、次いでAA、Aと続きBBBまでは投資適格債券、BB以下は投機(スペキュレーション)的債券とみなされています。

ただし格付けは相対的な評価ですので、最終的には自身で判断することが重要です。

流動性が低い債券は売買のタイミングが難しい

債券の中でも流通量が少ないものは、売買のタイミングが難しいというデメリットがあります。購入時に希望の価格で売り手が現れない、売却時に買い手がいないなどの事態に陥る可能性が生じてしまいます。

外国債券のメリットを解説

株式に比べ低リスク・低リターン

債券は株式に比べ、低リスク・低リターンの金融商品といわれています。

特に先進国の債券は新興国より財政破綻のリスクが低いため、安定した運用益を期待できます。

高い利回りが期待できる

外国の債券は日本と比べ利回りが高いものもあります。

ただし日本の個人向け国債も、元本が保証されており最近は利回りが上昇傾向にあります。

発行体の信用度や利率、購入から満期までの流れなどを考慮して検討しましょう。

資産を分散できる

資産は株式・債券・不動産などさまざまなものに分散して保有することでリスクが軽減できるといわれています。

債券は株式と逆の値動きをするといわれていますので、運用することで資産・リスクの分散が期待できます。

円安が進むと為替差益が得られる

外貨建債券の場合、購入後に円安が進むと為替差益が得られます。

逆に円高が進むと、為替差損が生じてしまいますので注意しましょう。

外国債券の選び方と注意点

外国債券に限らず、金融商品を購入する場合には必ず余剰資金を使いましょう。

満期をむかえる前に売却(解約)してしまうと、元本割れのリスクが生じます。

また外国債券を購入する場合には、まず格付けをチェックし信用度を調べておきましょう。

格付けは格付け会社により評価が異なります。

例えばアメリカにはS&P、ムーディーズ、フィッチという3つの大手格付け会社があります。

国(政府)に対する格付けには、「ソブリン格付け」があります。ただし格付けはあくまで相対的な評価ですので、最終的には自身で情報を集め判断することが重要なポイントです。

格付けをチェックした後は、証券会社で債券の種類・利回りや満期までの期間などを調べ、自身の希望する資産運用ができるかを検討していきましょう。

まとめ

外国債券にはさまざまな種類があります。インカムゲイン(利子)とキャピタルゲイン(売却益)のどちらを重視するか、通貨はどうするかなどを考えながら購入する商品を選びましょう。

▼参照サイト

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

確定申告は進んでる?今だからこそ見直したい個人事業主ができる節税方法3選!