ふるさと納税と医療費控除・住宅ローン控除は併用できる!定額減税の影響、確定申告のやり方を解説

「ふるさと納税と医療費控除、住宅ローン控除を併用したい!」「今年は定額減税もあるけどどうなるの?」など気になる方は多いのではないでしょうか。

ふるさと納税・医療費控除・住宅ローン控除は併用できますが、確定申告が必要です。

今回はふるさと納税・医療費控除・住宅ローン控除の制度の概要と併用について、定額減税の影響、確定申告のやり方などを解説していきます。

ふるさと納税と医療費控除・住宅ローン控除は併用可能

ふるさと納税の仕組みと手続きの方法

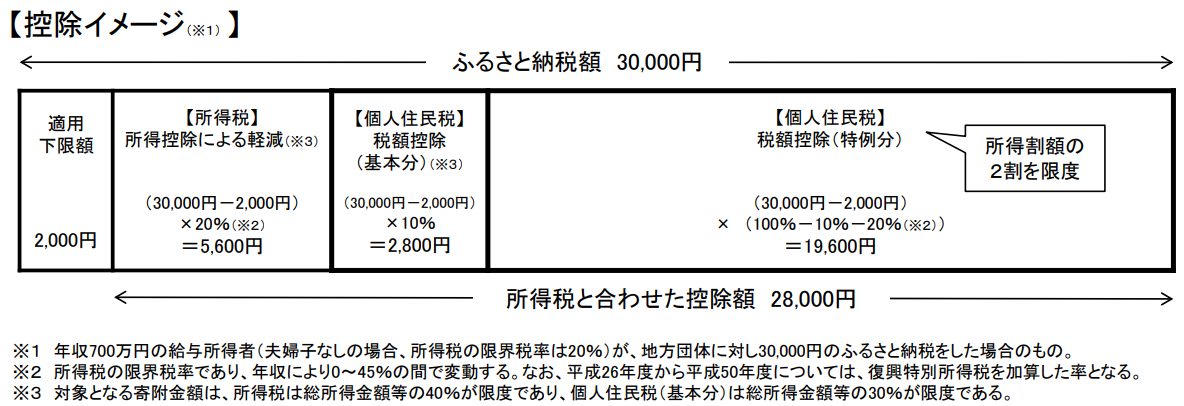

ふるさと納税は「地方自治体への寄付金―2,000円」が収入や世帯構成などによって定められる金額を上限として、所得税・個人住民税から控除される仕組みです。

ふるさと納税を利用しても所得税・個人住民税の支払う金額は変わりませんが、寄付をした地方自治体から寄付金額の3割以内に相当する「返礼品」をもらうことができます。

| ふるさと納税を利用する | ふるさと納税を利用しない | |

|---|---|---|

| 支払う金額 | 変わらない | |

| 支払い先 | 選択した地方自治体に寄付として支払う | 政府・居住している地方自治体に税金(所得税・個人住民税)として納付する |

| メリット・デメリット |

返礼品がもらえる

手続きが必要

|

手続きが不要 |

誤解されることが多いですが、ふるさと納税は節税ではありません。

医療費控除とは

医療費控除は、1月1日から12月31日までの間に自身または自身と生計を一にする配偶者や親族に対して支払った医療費が一定額を超える場合に受けられる所得控除です。

対象となる金額の計算式は以下のとおりです。

「保険金などで補てんされる金額」とは、保険の契約などで支給される入院給付金、健康保険組合から支給される高額療養費・家族療養費・出産育児一時金などを指します。

自身が支払った医療費だけではなく、生計を一にする配偶者・親族の医療費も対象となります。

総所得金額等が200万円未満の人は、総所得金額等の5%が医療費控除の対象です。

医療費控除は併用できませんが「ドラッグストアで医薬品をよく買う」という方は、セルフメディケーション税制の対象となるかもしれません。

セルフメディケーション税制とは、自身または自身と生計を一にする配偶者・親族が特定一般用医薬品等の購入費を支払い、その年に一定の健康診査や予防接種などを行っている場合に特定一般用医薬品等合計額のうち、12,000円を超える部分の金額(上限額:88,000円)を所得から控除できる制度です。

2026年12月31日までの措置となっています。

詳しくは「レーシック・歯列矯正…自由診療は医療費控除になる?いくら戻る?申請方法も併せて解説」をご覧ください。

住宅ローン控除とは

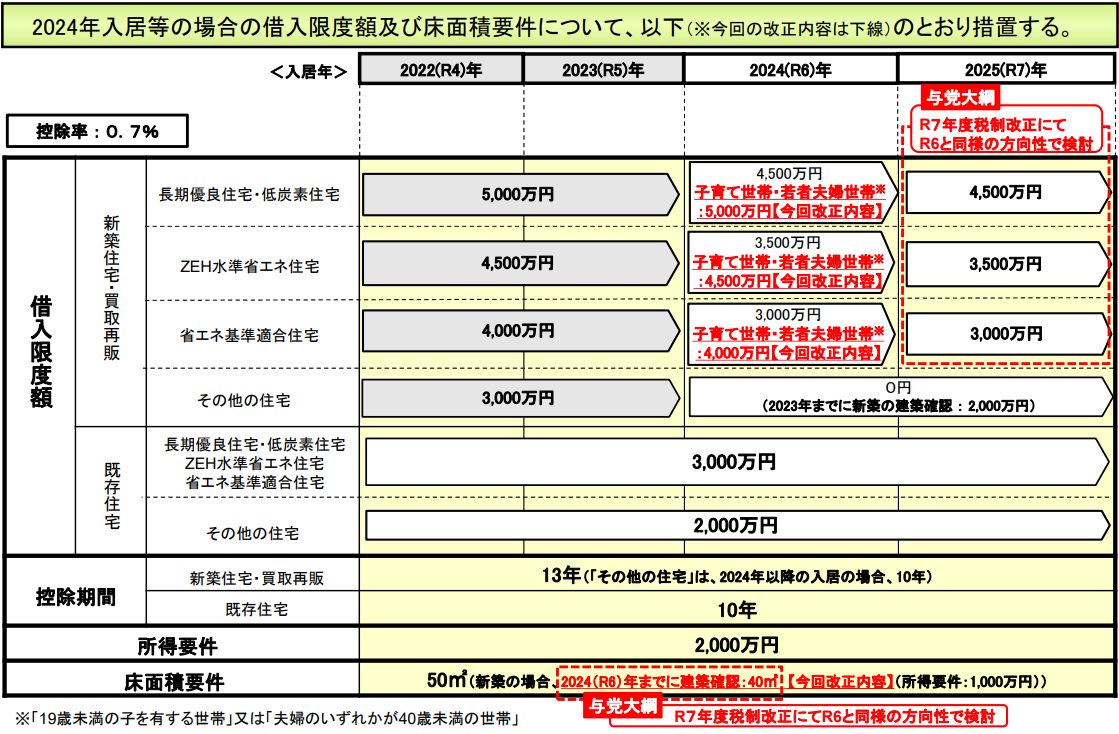

住宅ローン控除(減税)とは、住宅取得を支援・促進を目的として住宅とその敷地の取得のために契約した住宅ローンで一定の要件を満たすものが対象です。毎年住宅ローン残高に対して最大0.7%を、10年間に渡って所得税から控除する制度です。

2024年4月の税制改正により、一般住宅の新築については住宅ローン控除の適用対象外となりました。

2024年限りの措置として子育て世帯・若者夫婦世帯が2024年に入居する際は借入限度額を以前の水準のまま維持します。

2024年度の借入限度額・床面積要件を見てみましょう。

主な要件は以下のとおりです。

○住宅の引渡しまたは工事完了から6ヶ月以内に居住の用に供すること

○店舗等併用住宅の場合は、床面積の1/2以上が居住用

○借入金の償還期間が10年以上

○取得等した家屋が既存住宅の場合、以下のいずれかを満たすものであること

1)1982年1月1日以後に建築されたもの

2)建築後使用されたことのあるもので、地震に対する安全性に係る基準に適合するものとして、以下のいずれかにより証明されたもの

・耐震基準適合証明書※2

・建設住宅性能評価書の写し※3

・既存住宅売買瑕疵保険付保証明書※4

○一定の増改築等工事を実施した場合、増改築等の工事に要した費用の額が100万円超であるなど

併用の注意点

ふるさと納税・医療費控除・住宅ローン控除を併用する際には、以下の点に注意しましょう。

●住宅ローン控除は初年度に限って確定申告を行う必要がある(給与所得者の場合)

●ふるさと納税は、ワンストップ特例制度を利用すると住民税のみから税額控除されるので試算しやすい。ただし、一定の要件を満たす必要がある

●2024年度は定額減税もあるので注意を

ふるさと納税と住宅ローン控除、2024年の定額減税の影響は

今年は2024年6月から定額減税が行われます。

定額減税の対象者は、2024年度所得税の納税者である居住者(国内に住所がある個人など)で2024分の所得税に関わる合計所得金額が 1,805 万円以下の人です。

給与所得者は、会社の経理担当者が事務処理を行います。

2024年のふるさと納税の上限額は定額減税「前」の所得で算定しますので、ふるさと納税に影響はないと見られます。

住宅ローン控除も、年末の減税事務を住宅ローン控除「後」の金額で行いますので影響が出ない設計です。

ふるさと納税と医療費控除・住宅ローン控除を併用する際の確定申告のやり方

ふるさと納税の確定申告

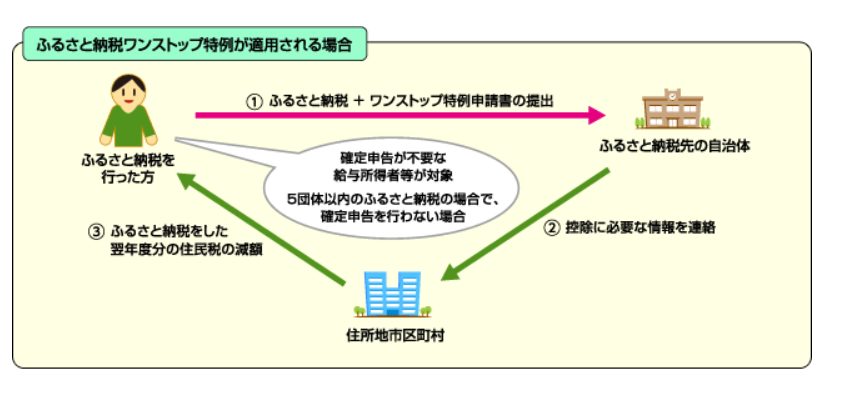

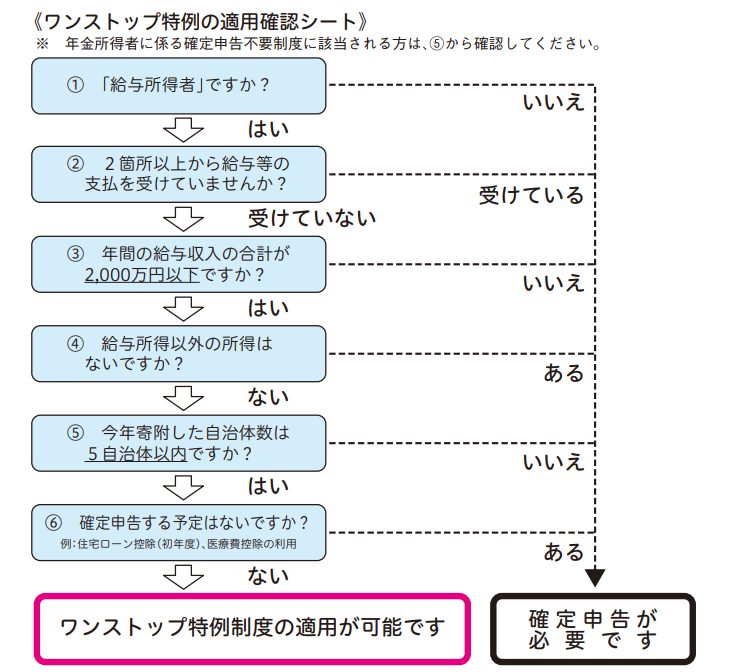

ふるさと納税は一定の要件を満たすとワンストップ特例が利用可能です。ワンストップ特例とは、ふるさと納税を行った各自治体に申請することで確定申告が不要になる制度です。

ワンストップ特例の適用可否は、以下のシートで確認しましょう。

ワンストップ特例の適用を受けると、所得税からの控除はされずに翌年の個人住民税が減額されます。よって住宅ローン控除など他の所得控除と併用する際には、控除額が計算しやすいというメリットがあります。

要件を満たしていない場合、ワンストップ特例は利用できませんので確定申告で申告します。

確定申告は、ふるさと納税で寄付をした合計額から2,000円を引いた額を確定申告表の「寄付金控除」の欄に記入(または入力)します。

地方自治体から送付される「寄附金控除に関する証明書」を添付しましょう。

証明書の添付は、紙面を郵送する方法の他に証明書データをe-Taxを活用して確定申告書に添付して送信することも可能です。

医療費控除の確定申告

医療費控除の確定申告は、確定申告表の「医療費控除」の欄に、支払った医療費の合計額から保険金など補てんされる金額と10万円(もしくは総所得金額等の5%)を差し引いた金額を記入します。

申請時には「医療費控除の明細書」を添付する必要があります。

医療費の領収書が多い場合は、国税庁の確定申告特集の「医療費集計フォーム」を利用して入力を行いましょう。

セルフメディケーション税制を利用する際にも、同様に明細書を作成し添付しなくてはいけません。

住宅ローン控除の確定申告

住宅ローン控除を適用する初年度は、確定申告が必須です。確定申告書と住宅借入金等特別控除額の計算明細書は必ず提出します。

他の必要書類はケースによって異なりますので、下記のチェック表を参考にしましょう。

https://www.nta.go.jp/about/organization/nagoya/topics/tokushu/pdf/kojo01_r5.pdf

スマートフォンでの申告も可能です。以下の国税庁の案内を参考にしましょう。

https://www.nta.go.jp/about/organization/nagoya/topics/tokushu/pdf/06211106_03.pdf

ふるさと納税と医療費控除・住宅ローン控除を併用する際の確定申告の注意点

ワンストップ特例制度を利用せず(利用できず)に、確定申告で寄付金控除を申請する場合は住宅ローン控除との併用に注意が必要です。

所得税の控除の順番は、ふるさと納税が先で次に住宅ローン控除が行われます。

住宅ローン控除で所得税から控除しきれなかった分は、個人住民税から控除されますが、住民税の控除上限が設定されています。

上限額を超えてしまった部分は、自身で負担します。併用することで、ふるさと納税の自己負担額が増えてしまう可能性があるのです。

まとめ

ふるさと納税・医療費控除・住宅ローン控除を併用する際には、確定申告を行います。確定申告をする前に、それぞれの控除の金額を計算してみましょう。

▼参照サイト

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

日鉄のUSスチール買収、頓挫による影響はどれぐらい?

-

会社の資産と社長個人の資産が“ごっちゃ”になっていませんか? そのリスクと対処法を解説

-

知っておきたい!海外留学中の子どもを扶養控除の対象とするために気を付けること

-

2025年の税制改正により何が変わった?個人・企業のポイントを解説

-

トランプコインは投資チャンス?投資する前に知るべきリスク

-

飲食店の倒産が過去最多!その要因と生き残り戦略を徹底解説

-

トランプ政権の再来と石破茂政権誕生による国際情勢の変動は?今後の動きを大胆予測!

-

遺族が知っておきたい!死亡後に行うべき手続きの流れと注意点

-

初任給の引き上げ最新動向と業界別の比較や影響について解説

-

「相互関税」の影響でどう変わる?企業が今すぐ始めるべき事例を解説