【資産管理 後編】社長と個人の“2つの顔”を持つ企業オーナー。個人の資産管理をサポートする「プライベート・バンキング」とは

小谷野税理士法人 代表パートナー 小谷野幹雄氏企業オーナーには、社長と個人の「顔」がある

――貴社は、PBの顧客を企業オーナーに特化している、というお話がありました。それはなぜでしょう?

小谷野 PBは、お客さまと長く、深くお付き合いすることが業務の基本になります。オーナー社長の多くは何十年と経営に携わり、その途上でお金の問題をはじめとするさまざまな課題に直面するわけですね。事業承継や相続なども大きな問題です。そういう方の人生をフォローしていくうえで、PBというのは最適な仕組みだと思うのです。

個人的には30年くらい上場企業オーナーを相手にこの仕事をしてきましたが、大きなポイントは、オーナーが“2つの顔”を持っていることなんですよ。

――どんな「顔」ですか?

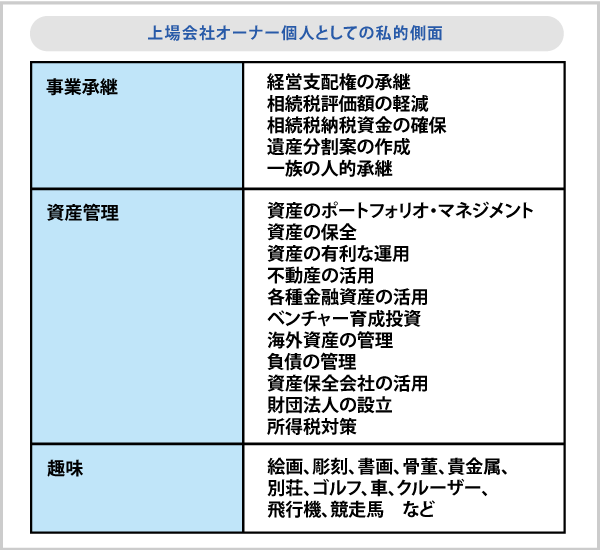

小谷野 法人の経営トップとしての顔と、企業オーナー個人としての顔です。経営者は公的な存在です。会社の将来、従業員の生活なども、その肩にかかっています。一方、個人レベルでは夫であり親であり、それぞれに趣味の世界もあるわけです。そういうことをきちんと理解して、両方の立場から生じる問題やニーズに適したサービスを統合的に提供していくのがPBの役割、ということができると思います。

企業オーナーの関心事を、今の2つの側面に沿って私なりにまとめたのが、次の表 です。

――「おおよそ」といっても、挙げられている項目はずいぶん幅広いですね。

小谷野 これでも、かなり整理されているんですよ(笑)。「公的側面」に関していえば、掲げたような経営戦略、人材の問題なども含めた経営の課題や財務・資本まで、全部がオーナーに対する我々の提案の対象になります。株式非公開化を載せているのは、近年そのニーズが高まっているからにほかなりません。

「私的側面」では、何度か申し上げた事業承継、相続対策と、幅広い資産管理に関するサービスを提供します。ちなみに、表の最下部にある趣味の項目は、決して付け足しではありません。多忙な企業オーナーであればなおさら、趣味の世界を大切にしたいという思いが強いもの。その要望を実現するというのは、PBの重要なメニューなのです。ただし、そのためには、お客さまの趣味を理解しなくてはなりません。プライベート・バンカー(PBの担い手)には、多くの引き出しが求められるわけです。

――うかがっただけで、かなりハードルが高い感じがします。

小谷野 本業をそつなくこなしたうえで、オペラも歌舞伎も語れて、お客さまとの距離をどんどん詰めていく。そんな人材は、めったにいないでしょう(笑)。そこで重要になるのが分業、チームプレーです。当社は、例えば事業承継の株の移動に詳しいとか、公益法人の設立に実績があるだとかの専門性を組み合わせて、それぞれの顧客の悩みやニーズに対応しています。

プライベート・バンキングからファミリー・オフィスへ

――PBというのが、言葉のイメージ以上に幅の広い考え方なのだということがわかりました。

小谷野 今後は、さらに幅広いサービスが提供されるようになるのではないでしょうか。PBという言葉は廃れて、代わりにファミリー・オフィス(FO)と呼ばれるものが普及してくるかもしれません。

――PBとの違いは、どこにあるのでしょう?

小谷野 これも欧米ではすでに広まりつつあるのですが、名前の通りオーナー本人の資産管理にとどまらず、子どもや孫の教育などに関するアドバイスなども含め、そのファミリーのライフスタイルを丸ごとサポートしよう、という概念なのです。ファミリーの生活を見守るコンシェルジェといえばいいでしょうか。

サポートがどれだけ幅広いのかというと、欧米では、例えば精神医学の専門家がFOメンバーであったりします。

――メンタルの問題までサポートするということですか。

小谷野 そうです。もう金融資産とか不動産とかの世界を超えてしまっているのです。

もっとも、今でも私のところには、家族にかかわる問題が持ち込まれたりもします。例えば、別に仲違いしているわけではなくても、オーナー親子がきちんと会話できていないようなケースは、少なくないんですね。そういう場合には、「息子にこういう話をしてくれないか」と頼まれることもあります。オーナーの離婚の相談までを受けることもあります。

――それは、信頼するコンシェルジェのような人でないと、できない相談ですね。

小谷野 資産の運用が何%とかのデジタルではなく、そうしたアナログ的なところのフォローが、その家族にとってはより価値の高いサービスになることもあるわけです。そこまで視野を広げることで、はじめてオーナーにとって意味のあるPBサービスが可能になるのではないか、というのが私の考えです。

――日本ではPBの概念が曖昧だというお話もありましたが、あえてそのメリット・デメリットをまとめると、どうなるでしょう?

小谷野 資産形成、その管理・保全という点から言えば、特定の金融商品のセールスを受けたりするのとは違い、トータルで資産管理などを任せることができ、合わせて事業承継などについてもアドバイスが受けられる、ということが最も大きなメリットといえるのではないでしょうか。

デメリットというか注意点は、その裏返しで、PBサービスをうたう金融機関などに依頼した場合、結局その商品の販売がメインとなり、欲しいアドバイスなどはもらえない可能性があります。

日本ではまだ少ないのですが、金融機関などとは独立したかたちでPB、FOのサービスを専門で提供している会社も存在します。ただし、彼らに資産の管理、運用まで任せるためには、多くの場合、月に数百万円単位の契約を結ぶことが求められます。100億円クラスの資産家でないと、依頼するのは無理というか、そもそも頼む意味がありません。

税理士は中小企業オーナーのコンシェルジェ

小谷野 とはいえ、最初にお話ししたように、PBのスキームが一般の中小企業オーナーとまったく無縁なものかといえば、そんなことはないと思うのです。

資産管理の手法についても、例えば「子どもの数だけ資産保全会社をつくっておく」というのは、オーナー一家の平穏な相続に役立つはずです。設立や運営にコストがかかりますから、ある程度まとまった資産を持っている場合、ということにはなりますが。

PBの考え方から学ぶべきこととしては、さきほどの「経営者は“2つの顔”を持っている」という話が大事だと思います。会社の規模や資産の額は違っても、そこは中小企業オーナーも同じですよね。そのことをオーナー自身が自覚して、両者のバランスをしっかり取っていくことがとても重要なのです。

――もう一度、2つの側面から自分の課題などを洗い出してみるというのは、有意義に思えます。

小谷野 そうした課題の解決や、夢の実現のための相談相手にうってつけなのが、実は顧問税理士です。税理士といえば、法人税の申告だけやってくれる人、という固定観念を持っている方が、当事務所のお客さまでもいらっしゃいます。「相続もできますよ」と言うと、驚かれたり(笑)。

でも、実際には税務以外のことも含めて、さまざまな相談に乗ってくれる税理士はたくさんいます。税理士こそ、中小企業オーナーのコンシェルジェです。その力を大いに活用すべきでしょう。

もちろん、税理士には申告しかやらない先生もいます。そういう点に物足りなさを感じたら、思い切ってチェンジを考えてみるのもいいと思いますよ。

――経験を踏まえたアドバイスをありがとうございます。最後に貴社の将来展望についてお聞かせください。

小谷野 当社がPBのサービスを提供している企業オーナーの多くは、資産の保全だけではなく、社会貢献の意識もお持ちです。これからも、そういうお客さまのニーズに応えながら、全力でサポートしていきたいと思っています。

お客さまの発展なくして当社の成長はありません。ずっと拠りどころにしてきた「共生」というコンセプトを堅持し続けたい。その一語に尽きますね。

――ますますの発展を期待しています。本日はありがとうございました。

「顧客事業の発展を通じて、日本経済および世界経済の繁栄に資する」ことを理念として掲げる専門家集団。会計・税務・財務のスペシャリストが、幅広い経営及び資産管理の問題解決に向けて最適なサービスを提供。

URL:https://koyano-cpa.gr.jp/