確定申告を自力でやるのと申告に際してお金がかからないのが魅力です。安いコストの使い勝手の良い会計ソフトを使う手もあります。

一方、「その道のプロ」である税理士に任せると、費用はかかる分「自力では無理」なさまざまなメリットも。申告を自分でやるか、税理士に頼むのか? その“損得”を考えます。

目 次

確定申告がわかる!おすすめまとめページ

【まとめ】確定申告ってなに?やり方や必要なもの、ポイント・注意点

【まとめ】確定申告、自分は対象者?確定申告をした方がお得な人・不要な人も解説

「必要経費」の線引きは大丈夫?

税務申告とは、簡単に言うと「年間の売上からかかった経費などを差し引いたうえで税額を計算し、税務署に報告する」ということです。

売上から経費を引いた金額が、「所得」です。そこから、さらに各種の所得控除の額を引いた「課税所得」に一定の税率がかかってきますから、経費が大きいほど所得は下がり、支払う税金も少なくて済みます。

この場合の経費とは、売上を上げるために必要な支出であり、税法上は「必要経費」と呼びます。この必要経費をできるだけ増やす(=漏れなく計上する)ことが、すなわち節税対策というわけです。

必要経費の判断は知識がないと難しい

以上を踏まえたうえで、自力での申告を考えてみましょう。

今述べたように、「必要経費」とは、あくまでも「事業に必要な経費」のこと。領収書があるからといって、プライベートで出かけたゴルフの代金をそこに乗せることはできません。しかし、同じゴルフでも、取引先を接待したのならば、必要経費として認められるのです。

こうした「経費になるか・ならないか」の線引きは、素人にはなかなかわかりにくいケースもあります。

自宅で仕事をしている場合、その家賃は経費になる?

答えは「仕事時間など自宅の使い方に応じて、家賃の一定割合を経費にできる」です。

「え、経費になるの?」という人もいるはず。それがわかっても、家賃の何%を経費計上すべきなのかの判断は、相当ハードルの高い話です。結果的に、経費にできた支出を落としたら、そのぶん節税できなかったことになります。

経費に含めてはいけないものを経費にしたら?

逆に、経費に含めてはいけないものを計上し、税務署に指摘を受けた場合、足りなかった税金を新たに納めるだけでなく、追徴課税(※1)のペナルティを課せられることもあります。自力の申告には、そういうデメリット、リスクが潜んでいることを認識すべきでしょう。

そもそも確定申告が必要な人はどんな人?

確定申告は、前年に収入のあった人全員がしなければならないわけではありません。

どういう場合が確定申告の対象になるのかをおさらいしておきましょう。

フリーランス・個人事業主

誰かに雇用されているのでなく、自身で事業を運営しているフリーランスや個人事業主は確定申告が必要です。給与所得者であれば雇用先が所得税の計算や申告をしてくれますが、フリーランスや個人事業主は自身でせざるを得ません。

ちなみに「個人事業主」は税務署に開業届を出した人の「税法上の呼称」であり、開業届に記載した一定の業務を行います。一方フリーランスは特定の会社に属さずさまざまな仕事を受注して行う「働き方」をいいます。

いずれにせよ、雇用される側でないフリーランス・個人事業主は自分で所得等を計算し、申告する必要があります。

副業収入がある人

会社勤めをしていても、給与以外に所得がある場合は確定申告が必要です。昨今は従業員に副業を認める会社が増えてきていますが、副業の年末調整をされない年間利益が20万円を超えるときは確定申告を行いましょう。株式売買などの投資で年間20万円を超える利益を得た場合も同様です。 ※特定口座(源泉徴収あり)を利用している場合を除く

会社員でも確定申告が必要になるケース(医療費控除・ふるさと納税など)

まず、会社員(給与所得者)でも給与の年間収入金額が2,000万円を超える人は確定申告が必要です。

一方、確定申告は、所得税を納めるだけではなく、還付を受けられます。

例えばその年度に支払った医療費が10万円を超えると、確定申告をすることで医療費控除による還付を受けることができます。

また、ふるさと納税は一定の条件を満たす給与所得者であれば「ふるさと納税ワンストップ特例制度」を申請することで確定申告は不要です。しかし、給与所得者でも上記のように確定申告が必要なケースでは「ワンストップ特例」は使えないため、確定申告に記載して控除を受けることになります。

売上が増えると、申告のための作業量も増える

会計ソフトの「性能」は年々向上していますが、だからといって経理担当者のごとく、申告業務を全自動でやってくれるわけではありません。

説明したような経費の線引きや、その金額の入力などは、全て人間がやらなくてはならないのです。

忙しい人ほど、税理士への依頼がおすすめ

事業が軌道に乗り、取引先が増え、領収書の枚数も増えてくると、確定申告に向けた作業量も当然のごとく増加します。税理士費用を節約するために、申告業務を全部自分でやっていて、気づいたら本業に差し向ける時間が減っていた、というのでは本末転倒になってしまいます。

逆の言い方をすると、そうした作業を税理士に任せてしまえば、本業に専念できるわけです。

関連:ところで、税理士には何が頼めるの?基本から「そんなことまで」を、詳しく解説

丸投げ・記帳代行・自計化とは

ちなみに、税理士に依頼する場合、

領収書の類も全て渡して、記帳(※2)から申告まで依頼する「丸投げ」と、

日々の現金取引の収支を記入する現金出納帳は自分で付けて、その他を任せる「記帳代行」があります。

後者の方が税理士費用の節約になるのは、言うまでもありません。

さらに、日々発生する営業取引の内容を自分で記帳(会計ソフトに入力)し、運用していく「自計化」もあります。自計化にすると税理士の業務工数が減るため、税理士費用の中から記帳代行手数料を削減でき、結果として税理士にかけるコストをかなり減らすことができます。ただ、普段から多忙で会計ソフト入力に時間を割けない方や、会計ソフトに慣れていない方にはおすすめできません。

自分に見合った依頼内容を選ぶ

丸投げ・記帳代行・自計化のうちどれがおすすめかは、依頼する方のそれぞれの状況により異なります。

コストをかけて自分の手間を減らすか、自分の手間を増やしてコストを削減するか…何を優先するかを決めることが重要です。

関連:「丸投げ」とは?「記帳代行」と何が違う?メリット・デメリットを徹底解説

関連:税理士に丸投げは悪いのか?自計化のタイミングはいつ?

- 記事監修者からのワンポイントアドバイス

- 開業初期は確定申告の準備に時間をかけやすいですが、売上が増えるにつれて、準備にかかる手間も増えていきます。申告準備に十分な時間を確保できないとミスが発生しやすくなるため、年明けから申告期限の3月15日までに余裕を持てない場合は、税理士への依頼を検討するとよいでしょう。

- 白兼公認会計士・税理士事務所 代表 白兼道夫

自分で確定申告をする場合のTODO

必要書類を揃える

確定申告をするにあたって、最初にしなければならないのが所得計算に必要な書類の準備です。特に不動産所得や事業所得がある方は、その年分の収入金額や必要経費に関する資料を全て準備しなければ所得金額を確定させられませんので注意が必要です。

- 売上や仕入の請求書

- 必要経費の領収書、レシート

- 現金出納帳

- 入出金をしている通帳

- クレジットカード明細

- 専従者や従業員に支給した給与の明細 など

なお、2023年10月から施行された消費税のインボイス制度で課税事業者になっている場合、これらの請求書や領収書が「適格請求書」の要件を満たしているかも確認しましょう。

経費計上できるか否かの仕分け

次に、揃えた書類を収入と必要経費の別に集計していきますが、必要経費を集計するにあたってポイントになるのが「どこまでを必要経費として計上できるか」の判断です。

課税される所得金額は、収入金額から必要経費を控除した差額として求められますので、必要経費が多ければ多いほど税金は安くなります。しかし、支出した経費が全て必要経費として認められるわけではありません。必要経費となるのは「収入を得るために直接要した支出」だけですので、支出した経費が必要経費にできるか否かの仕分けをしなければなりません。経費の内容を精査し、収入を得るために必要なものだけを経費計上します。

なお、経費のなかには収入を得るために必要な部分とプライベートの部分が混ざっているケースがあります。このような場合は、合理的な基準によって経費を必要経費と必要経費以外に按分し、必要経費だけを経費計上することになります。

経費入力(確定申告ソフトへの入力)

収入と必要経費の集計が終わったところで、決算書や収支内訳書などを作成するために確定申告ソフトへデータを入力していきます。市販されているソフトや国税庁HPで開設されている「確定申告書作成コーナー」などを使って、指示された場所に収入や必要経費を入力していくことで、誰でも申告書類を作成できます。経費は、その支出内容に応じた費目(租税公課、水道光熱費、旅費交通費など)に区分して入力する必要がありますので、仕分けする段階で費目別に分けておくと入力がしやすくなります。

申告

確定申告ソフトへの入力が完了したら、次に必要な書類を出力し税務署に申告を行います。申告書を書面で提出する場合には、確定申告書や青色申告決算書・収支内訳書などを出力し

税務署に直接持参するか郵送で提出します。また、現在ではe-Tax(国税電子申告・納税システム)を利用した電子申告により申告書を提出することも可能で、パソコンやスマートフォンを使って確定申告を行う方も増えています。

税金の納付&還付金の受け取り

確定申告書の提出を済ませたら、忘れないうちに税金を納付しましょう。納付期限は、所得税の場合確定申告の提出期限と同じ日のため、申告と同時に納付することをおすすめします。

納付は現金で金融機関に持参して行うほかに、クレジットカードや口座振替などさまざまな方法が使えます。e-taxであればインターネットバンキングによる納付も可能です。

また、還付金がある場合は、申告後だいたい1カ月~1カ月半以内に予め指定しておいた口座に振り込まれます。

また、後日所得から計算された住民税の支払通知が届きますので、こちらも忘れずに納付しましょう。

- 記事監修者からのワンポイントアドバイス

- 税理士に依頼する場合でも、自分で申告する場合でも、売上や経費に関する必要書類の準備は欠かせません。1年分をまとめて準備するのではなく、定期的に整理することで作業負担を軽減でき効率的です。

- 白兼公認会計士・税理士事務所 代表 白兼道夫

各種控除の確定申告

前述した確定申告をすることで受けられる控除について、この章で詳しく解説します。

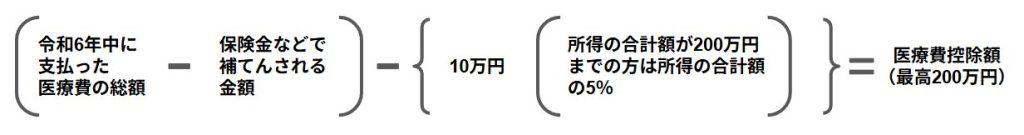

医療費控除

10万円を超える医療費を年間で支払った人が、申告時に「医療費控除の明細書」を確定申告書に添付することで受けられる控除です。申告者だけでなく、申告者と生計を一にする配偶者その他の親族のため支払った医療費も合算できます。

この計算で出た金額が、所得金額から差し引かれます。

住宅ローン控除

自宅の購入や増改築を住宅ローンを利用して行い、一定の要件を満たした人は、確定申告により所得税の減税を受けられます。

不動産の登記証明書や売買等の契約書、残高証明書など必要書類が多く、自分で申告をする場合は「住宅借入金等特別控除額の計算明細書」も作成しなければならないためなかなか大変ですが、ローンの年末残高の0.7%(最大35万円)の控除が13年間受けられるのは大きいですね。

なお、会社員などの給与所得者は2年目以降は必要書類を勤務先に提出すると、年末調整の範囲で住宅ローン控除を受けられます。

ふるさと納税(寄付金控除)

「ふるさと納税ワンストップ特例制度」の適用がない、すなわち確定申告にてふるさと納税を利用する場合は、申告書にふるさと納税で支払った額を記載するとともに、ふるさと納税を行った自治体から発行された受領書を確定申告時に添付して提出します(e-Taxを利用して確定申告する場合は添付の省略可能)。

申告することで、ふるさと納税を行った年の所得税が、ふるさと納税を行った金額のうち2,000円を越える部分について控除され、さらに翌年度分の住民税も減額されます。

税理士費用と「青色申告」

確定申告を税理士に任せることのデメリットは、費用(税理士費用)が発生すること。

ですから、税理士に依頼するかどうかは、「自分でやるよりも節税効果が期待でき、間違いも起こらない」「安心して事業に専念することができる」というメリットとの比較で判断することになるでしょう。

関連:最新の税理士顧問料の相場表を公開中!個人事業・法人それぞれの適正価格を知るならこちら

青色申告と白色申告の違いがコストにも影響

「税理士のコスト」については、もう1つ付け加えておきたいことがあります。

実は確定申告には「白色申告」と「青色申告」があって、電子申告ないし電子帳簿保存の場合のみ後者の青色申告で65万円の「特別控除」が受けられる、など節税の特典があります。

控除分は所得から差し引けるため、所得税率が20%だとすると、65万円×20%=13万円の節税になるのです。

青色申告には条件と準備が必要

ただし、青色申告にするためには、日々の取引を複式簿記という原則に基づいて記入し、保存するのが条件。簿記を知らない人にとっては、まず無理な相談ですから、税理士に頼むことになるでしょう。

さきほども説明したように、頼み方によって費用は異なりますが、13万円というのは、税理士に確定申告を依頼する場合の相場の1つとも言える金額。「青色申告の特別控除分で税理士を雇い、節税してもらう」と割り切ることもできるのです。

- 記事監修者からのワンポイントアドバイス

- 確定申告を自分で行う場合、多くの方は有料の会計ソフトを使用して売上や経費を入力・集計します。一方、税理士に記帳代行を依頼する場合は、税理士が保有する会計ソフトを使用するため、ご自身でソフトを選定・契約する必要はありません。

- 白兼公認会計士・税理士事務所 代表 白兼道夫

確定申告で税理士をお探しの方へ

「より節税できる可能性がある」、「申告で間違いが起こらない」、「時間のかかる煩わしい税務申告の作業から解放され、事業に専念できる」――。確定申告を税理士に任せるメリットは大。作業に大変さを感じていたら、一度真剣に検討してみては? 迷ったら、税理士紹介会社を活用するのも、1つの方法です。費用の目安などを含めて、相談に乗ってくれるでしょう。

関連:個人事業主は税理士に依頼するべき?そのメリットとデメリットを徹底解説

記事監修者 白兼税理士からのワンポイントアドバイス

個人事業主の方は、国税庁が提供する無料の確定申告ソフトe-Taxを利用して、ご自身で申告を行っている方が多いのではないでしょうか。確定申告の知識や経験が少ない方でも、e-Taxの指示に従って入力すれば、申告書の作成から提出まで比較的簡単に行うことができ、大変便利です。しかし、指示通りに入力して申告書を作成できても、間違いがないか不安を抱えたまま提出している方も少なくありません。そうした方は、税理士に相談してみることをお勧めします。税理士は申告書全体をチェックし、見落としやすい誤りに気付くことができますし、ご自身では気付きにくい節税についてもアドバイスを受けられるかもしれません。安心して正確な申告を行うためにも、税理士への相談をご検討ください。