納税が国民の義務であることは、誰もが知っています。また、申告のやり方(例えば経費計上の仕方)によって、納税額に差が出ることも、知らない人はいないでしょう。普通は、少しでも支払う金額を少なくするために、あれやこれやと節税を考えるのですが、一歩間違えると、「節税」のつもりが「脱税」になってしまうことがあります。その「境界線」について本記事でわかりやすく解説します。

目 次

「脱税」とは?「節税」や「租税回避」とどう違う?

節税とはどのような行為を指すのか?

所得税、法人税は、所得(売上から経費などを差し引いた金額)に、決められた税率を掛けて計算されます。なので、できるだけ所得を抑える、例えば経費で落とせるものはきちんと落とした上で申告することが重要になります。特に所得税は、所得が高いほど税率もアップしていく累進課税になっているので、正しい経費計上には大きな意味があります。

このように、合法的に税金の軽減を図るのが、「節税」です。

脱税とはどのような行為を指すのか?

一方で、使っていない経費を計上するといった違法なやり方で所得を減らして、支払う税を減らす行為が、広い意味での「脱税」です。具体的には、本来計上すべき売上を計上しない、架空の経費を水増しして計上する、といった行為を意図的に行い不当に所得を少なくする行為を指します。会計処理の間違いや失念によって所得を少なく計算してしまうケースとは異なり、意図的な脱法行為には重いペナルティが課されます。本来納付すべき税金(本税)に加え、重加算税として最高で本税の50%が追徴課税されることになり、さらに法定納期限から脱税にかかる本税を納付するまでの期間に対する延滞税も課されます。令和6年の場合、延滞税の税率は法定納期限の翌日から2月を経過する日までの期間については年7.3%、2ヶ月を超える期間については年14.6%となります。

租税回避と脱税の違いは?

ちなみに、最近時々耳にする、租税回避という言葉があります。例えば、お金を税率の低い地域(タックス・ヘイブン)に移すなどの行為を指すのですが、これは脱税になるのでしょうか?

実は、これは合法です。租税回避というのは、「税法が想定していない方法で税を軽減させる行為」のことを言い、少なくとも現状では節税の範疇となります。

ただ、税の公平性の観点から、租税回避に対する批判も高まっており、今後規制する法律などができて、「禁止」される可能性もあります。

実際、事例に上げた租税回避地へお金を集める行為に関しては、2017年の「タックス・ヘイブン対策税制」の制定によって、より複雑になってきており、租税回避は難しくなりつつあります。

脱税と課税逃れ・所得隠し・申告漏れはどう違う?

さて、「脱税」に似た用語に、「課税逃れ」「所得隠し」「申告漏れ」があります。それぞれ、どんな違いがあるのでしょうか?

税法に明確な規定があるわけではない

実は、税法などに「これは脱税」、「こういう場合は申告漏れ」といった明確な規定があるわけではありません。

「脱税」は、普通「意識して税金をごまかす行為」という広いイメージで捉えられていますが、「税法に違反して起訴され、さらに有罪判決が下った案件」と捉える見方もあります。

国税庁によれば、2022年度の査察調査(※1)の結果、検察庁に告発した事案の脱税額は、合わせて100億円。新型コロナウイルス感染症の影響を強く受けた2020、2021年度と比較して、脱税額は大幅に増加し、告発率74.1%と2006年度以来の高水準となりました。

「課税逃れ」と「所得隠し」はほぼ同義

また、「課税逃れ」と「所得隠し」は、ほぼ同じ意味で使われています。どちらも、「違法な手段を使い、意図的に税金の支払いを少なくしようとする」行為にほかなりません。広い意味の「脱税」とは同義ですが、刑事罰の対象になるような悪質性が高いものが「脱税」呼ばれることが多いです。

「申告漏れ」は意図的な行為ではない

一方、「申告漏れ」は、収入を間違って少なく申告してしまったり、計上できない経費を間違って計上してしまった、というように、悪意のないミスを指すのが一般的です。ただし、ミスだからといって、そのまま許してくれるわけではありません。悪意のある所得隠しに比べ、ペナルティは軽めですが、追加で課税されるケースが多いです。

脱税にあたる行為とは?

最初に説明したとおり、税金を減額するためには所得を減らせばいいわけです。

よくある脱税の手段としては、主に次の3つがあります。

売上自体を過少に申告する

売上の過少計上とは、その会計期間内に本来計上すべき売上をあえて計上しない行為を指します。収益が少なく計上され、結果として所得が減りますので脱税行為にあたります。具体的には、現金売上の入金処理を行わなかったり、役員個人名義の通帳に代金を入金させ売上を隠す行為がこれにあたります。税務署の対応としては、税務調査において入金領収書のチェック(破棄しているものがないか)や取引先への反面調査、役員個人名義の通帳のチェックなどを行って売上の過少計上を厳しくチェックします。

経費を水増しする

経費の水増しとは、実在しない架空の経費を水増しして経費を多く計上する行為を指します。経費が多く計上され、結果として所得が減りますので売上の過少申告と同様に脱税行為にあたります。例としては、実際に行っていない(あるいは業務以外で行っている)出張にかかる旅費・日当を経費として計上したり、残業手当や賞与という名目で人件費を水増し計上する行為を指します。これらの不正経理に対して税務調査では、経費に関する領収書のチェックは勿論のこと、業務日報のチェックや従業員への聞き取り調査などを行い、経費性の裏付けを行います。

期末在庫を意図的に減らす

「在庫」とは、決算日において手許に残っている商品や原材料といった資産を指します。仕入等により経費として計上したものの、販売や消費をしていない手持ち商品や原材料については、その期の経費とすることはできず、一旦「在庫」として資産計上しなければなりません。期末在庫の計上は、本来経費をマイナスする行為ですが、在庫を意図的に減らすことで所得を少なく計算する脱税行為です。

脱税がばれると、ペナルティの対象になる

税金の対象となる所得金額は、会計や税法のルールに従って正しく計算しなければなりません。売上の過少計上や経費の水増し、期末在庫の過少計上などは、これらのルールを逸脱し意図的に所得を少なく計算しようとする違法行為です。これらの脱税については、その行為が発覚した時点で先に述べた重加算税や延滞税などのペナルティの対象となります。税務署サイドの心証も悪くなりますので絶対に行わないようにしましょう。

脱税はいつバレる?

税務調査でバレる

では、脱税はどのタイミングでバレるのでしょうか?脱税が発覚するのは主に

- 税務署による税務調査

- 国税局査察部(マルサ)による査察調査

です。

後者の査察調査は、悪質な脱税行為であったり、脱税額が大きなケースを中心に調査します。ドラマ等でよくあるような、会社に乗り込んで社内中を捜査…というのはこの査察調査です。

中小企業や個人事業主の場合、基本的には前者の「税務調査」で調査されます。

税務調査に入られた場合、税務署は脱税の手口やその判別方法について熟知しているので、脱税はほぼ確実にバレます。

もし税務調査の連絡が来たら?

税務調査(一般調査)では、調査官が突然やってくるということは基本的にありません。税理士に税務申告を依頼している場合には、税務署からまずその税理士に連絡が入るのが普通です。顧問税理士がいるにもかかわらず、直接税務署員がやってきたりした場合には、「税理士が来るまで待ってください」という毅然とした態度で接するようにしましょう。

もし税理士をつけていない場合、税理士の立会い無しで税務調査を迎えることもできますが、どのように対応したら良いか分からず税務署のぺースで調査が進んでしまうケースも少なくありません。税務調査の連絡が入ってからでも遅くはありませんので、税理士をつけることをおすすめします。

また、税理士に税務調査対応のみを依頼することもできますが、事業を続けるうえで税理士から継続的にサポートを受けられるよう、顧問契約を結ぶことも検討すべきでしょう。

資産状況からバレる

資産状況から脱税がバレることもあります。

例えば、家を購入した際には不動産登記を行いますが、この登記情報は法務局から税務署へ渡されます。

ただ、税金を払っていない(利益が出ていない)人が家を購入していたら変ですよね。このようなきっかけでチェックされることもあります。

密告でバレる

国税庁では、脱税を密告する窓口(情報提供フォーム)があります。

情報提供フォームでは、誰が脱税しているか、脱税者の個人情報、脱税の手段や方法などを記入することができます。

また、税務署に電話したり、郵送でも密告することが可能です。

国税職員には厳格な守秘義務が課されていますので、密告者の情報が漏れることはありません。

脱税がばれたら、悪質性に応じたペナルティが課される

国民の義務である納税を怠った場合、本来納める分の税金と実際に納めた税金の差額である追徴税を支払います。

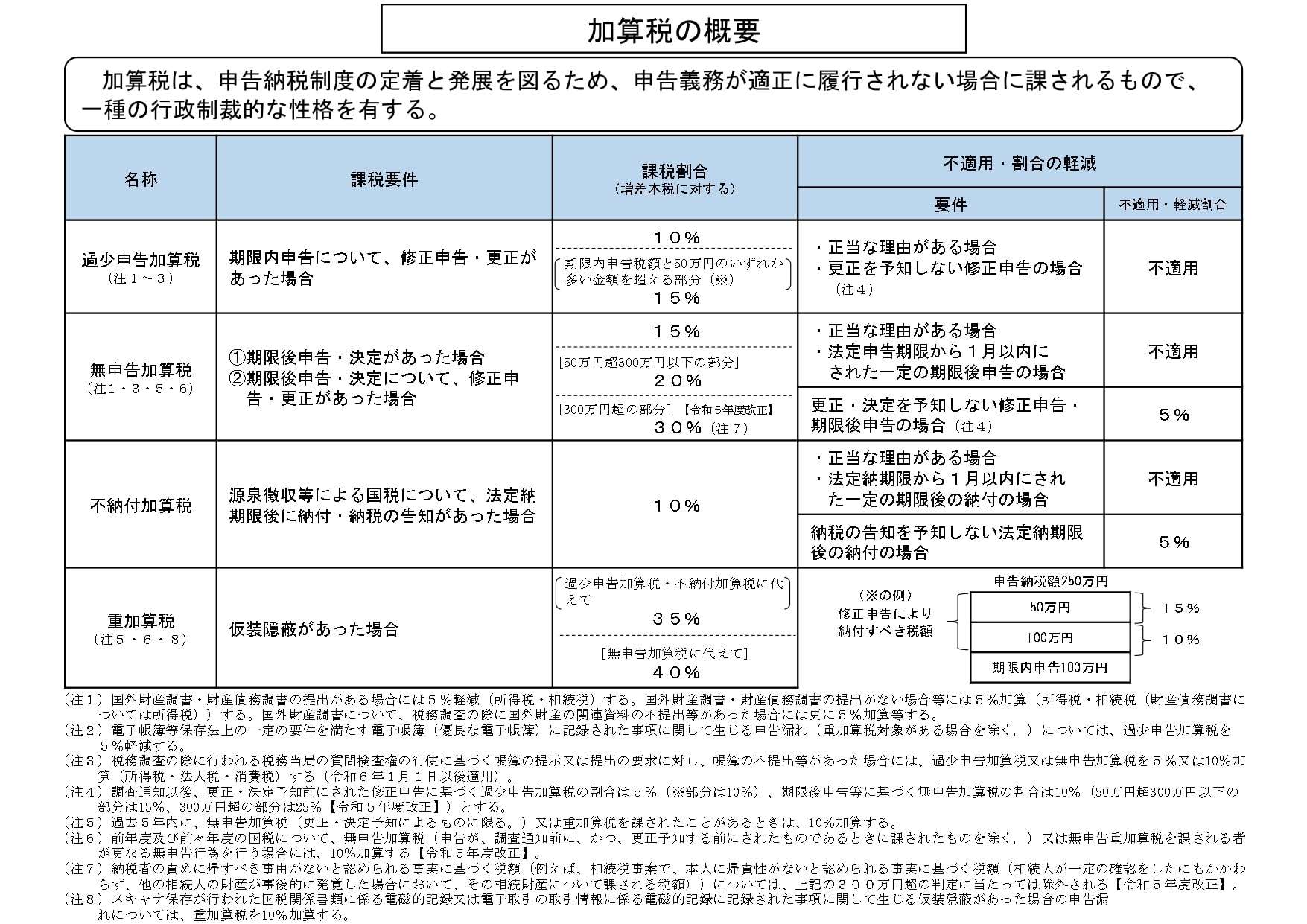

それだけでなく、脱税のペナルティとして、付帯税を課せられることになります。付帯税には4種類の「加算税」と「延滞税」「利子税」の計6種類があります。

過少申告加算税・無申告加算税・不納付加算税・重加算税

加算税は、脱税が発覚した時期や悪質度、納税者が申し出たのか・税務署に指摘されたのか、などによって税率が異なってきます。

引用:財務省

過少申告加算税

申告期限内に申告はしていたものの、申告額が本来支払うべき税よりも少なかった、という場合に課税されます。

無申告加算税

定められた申告期限までに申告をしなかった場合に課税されます。

不納付加算税

源泉所得税(※2)を納付期限までに納めなかった場合に課税されます。

重加算税

納税額を意図的に偽装・隠蔽したうえで、無申告、過少申告を行った場合に課税されます。悪質な脱税と判断された時に課せられるのがこれで、とりわけ高い税率が課せられることになります。

延滞税

納付すべき税金を納付期限までに納めない場合に課税されます。加算税が課せられている場合には、それにプラスして支払わなくてはなりません。

利子税

納付期限に一括で納税できず、残りを「延納」する場合に課税されます。

脱税の時効は何年?

ちなみに、脱税行為にも7年の時効があります。ただし、借金などと同様、税務署から督促状が届いたりすれば、時効はそこでいったんリセットされて、再びゼロからカウントが始まります。脱税の期間が延びれば、それだけ延滞税などがかさんでいくことにもなります。

脱税で刑事罰を受けることもある

上記の付帯税は、国税通則法という法律に基づく「行政処分」です。

さらに、悪質な脱税行為が発覚した場合には、これらに加えて刑事罰が規定されています。基本的には「10年以下の懲役もしくは1000万円以下の罰金」で、その両方が課せられることもあります。

税金に関して疑問・不安のある方へ

経営環境が厳しい中、少しでも税金を低く抑えたい。しかし、「バレないだろう」という気持ちで行った脱税は、後に大きなツケとなって返ってくる可能性があります。適切な納税に努めるようにしましょう。税金に関して疑問、不安のある方は、専門の税理士に相談することをお勧めします。

[おすすめ動画]3分でわかる!脱税とは

【コロナ時代の税金の話】 脱税にあたる行為ってどんなのがあるの?【フリーランスの確定申告】|3分でわかる!税金チャンネル

【コロナ時代の税金の話】 脱税はどうやってバレるのか?【フリーランスの確定申告】|3分でわかる!税金チャンネル

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる!税金チャンネル」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる!税金チャンネル