決算のみを税理士に依頼するメリット・デメリット、報酬の相場などを解説

- 最終更新日:

- 2025/03/14

- この記事の監修者

- 税理士紹介のパイオニア

株式会社ビスカス 代表取締役 八木美代子

この記事のアドバイザー

なかがわまみ税理士事務所 代表税理士 中川 麻未

京都大学卒業後、上場会社の経理を経て税理士資格を取得し大阪市にて開業。クラウド会計導入支援、個人・中小事業主への節税提案を得意としている。セミナー等で、副業やクラウド会計などの情報を定期的に発信している。

決算のみを税理士に依頼したときの報酬相場

株式会社の報酬相場の目安は「年間売上高」によって変わる

税理士に決算のみを依頼する場合の報酬の相場(年間)の目安は、次のようになっています。税理士探しの際に参考にしてみてください。

| 年間売上 | 決算報酬の相場 |

|---|---|

| 1000万円未満 | 10万円~ |

| 1000万円以上3000万円未満 | 12.5万円~ |

| 3000万円以上5000万円未満 | 15万円~ (注) |

| 5000万円以上1億円未満 | 18万円~ (注) |

| 1億円以上 | 要相談 |

(注)決算料の概ねの目安として月額顧問料の5カ月分で計算しています。

※上記はあくまで目安の金額です。実際にかかる金額は、年商や規模、業種などにより異なります。

詳しい相場はこちら→税理士顧問料・報酬・料金・価格の適正価格

消費税の課税事業者である場合はさらに上乗せも

株式会社が決算をスポットで依頼する際の報酬相場について、気をつけたいのが消費税の申告です。会社が消費税の課税事業者の場合、法人税等の確定申告と同時に消費税の確定申告も行う必要があります。課税事業者であれば、法人税とは別に消費税の計算も行い、確定申告書を作成しなければならず、その分の報酬が決算料に上乗せされますので注意が必要です。

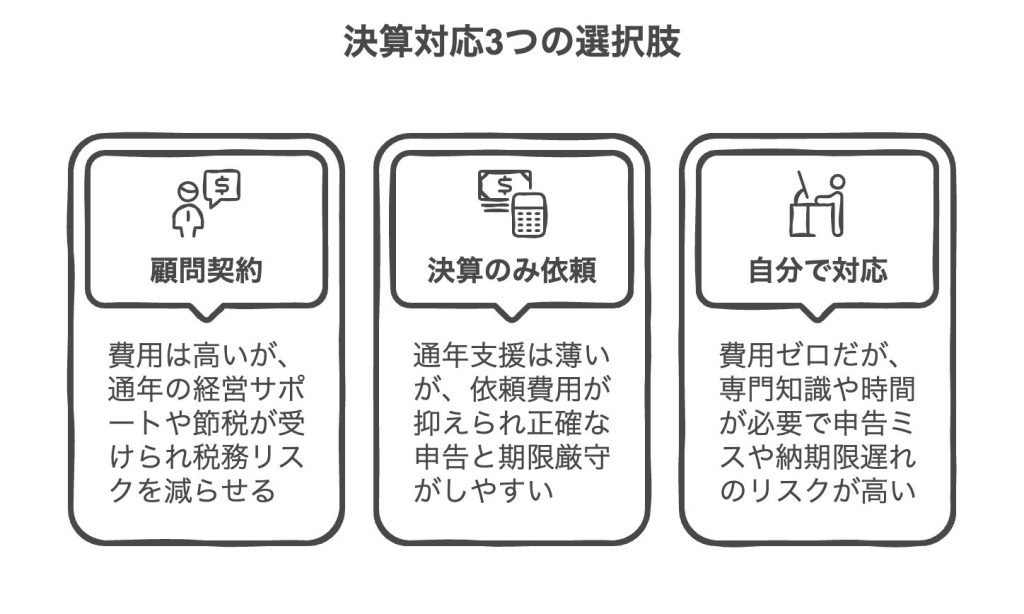

顧問税理士をつけるのとどちらがお得?

決算のみ依頼するのがおすすめのケース

1.売上が少ない場合

起業したてで売上が不安定な場合などには、固定費が発生する税理士との顧問契約は、ある意味で経営リスクと言えます。

売上が小さいということは、決算処理業務もそれほど複雑ではなく、節税策もある程度限られていますから、毎月の会計監査を税理士に依頼するメリットはさほど大きくありません。

決算のみを依頼して事業が拡大してきたら顧問契約への切り替えを考えればいいでしょう。

2.社内に経理担当者がいる場合

事業規模や節税に対するニーズなどにもよりますが、すでに社内に経理担当者がいる場合には、決算のみを依頼するのが合理的と言えます。

税理士との顧問契約が“不必要な出費”にならないよう、気をつけましょう。

決算だけでなく顧問契約もするのがおすすめのケース

1.ある程度の売上があり、消費税課税事業者となる場合

「決算のみ」か「顧問契約」かの判断基準の1つが、「消費税課税事業者かどうか」です。

原則として、課税年度の前々年度の課税対象売上が1,000万円を超えると、課税事業者になります。

売上自体が大きくなっていることに加えて、消費税の申告は非常に骨の折れる作業で、ミスも起きやすいのです。

消費税の課税事業者になるタイミングで税理士と顧問契約することをおすすめします。

2.社内に経理担当者がいない場合

さきほどとは逆に、ある程度の事業規模でありながら、社内に経理のできる人材がいない時には、税理士と顧問契約して、毎月の月次監査を確実に行い決算・申告に万全を期すべきでしょう。

毎月の顧問契約のなかで税理士のアドバイスを受けながら経理人材を育て、将来的には「決算のみ」に切り換える、という選択肢も生まれます。

3.節税対策をしっかり行いたい場合

特に収益性の高い企業の場合、専門家のアドバイスをもとにした効果的な節税を行うか否かで、申告後に会社に残るお金(資産)が大きく違ってきます。

節税効果が顧問料の負担を上回ることが期待できる場合には、事業規模などを問わず、迷わず顧問契約するのがよいでしょう。

決算申告と顧問契約のどちらがおすすめ?

中川 麻未

税理士からのワンポイントアドバイス

法人は経理処理も複雑で、個人事業主と異なり役員報酬の計上など検討事項も多いので、顧問契約をされることをおすすめします。

これまでの経験としては、申告間際に、決算申告のみお願いされたケースで、税額のお伝えが納税期日ギリギリになるので、納税資金が確保できなかったこともあります。

やはり法人化されたら、顧問税理士をつけて、決算前に節税提案を受けたり、あらかじめ納税資金を確保するようにされるのをおすすめします。

なお、決算申告のみの契約のみでよいと思うケースは、売上・経費が数件程度の法人、社会保険節約のためのマイクロ法人などです。規模も小さく赤字の場合は節税など考える必要がないからです。

税理士に決算のみを依頼するメリット

1.決算業務に割く時間を大幅に減らし、本業に集中できる

繰り返しになりますが、決算業務には専門知識が必要で、経営者自身がここにエネルギーを割いていると、本業に差し支える可能性が高くなります。

専門性を備えた担当者を雇えればよいのですが、その分人件費が発生します。税理士に頼めば、それを下回るコストで決算業務を任せられますので、本業に集中できるでしょう。

2.税理士の署名で、決算書の信頼性が高まる

誰しも税務署の税務調査(※)は避けたいものです。税理士に決算業務を頼むと、申告書に税理士の署名・捺印が行われるため、決算書の信頼性がより高まります(その場合でも、税務調査の可能性はゼロではありません)。

※税務調査:国税局や税務署が、納税者の税務申告が正しいかどうかをチェックするために行う調査。税務署が行う任意調査と、国税局査察部が行う強制調査がある。

3.顧問契約よりも費用を抑えられる

税理士に業務を依頼すれば、当然報酬を支払わなくてはなりません。

しかし、年間数十万円の顧問料が発生する月額顧問契約に比べれば、決算料のみ発生するスポットのほうがコストを大幅に削減することが可能です。

4.申告ミスが防げ、正確・確実に申告できる

税理士は税務の専門家であり、申告に必要な書類の作成やチェックを正確に行います。

そのため、数字の誤りや提出期限の遅れといったミスを防ぎやすく、正確・確実に申告を完了しやすくなります。申告期限を守れる安心感が得られるのも大きなメリットです。

税理士に決算のみを依頼するデメリット・注意点

1.費用負担が発生する

月額の顧問契約より費用が抑えられるとはいえ、やはり「決算の外注」についてのコスト自体は発生します。

事業が軌道に乗る前の売上が少ない段階などでそれを負担するのは、厳しいかもしれません。

2.顧問契約に比べ年間を通じた節税サポートは受けられない

節税対策は、年間(あるいは数年)を通して中長期的な視点から取り組めば、それだけ大きな効果が期待できます。

しかし、決算業務のみを依頼する場合、一般的にはすでに決算日を過ぎ数字が出来上がった状態からのスタートとなりますから、「やれること」は限られてしまいます。

逆に言えば、月額での顧問契約をしていれば、その都度節税や経営に対するアドバイスがもらえますし、疑問にもタイムリーに答えてもらえます(契約内容により対応に差はあります)。

3.税務調査の際に準備が不十分になってしまう

税務調査には、税理士の同席が許されています。しかし、月額の顧問契約をしていない場合には、期中の取引内容を把握できていませんので即座に対応してもらえないこともあり、準備不足で調査に臨む可能性が高くなります。

4.税理士視点での経営アドバイスを受けづらい

決算のみの依頼だと、税理士が会社の状況を深く把握する期間が短いため、経営改善に関する長期的なアドバイスを受けにくい点は否めません。

取引内容や資金繰りの詳細を共有しにくい分、会社独自の事情を踏まえた提案が難しくなる場合があります。経営全般のサポートを重視するなら、顧問契約なども検討すると良いでしょう。

決算対応を依頼する税理士の選び方

1. 決算実績や得意分野を確認する

決算は企業の財務状況を正確に反映する重要な業務です。そのため、まずは「決算実績が豊富」かどうか、あるいは自社の業種・規模にマッチした得意分野があるかを確認しましょう。

たとえば、製造業の決算経験が多い税理士や、飲食店向けの税務サポートに強い税理士など、それぞれの専門性や実務経験によって対応の幅が大きく変わります。自社の業態に合った実績がある税理士なら、より適切なアドバイスが期待できます。

2. コミュニケーション手段と対応スピードを重視する

決算のスポット依頼は、限られた期間に多くの情報交換が必要になるケースが少なくありません。

メールやチャット、電話、オンライン会議など、希望するコミュニケーション手段に応じてもらえるか、返信や対応が素早いかどうかをチェックしてください。短期間で決算を仕上げるには、税理士側とのスムーズなやり取りが欠かせません。

3. 報酬体系の透明性を確認する

スポット依頼の報酬は、業務範囲や会社規模によって変動しやすい部分です。

「どこまでが基本料金に含まれ、追加費用は何が発生するのか」を明確に提示してもらえる税理士であれば、後から予想外のコストが生じにくく安心です。

決算のみ依頼の料金があいまいな場合は、正式契約前に「具体的にいくらかかるのか」を見積もりベースでしっかりと確認しましょう。

4. 税理士紹介サービスを活用する

「実績」「コミュニケーション」「料金」など、条件を一つひとつ比べながら自力で探すには手間と時間がかかります。

そこでおすすめなのが、税理士紹介サービスを活用する方法です。専門のマッチングサイトや紹介カウンターを利用すれば、自社の希望条件を伝えるだけで、条件に合った税理士を複数候補として提案してもらえます。

この仕組みを使えば、短期間で条件に合う税理士を見つけやすく、しかも無料で利用できるサービスも多いため、費用面のリスクを抑えられるのも大きなメリットです。

決算業務を税理士に依頼すべきタイミング

顧問税理士を持たない会社は、いつ決算業務を依頼すればよいのでしょうか。そのタイミングについて考えてみましょう。

法人設立後初めての決算を迎えるとき

会社設立1年目は、売上も会社の成り行きも分からない状態で始めるため、毎日・毎月の会計処理をこなすことで精いっぱいで、決算のことまで頭が回らないかもしれません。

しかし法人設立後初めての決算は、受けた融資や設立にかかった費用、資産の減価償却などの処理など初めてゆえの大変さが多くあります。経営者としては、最初の決算をきちんと終わらせるためにもこのタイミングで決算業務を税理士に任せてみればいかがでしょう。

年度末が近づいていれば、税理士にかける経費についてもある程度目途がつけられることもタイミング的によいといえる理由です。

経理担当者が不在や不足している場合

これまで会計全般を任せていた経理担当者が辞めてしまったり、会社の経営に人手が足らず経理だけでなく他の業務も担わせるようになったりした場合は、決算業務を税理士に依頼したほうがよいでしょう。後述のとおり決算業務は通常の会計業務よりやるべきことが非常に多く、他の業務の片手間に行うには負担が大きいからです。

特に、これまでいた経理担当者がいなくなった会社では、決算業務だけでなく顧問契約を視野に入れることをおすすめします。

決算業務とは?決算月には何をすればよい?

法人が行う決算業務とは?

「決算」とは、一定期間の収入・支出を計算し、利益や損失を算出することを言います。

期末には、その事業年度を通した決算内容をもとに納税額を計算し、税務署に申告しなくてはなりません。

この決算から申告までの一連の事務作業が、ここで言う「決算業務」になります。

決算業務には、例えば次のような作業があります。

決算業務①毎日の帳簿付けをもとに「決算整理」を行う

決算作業は、毎日の帳簿付け(記帳)から始まっていると言ってよいでしょう。ここでミスが重なったりすると、決算時に慌てることになります。期末には、それらに間違いなどがないかしっかりチェックしたうえで、年をまたぐお金を今期分と翌年以降の分に分けて計上する、棚卸資産(在庫)を正しく反映させる、といった「決算整理」を行います。

決算業務②残高試算表の作成

決算書を作る前に、個々の勘定科目における借方または貸方の残高を集計した残高試算表を作成し、確認します。帳簿の中身や集計に間違いがなければ、借方残高・貸方残高の数値が合致するため、誤りがないかが検証できます。

決算業務③法人税などの申告書の作成

法人税をはじめとする税金は、納税者自らが税額を計算し、申告書を作成して納税する「申告納税」方式が採られています。決算書をもとに計算の後、税務署に、法人税の申告書・消費税の申告書に加え、決算書や勘定科目の内訳書などを提出します。

決算業務④期限内に納税する

会社は、原則として“事業年度末から2ヵ月以内”に確定申告と税金の納付を行わなければなりません。申告期限に遅れたり、所得隠しが発覚したりすると、延滞税や加算税といったペナルティの対象になります。

決算月になったら何をする?

決算作業は日々の帳簿付け(記帳)から始まりますが、特に年度末の決算月には“1年間の締め”として次のような作業が必要になります。

1.現預金の確認

金種表に基づき管理している現金と銀行預金の決算日の残高を確認、確定します。ともに会計帳簿上の残高と一致していることを確認します。預貯金に関しては、決算日現在の日付で残高証明書をとり、残高の正当性を検証するのも1つの方法です。

2.在庫の棚卸

製品・商品・仕掛品・材料・貯蔵品などの期末(決算日)の実数を数え、記録します(実地棚卸)。帳簿上の数値と照合し、ずれが生じた場合には、帳簿を修正する必要があります。

3.売掛金の把握、再請求

請求書を出したものの、長期間支払いが行われていない売掛金に対しては、再請求などを行います。万が一「貸倒れ」が発生した場合には、「貸倒損失」などの勘定科目を使って経費に計上します。

4.経費の未精算、税金の納付漏れの確認

従業員への仮払いや立替の未精算・未回収がないか、各種税金の納付忘れがないかを確認します。

5.減価償却資産台帳の確認

設備やソフトウェアなどの固定資産を持っている場合に記載する「減価償却資産台帳」について、決算日にその資産内容が存在しているか確認します。売却や廃棄したのに台帳上に資産が残っている場合には、削除処理が必要です。

決算時に税理士に渡すもの

月次監査の検証で必要になる書類

月次監査の時点で確認しきれなかった項目を決算監査で精査するために、以下の書類の提出を求められることがあります。

-

領収書、請求書

食料品の軽減税率適用や、2023年10月に施行されたインボイス制度導入に伴い、消費税の課税事業者は仕入税額控除を受ける要件がより複雑になっています。月次監査でできなかったインボイスの事業者登録番号の確認や軽減税率適用のミスをチェックするため、領収書や請求書が必要となります。

- 通帳のコピーと振込明細

- 報酬支払の際の支払調書

-

賃金台帳

会計と賃金台帳の照合に加え、「所得拡大促進税制」の適用を受ける場合、各人の支給額の内訳として賃金台帳の提出が求められることがあります。

決算に必要な書類とは何か?

税理士に決算を依頼する際の決算の進め方として「税務申告書類の作成を含め決算業務の全てを税理士に任せる方法」と「決算処理を一旦自社で行った後、税理士に決算内容の検証・修正と税務申告書の作成を依頼する方法」があります。今回は、自社で作成した税務申告書類を税理士に監査してもらう方法について解説します。決算で税理士が提出を求める書類を挙げてみましょう。

-

貸借対照表、損益計算書

資産や負債、純資産といった会社の財政状況を示す「貸借対照表」と、黒字・赤字といった当期の経営成績を示す「損益計算書」が必要になります。特に、税金計算の基礎となる利益が記載された「損益計算書」は正確に作成する必要があります。

-

勘定科目明細書

上記の貸借対照表及び損益計算書に記載された各勘定科目の内訳明細を記載した書類です。決算時点の各勘定科目残高が正しいものか内容を精査する際に必要になります。

-

総勘定元帳

1年間の仕訳取引を各勘定科目別に集計した資料です。勘定科目の取引内容を一覧で見ることができるので、毎月経常的に発生する収益や費用が12ヶ月分計上されているか、消費税の課税区分が正しいか等を精査する際に必要になります。

-

法人税申告書、地方税申告書

国や都道府県、市区町村に納付する税額を計算するための資料です。計算方法に誤りはないか、税法の適用誤りや適用漏れはないか等を精査する際に必要になります。

-

法人事業概況説明書

当期における会社の事業内容を総括した資料です。決算数値は勿論のこと、従業員数や主な取引内容、代表者に対する報酬や賃借料の支払等を記載します。

-

消費税申告書

消費税の課税事業者の方が、消費税の納税額を計算するために作成する書類です。法人税申告書と同様に、税法の適用違いや適用漏れ等がないかチェックするために必要です。

決算に向けて日頃から意識すべきことは?

中川 麻未

税理士からのワンポイントアドバイス

決算時に税理士に領収書・レシートを渡されるかと思いますが、日頃からきっちりレシートの分別をしていくのを意識していただきたいと思います。

経費のレシートとプライベートのレシートを分けるのは当然ですが、私がお客様にお願いしているのは、①法人クレカで決済したもの、②現金で決済したものの2種類で分けるようにお願いしています。特に①クレカは複数カードがある場合クレカごとに分けてもらうことをお願いしています。

決算業務でよくあるトラブルと対応策

決算は会社の年間のお金の動きを明らかにする最も重要な経理業務であり、ミスは会社の信用問題にもなりかねません。確実に終えるためにもあらかじめ起こりそうなトラブルを知り、しっかり対応できるようにすることが大切です。

書類の不足や不備による遅延

会社の規模や業務にもよりますが、請求書や領収書の管理ミスによる紛失や、会計書類の記入漏れや間違いなどで計算が合わず、決算書類の作成が遅れ、申告期限に間に合わないなどということがあってはなりません。このような事態は、特に経理専門の担当者がいない会社に起こりがちです。

対応策としては、日々の会計及び決算業務に関するマニュアルを作成し、誰が担当するにしてもそのマニュアルに沿って業務を行うことを徹底することです。

また、面倒ではあっても都度都度、書類チェックを記入者以外に行ってもらうのも有効です。人は誰しも、自分の作った書類より他人が作った書類のミスのほうが気づきやすいからです。

税理士と連携が上手く取れないケース

決算業務のみを税理士に依頼する場合に連携が上手く取れない場合があります。もちろん税理士側が顧問先を優先し、自社が後回しにされてしまうなど、税理士側が原因というケースもありえないとはいえません。

しかし、会社側に経理に関する知識が不足しているため、税理士が自社に対して行っている業務内容が理解しきれず、質問や要望に上手く対応できないといったケースであれば対応方法があります。少なくとも依頼前に税理士の担当者を決めておき、決算についてある程度知識を入れておくことでだいぶスムーズに進められるでしょう。

なお、連携を上手く取るには、やはり顧問契約を検討してみましょう。月次訪問時にチェックすることで税理士は会社の経営を把握し、経理で注意すべき点などもアドバイスできるので決算業務が楽になります。会社側も定期的に訪問してもらうことで税理士の人となりが分かってきますし、経理に関する知識も知らず知らずのうちに深まります。

最後に、最も重要なのは税理士との相性です。会社側はきちんと書類を揃え、必要な資料も準備できているはずなのに連携が上手くいかないと感じるのであれば、税理士の変更を視野に入れてみるのも一案です。

まとめ

税理士には、会社の決算業務のみを依頼することができ、顧問契約を結ぶ場合に比べて安いコストで専門家の助けを借りることができます。

ただ、会社の規模や状況によっては、自社で決算を行った方がいい場合や顧問契約を結ぶべき場合もあります。

記事を参考にして、自社にはどのやり方が適しているのかを検討してみてください。

判断に迷う場合には、実際に税理士の話を聞いてみるのもいいでしょう。

よくある質問

税理士に決算のみを依頼する場合、どのような手続きを踏む必要がありますか?

税理士に決算のみを依頼する場合、まず決算書類を準備し、税理士に依頼します。税理士は書類を確認し、必要な修正を加えた後、申告書を作成します。次に、税務署に申告書を提出し、税金を納付します。決算書類の準備には、帳簿の整理や確認が必要です。

税理士に決算のみを依頼する場合の報酬相場はどのくらいですか?

税理士に決算のみを依頼する場合の報酬相場は、年間売上高によって異なります。具体的には、売上が1000万円未満であれば10万円~、1000万円以上3000万円未満であれば12.5万円~、3000万円以上5000万円未満であれば15万円~となっています。詳細な料金は、依頼する税理士によっても異なるため、事前に確認が必要です。

税理士を変更する際の注意点は何ですか?

税理士を変更する際は、まず現在の税理士との契約内容を確認し、解約手続きを進める必要があります。新しい税理士に依頼する前に、必要な書類を揃えておきましょう。また、旧税理士とのコミュニケーションを円滑にし、トラブルを避けることが大切です。

消費税の課税事業者である場合、決算報酬にどのような影響がありますか?

消費税の課税事業者の場合、法人税等の確定申告に加えて消費税の確定申告も行う必要があるため、決算報酬が上乗せされることがあります。これは、消費税の計算や申告が追加されるためです。具体的な金額は税理士に確認しましょう。

決算のみ依頼する場合と顧問契約を結ぶ場合のどちらが良いですか?

決算のみ依頼するのが良い場合は、売上が少なく固定費を抑えたい時や社内に経理担当者がいる場合です。一方、顧問契約を結ぶのが良い場合は、ある程度の売上があり消費税課税事業者である場合や、社内に経理担当者がいない場合、節税対策をしっかり行いたい場合です。自社の状況に合わせて選択しましょう。

- この記事の監修者

- 税理士紹介のパイオニア

株式会社ビスカス 代表取締役 八木美代子

- 税理士・税理士事務所紹介のビスカス

- 税理士探し相談ガイド

- 税理士・税理士探し >

- 決算のみを税理士に依頼するメリット・デメリット、報酬の相場などを解説