会計仕訳をする場合、従来の現金取引や掛け取引の他に、クレジットカードや電子マネーの利用が増えてきました。さらに、ポイント制を採用している店ではポイントの利用もよくあります。この記事では、クレジットカードや電子マネー、ポイントによる売上仕訳の考え方について解説します。

クレジットカードや電子マネーによる決済とは?

現金売上に変わるか?カードや電子マネーによる売上

キャッシュレス化が進み、食事や買い物をした際にクレジットカード、電子マネー等の現金以外の支払い方法が増えてきました。特にここ1~2年で電子マネーによる支払やポイント利用による支払が多く行われるようになってきました。個人事業主の立場からみたときは、現金以外での売上があったとき、どのように売上仕訳をすればよいのかという問題がでてきます。電子マネーやポイントなどを導入する際はPOSレジなどと連携することも多いですが、仕訳について本来どうあるべきか基本的な考え方を知ると、売上を取り消すようなイレギュラーなことにも慌てずに対応できます。現金以外の決済においては、次の3つの決済タイミングが考えられます。

- プリペイド型 :事前のチャージが必要となる。交通系電子マネーによく見られる形式。

- ポストペイ型 :一旦クレジットカード会社が代行して支払いを済ませ、利用者は後から代金を請求される。クレジットカードポストペイ型電子マネーで見られる形式。

- デビット型 :支払いと同時に銀行口座から引き落としされる形式。金融機関のデビットカードなど。

クレジットカードと電子マネーの違いは、次のとおりです。

| クレジットカード | カード作成には審査がある 利用可能限度額内であればOK 原則として決済時にサインや暗証番号が必要 |

| 電子マネー | カード作成に審査はない 1回の決済ごとに上限金額がある 決済時のサイン等は不要 |

また、電子マネーとポイントカードとの違いですが、電子マネーはもともと現金であり、その現金をデジタル化し、すべてオンラインで決済を完結させたしくみです。これに対し、ポイントカードとは顧客のサービス利用状況などに応じて企業がポイントを発行し、そのポイントを顧客が貯めたり、支払時に利用したりできるしくみです。

店舗側はポイントカードによって、顧客の囲い込みや再来店の促進、優良顧客の識別などによる、競合他店との差別化が期待できます。そして、今やこれらクレジットカード、電子マネー、ポイントの機能が1枚のカードやスマホのアプリなどにまとめられているものもあり、顧客がより利用しやすくなっています。

クレジットカード、電子マネーによる売上とは?

クレジットカードによる売上の仕訳は?

最近はどこでもクレジットカードで食事や買い物ができるようになり、光熱費、病院の支払いまでできることがあります。クレジットカードは、一旦クレジット会社が顧客に変わって支払い、後でクレジット会社が顧客に請求するしくみです。

【クレジットカードのイメージ図】

クレジットカードの売上があった場合の仕訳(上図:赤い矢印)は次のとおりです。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 売掛金 | 2,100 | 売上高 | 2,100 | クレジットカードによる売上 |

| 預 金 | 2,000 | 売掛金 | 2,100 | クレジットカードから手数料 100円を差し引いて入金 |

| 支払手数料 | 100 |

クレジットカードでの売上を計上するには原則として、クレジットカード会社の加盟店となる必要があります。しかし、複数のクレジット会社と1社ずつ契約を結ぶのは多くの手間や時間がかかるため、よく利用されるのが「決済代行会社」であり、手続きをまとめて簡素化してくれます。

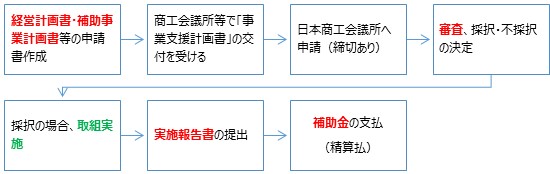

電子マネーによる売上の仕訳とは?

電子マネーは特定の店でしか使えないものもありますが、クレジットカードのような審査はなく、ライフスタイルにあわせ普及してきた支払手段です。その中でも、すべてがオンラインで完結するモバイル決済はスマートフォン利用者には非常に便利なしくみです。

電子マネー決済は、現金をお金と同じ程度の価値があるデータに変換し、それによって支払をします。顧客は店舗では現金を利用しませんが、チャージやポストペイによって店舗以外で現金での支払をしています。個人事業主が電子マネー決済を利用するには、電子マネー決済機関と直接・個別に契約する方法や決済代行会社と契約を結ぶ方法などがありますが、煩雑を避けるため決済代行会社に依頼する方法が一般的です。

【電子マネー(プリペイド型)のイメージ図】

電子マネーによる売上があった場合の仕訳(上図:赤い矢印)は次のとおりです。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 売掛金 | 2,100 | 売上高 | 2,100 | 電子マネーによる売上 |

| 預 金 | 2,000 | 売掛金 | 2,100 | 後日、決済事業者から手数料を差し引いて入金 |

| 支払手数料 | 100 |

店舗が電子マネーを利用するには、決済会社等との契約だけでなく、電子マネーに対応する決済端末が必要です。決済端末の導入には、初期コストがかかるものや初期コストはかからずランニングコストに組み込まれているものなどがあります。複数の機器を比較検討しましょう。

顧客がポイントカードで支払った場合は?

顧客がポイントを利用して買い物をしたときの仕訳は?

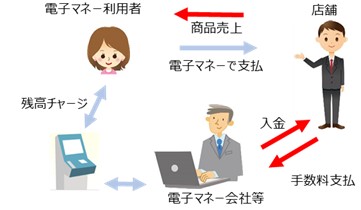

クレジットカードや電子マネーにおいては、決済時にポイントを利用する顧客も多いのが現状です。そこで、共通ポイント制度を利用する個人事業主を想定したポイント制度のしくみについて見ていきましょう。下図はポイント運営会社に係る手数料等を除いた単純なイメージですが、顧客にポイントを付与する場合と、顧客がそのポイントを利用した場合を表しています。実際には、ポイントには利用期限があるため、付与されたポイントのすべてが利用されるわけではありません。

「共通ポイントカード」とは、いくつかのグループ企業や店舗で共通して利用できるカードのことです。また、「ポイント還元率」とは、利用した額に対して、何円相当のポイントが返ってくるかを示したものですが個人事業主としては、還元率が高いと支払うポイント費用が増えることを意味しています。

【共通ポイント制度を使った決済(プリペイド型)のイメージ図】

ポイントを利用した場合の売上の仕訳は次のとおりです。

仕訳例)顧客は2,100円の買い物をし、現金で支払った際、店から21ポイントを付与される。

顧客は次の買い物で210円を支払う際、付与された21ポイントを使う。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 | |

|---|---|---|---|---|---|

| ① | 売掛金 ポイント費用 |

2,100 21 |

売上高 未払金 |

2,100 21 |

現金売上時に、顧客にポイントを付与する。 |

| ② | 未払金 | 21 | 現預金 | 21 | ポイント運営業者にポイント費用を支払う |

| ③ | 現 金 未収金 |

189 21 |

売上高 |

210 |

顧客が次の支払でポイントを使用する。 |

| ④ | 現預金 | 21 | 未収金 | 21 | ポイント運営業者から顧客の使用したポイント相当額が入金 |

ポイントを貯めて生活に役立てる活動を「ポイ活」というようですが、個人事業主のポイ活には注意が必要です。個人事業主が仕入に際してポイントを使った場合には、ポイント分を値引きされたのか、ポイントで仕入代金を支払ったのかによって会計処理が異なります。ポイントで支払った場合には、ポイント部分は雑収入 として認識をすることになります。

マイナポイントの場合はどうなる?

2020年9月1日、「マイナポイント」がスタートしました。マイナポイントとは、政府によるマイナンバーカードの普及やキャッシュレス決済の普及を通じた景気対策の一つで、2021年3月31日までの7か月間にわたり実施されます。

電子マネーサービスを提供する決済事業者を通じて、チャージや買い物に対して25%のポイントが付与されるものです。上限は5,000円相当額です。マイナポイントは、電子マネーだけでなく、クレジットカードやデビットカードなどにも対応していますが、一番重要なのが、「マイナンバーカードの取得」です。まだマイナンバーカードを取得していない場合は、申請後取得まで約1ヶ月かかるため少しハードルが高いかもしれません。顧客がマイナポイントを利用すれば、個人事業主はそのマイナポイント分についても収益になりますので、さらなる普及が期待されます。

まとめ

2019年度に実施されたキャッシュレス・ポイント還元事業において、約2割の店舗がキャッシュレス導入による入金サイクルの変化によって資金繰りに困ることがあったというアンケート結果があります。

一方、経済産業省によって策定された「キャッシュレスビジョン」(2018年4月)によると、現在20%と言われるわが国のキャッシュレス比率を2025年までに40%まで引き上げるという構想があります。個人事業主にとってもクレジットカードや電子マネーにより、掛け売上とは異なるタイミングで入金されるお金の管理がますます重要になってくるでしょう。