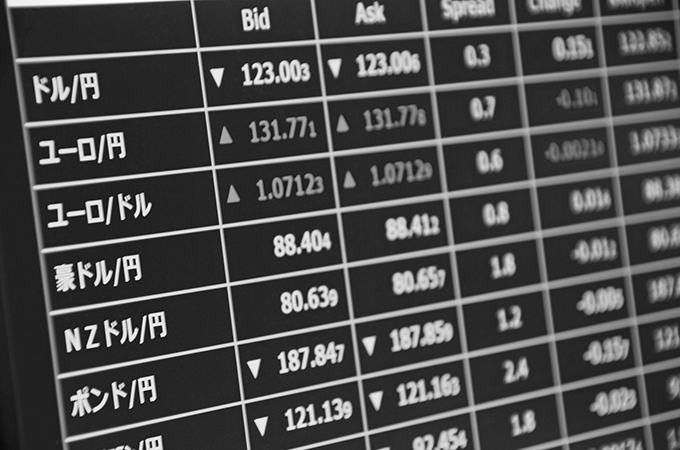

投資や資産運用の手法として用いられているものの1つに、fx取引があります。fx取引では、レバレッジにより多くの利益を得ることができます。そこで問題となるのが税金です。実は、fx取引でも節税をすることが可能です。ここでは、個人、法人の両方について、fx取引での節税方法について詳しく解説します。

個人でできるfx取引の節税方法

サラリーマンや個人事業をしながら、副業でfx取引を行っているという人も多いでしょう。そこで、まずは個人でできるfx取引の節税方法について見ていきます。

fx取引の経費を計上する方法

fx取引の節税において、最も基本となるのが、fx取引の経費を計上することです。経費を計上することで、利益が小さくなるため、支払う税金も少なくなります。しかし、個人の支出がすべて経費に認められるわけではありません。経費に認められるのは、fx取引をするため、fx取引で利益を上げるために必要な支出のみです。例えば、次のような支出が経費と認められます。

- パソコン代、タブレット代

- fx取引関連の書籍代

- fx取引関連のセミナー代金、交通費

- 事務用品費

- インターネット代

- 水道光熱費など

fx取引をするために購入したパソコンやタブレット、書籍などの代金はもちろん経費として認められます。fx取引を勉強したり、トレードをチェックしたりするための用紙や文房具などの事務用品も同様です。

ここで問題となるのが、インターネット代や電気代などです。インターネットや電気は、fx取引をしている間以外の時間にも利用しています。fx取引をしている間以外の時間のインターネット代や電気代は、経費になりません。経費になるのは、fx取引をしている間のインターネット代や電気代です。

そこで、合理的な割合で、fx取引をしている間のインターネット代や電気代を求める必要があります。例えば、インターネットの利用時間の3割がfx取引をしている時間の場合は、インターネット代の3割が経費になります。

ふるさと納税を利用する方法

fx取引の経費を計上すること以外に、個人のfx取引での節税方法はあまりありません。

そこで、ふるさと納税を利用し、所得税や住民税の控除を受けるという方法も考慮します。

ふるさと納税とは、自分の選んだ自治体に寄附をすると、寄附額から2,000円を差し引いた金額を、所得税と住民税から控除する制度のことです(一定の上限あり)。

また、ふるさと納税をすると返礼品を受け取ることが可能なので、個人にとって得になる制度です。fx取引の経費を計上する方法との併用を考えてみるのも良いでしょう。

fx取引での法人化とは

見てきたとおり、個人でできるfx取引の節税方法には限界があります。fx取引で得る利益が小さい場合は問題ありませんが、毎年継続して大きな利益が出るのであれば、違う方法を考える必要があります。それが、fx取引の法人化です。

fx取引の法人化とは、新しく法人を設立し、その法人で個人として行っていたfx取引を行うことです。実は、個人の所得税と法人の法人税では、税率が異なります。所得税は所得(利益)が高ければ高いほど税率が高くなる累進課税制度を採用しており、税率も5%~45%まで幅があります。それに対して、法人税の税率は19%(所得が年800万円を超える部分については23.2%)と一定です。

例えば、所得税では所得が330万円を超えると税率が20%になります。一方、法人では19%のため、同じ所得でも法人の方が節税になります。実際には、住民税や会社設立後の役員報酬にかかる所得税、社会保険料などのことを考慮して、法人化した方が良いかどうかを決めていきますが、fx取引の利益が大きければ大きいほど、法人化したほうが節税になるのは間違いありません。

fx取引での法人化のメリットとデメリット

fx取引の利益が大きければ大きいほど、法人化したほうが節税になります。しかし、法人化にはメリットとデメリットの両方が存在します。そのため、法人化を考える場合には、メリットとデメリットの両方を理解しておく必要があります。

fx取引での法人化のメリット

①経費の幅が広くなる

個人でできるfx取引の節税方法でも触れましたが、個人の場合はfx取引をするために必要なものしか経費にすることができませんでした。しかし、法人の場合は、経費にできる幅が広くなります。借入金の返済や固定資産の購入などの一部を除き、基本的には、法人で支払ったものは、経費になるという考え方です。

例えば、インターネット代や電気代なども、法人契約の場合はすべて経費になります。また、個人では本人や家族(青色専従者をのぞく)への給料は経費にすることができませんでした。しかし、法人の場合、一定のルールに従えば役員報酬として、本人や家族への給料を経費にすることができます。

②損益通算ができる

所得税と法人税の大きな違いに、税金の計算方法があります。所得税は、収入の種類ごとに所得や税金の計算が異なります。例えば、fx取引と株取引の両方をしていた場合、fx取引で黒字、株取引で赤字が出てもその黒字と赤字を通算(相殺)できません。fx取引の黒字に対してのみ税金がかかります。

しかし、法人の場合は、収入の種類ごとに所得や税金の計算が異なることはありません。すべての収入を合算して利益を計算(損益通算)し、その利益に税金をかけます。fx取引の黒字と株取引の赤字を通算(相殺)し、その差額だけに税金を課すことができるので、節税になります。

③赤字を繰り越せる期間が長い

個人でも法人でも青色申告なら、その年に出た赤字を翌年以降に繰り越すことができます。

例えば、今年100万円の赤字、翌年300万円の黒字 税率20%の場合、赤字の繰り越しができなければ、翌年は300万円の黒字に対して税金がかかります。

赤字の繰り越しができる場合、翌年は300万円の黒字から前年度の赤字100万円を差し引いた200万円にのみ税金がかかります。

赤字の繰り越しができる場合とできない場合では、税金に20万円もの差が出ます。このように、赤字の繰り越しができると、それだけで節税効果があります。赤字を繰り越せる期間は、個人は3年、法人は10年(平成30年4月1日以後に開始する事業年度)と決まっており、法人のほうが有利になります。

fx取引での法人化のデメリット

①法人設立に費用がかかる

法人を設立するためには、定款を作成したり、法務局で設立登記をする必要があります。

株式会社などの場合、定款の認証に手数料や印紙代が必要であったり、設立登記でも登録免許税が必要であることや、定款の作成や設立の登記を税理士や司法書士などの専門家に依頼することなどから、法人設立には数十万円の費用がかかります。

②法人維持にお金がかかる

法人では、個人にくらべてランニングコストが多くかかります。例えば、法人は社会保険への加入が義務付けられています。従業員の社会保険料は、半分を会社が負担する必要があります。また、個人に比べて、赤字の場合でも都道府県や市区町村などの自治体に「均等割」という税金を支払う必要があったり、法人の確定申告書の作成に手間がかかったりするといった負担もあります。

まとめ

fx取引は、うまくいくと大きな利益を得ることができる、投資や資産運用の手法です。利益が大きくなるということは、支払う税金も大きくなるということです。そこで、節税の対策を講じる必要があります。

利益が大きくなると法人化することで、より節税効果を得ることができますが、法人化にはメリットとデメリットがあります。法人化する前には、メリットとデメリットを考慮し、よくシミュレーションを行うことが重要となるでしょう。