社内に留保した利益が多いと課税されることがあります。これは資本金1億円以上の「特定同族会社」の話ですが、個人事業から法人成りをして順調に資本金を増やしていると場合などは該当するかもしれません。該当する場合であっても、その内容をよく知っていればだいたいの支払い額は検討がつきます。法人税の知識の一つとして概要をつかんでおきましょう。

法人税の留保金課税制度とは?

実は適用範囲が限られている留保金課税

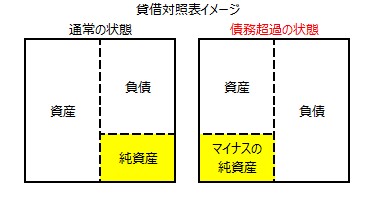

厳しい経営環境の中、中小企業は利益確保に奔走しています。株主からの出資と事業活動による利益の累積である純資産がマイナスになることを債務超過といいますが、債務超過が続くと倒産のリスクが高まるからです。下の図では資産の側に純資産がありますが、実際には負債側にマイナスで表示されます。

純資産を構成する資本金と剰余金のうち、剰余金は配当などの形で株主に配当されますが、利益が出ても配当せずに会社にとっておく場合もあります。そのとき、配当されずに社内にとっておいた金額を「内部留保」といいます。つまり利益剰余金として貯めている金額のことです。

ある程度は内部留保がないと資金繰りが苦しくなるばかりか、融資が受けられない可能性もでてきますので、債務超過は避けなければなりません。

しかしながら、法人税では「留保金課税」といって一定の場合、社内の内部留保に課税する制度があります。対象となる法人は、個人経営的色彩の強い一定の同族会社です。

一般的な法人と異なり、同族会社では少数の者が法人を支配し、所得税の累進課税制度による負担を回避するために個人事業主が法人成りし、剰余金があってもわずかしか配当しないケースがあります。

このような株主である経営者自身の税負担の回避は、一般の法人と比べて不公平となります。そこで、一定の同族会社が限度額以上のその事業年度の所得を留保した場合には、通常の法人税以外に特別税率による法人税を課すことにされているのです。

特定同族会社でなければ課税の心配なし?

大まかに説明すると、少数の株主が会社を支配しているものを同族会社といいます。さらに、その中でも特に限られた少数の株主が支配している会社が特定同族会社となります。法人税の申告書に提出必須の別表2があり、これが「同族会社等の判定に関する明細書」となります。この別表2で「特定同族会社」と判定された会社が留保金課税の対象となります。

特定同族会社かどうかの判定の前に、重要な判定があります。それが、期末における資本金又は出資金の額が1億円以下は留保金課税の対象外になるというものです。

したがって、資本金が1億円未満の会社は課税の心配をする必要はありません。ただし、資本金額が5億円以上の法人との間と完全支配関係がある会社を除きます。さらに、新事業創出促進法第2条第3項に規定する中小企業者に該当するもので一定の場合には、課税されない場合があります。

被支配会社とは、株主又は社員の1人と特殊の関係のある個人や法人(このような個人や法人を同族関係者といいます)が、会社の株式等の50%超を有している会社のことです。

上の別表2にあるようにまず、左側の欄で「同族会社の判定」をします。株主等の上位3順位までの株式等が50%超であるかどうかを判断します。

この同族会社に該当した会社の中から、右側の赤枠で示した欄で被支配会社であるかどうか、つまり、上位1位の同族関係者の割合を次の基準により50%超かどうかを検討し、最も高い割合が50%を超えていたら特定同族会社と判定されます。

オーナー社長とその親族だけで50%超の株式を持っている場合などは特定同族会社に該当するわけです。

- 株式数又は出資金額

- 議決権の数

- 社員数

なお、特定同族会社の判定では、大法人との支配関係や投資法人や特定目的会社であること等の特殊な要件もあります。

留保金課税の計算方法とシミュレーション

留保金課税の計算方法

留保金課税の計算の流れは以下のとおりです。

- ① 法人税の所得金額に益金に入らず課税外となった受取配当金(課税外収入額といいます)などを加えます。これを「所得等の金額」といいます。

- ② ①から、交際費や寄付金の損金不算入額(社外流出額といいます)と、配当金などを差し引きます。

ここまでの金額を「留保所得金額」といいます。 - ③ 留保所得金額から通常の法人税、地方法人税、住民税等を差し引いて、「当期留保金額」を求めます。

- ④ 当期留保金額から留保控除額を差し引いた「課税留保金額」に特別税率を乗じて税額を求めます。

留保控除額は、次の金額のうち最も多い金額となります。

- 所得基準額 所得等の金額×40%

- 定額基準額 2,000万円×当期の月数/12

- 利益積立金基準額 期末資本金の額又は出資金の額×25%−期末利益積立金額

特別税率は、課税留保金額によって3段階あります。

- 課税留保額 ≦ 年3,000万円 10%

- 年3,000万円<課税留保額≦ 年1億円 15%

- 課税留保額 > 年1億円 20%

なお、利益積立金とは所得金額のうち留保している金額のことで、法人の設立から現在までに留保した金額の累積額で、法人税別表5(一)で確認することができます。

留保金課税のシミュレーション

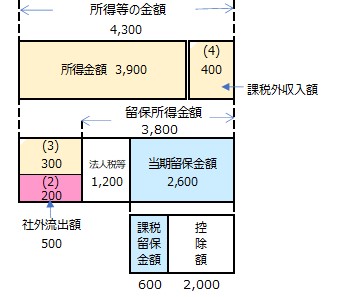

簡単な例で留保金課税がどの程度のインパクトがあるのかを見てみましょう。この例で、赤字部分の当期配当が少ないために留保金課税が発生するところを見てください。

ある会社(資本金1.5億円、期末利益積立金2,000万円)の利益と配当などは次のとおりです。

下記以外の留保金課税要件は満たすものとし、先に求めた法人税等の額を1,200万円とします。単位:万円

| (1) | 当期純利益 | 4,000 |

| (2) | 当期配当金 | 200 |

| (3) | 交際費等の損金不算入額 | 300 |

| (4) | 受取配当等の益金不算入額 | 400 |

まず、所得金額を求めます。

詳細は割愛しますが、会計上の利益に決算調整や申告調整などの税務調整を行い、法人税の課税所得金額を求めます。この例では当期利益に損金にはならなかった交際費の300万円を加え、任意調整ですが、益金としなくてもよい受取配当金に係るもの400万円を減算します。

それぞれの金額を当てはめてみます。

- ① 所得等の金額

4,300万円 (= 所得金額 + 課税外収入額) となります。 - ② 留保所得金額

まず、社外流出額 500万円(= 交際費の損金不算入額 + 配当金)を求めます。

留保所得金額 3,800万円(= 所得等の金額 ― 社外流出額)が求まります。 - ③ 当期留保金額

当期留保金額は、留保所得金額から法人税等を差し引きます。

2,600万円(= 留保所得金額 – 法人税等)

ここで上図の赤い部分(配当金)が少ないほど、当期留保金額が大きくなることがわかります。 - ④ 課税留保金額

先に留保控除額を求めます。最も多いのは2,000万円となります。

所得基準額 1,720万円(=所得等の金額4,300万円 × 40%)

定額基準額 2,000万円

利益積立金基準額 1,750万円(=資本金1.5億円×25% - 利益積立金2,000万円)

課税留保金額 600万円(=当期留保金額 ― 留保控除額)

課税留保金額は600万円(≦3,000万円)となり、特別税率は10%となります。したがって、留保金課税としては、60万円(= 600万円 × 特別税率10%)となります。

この例では、配当を200万円にしたために結果として、60万円の特別な税金がかかることになりましたが、例えば配当を2倍の400万円にすると40万円、さらに2倍の800万円にすると留保金課税はゼロになります。

一方、特定同族会社での配当は、オーナー社長個人に対する所得税の問題も出てきます。対策としては、資本金を1億円以下に減らして留保金課税の対象から外れたり、従業員の待遇改善や設備投資、または国や地方公共団体などに寄附をしたりすることで損金となる金額を増やす方法などが考えられます。

まとめ

日本の企業は内部留保が多いと言われます。外部からの資金調達が難しい中小企業においては、ある程度の内部留保は必要です。このため、平成19年度改正にて留保金課税の適用対象から資本金1億円以下である会社が除外され、留保金課税の対象範囲が狭くなったという経緯があります。

留保控除額の定額基準が2,000万円あるため、これをめどに節税対策をすることを検討してみるとよいでしょう。