個人的に受注した仕事が請負契約の場合、個人事業主と同じ税金のルールが適用されます。しかも請負契約の場合、税法上の取り扱いが独特で、納税額の計算にも影響します。そこで、請負契約にかかる個人事業主の税金について給与所得者と比較しながら説明します。

請負契約の税金のアウトライン

請負契約の仕事を受注した場合の税金について説明します。

請負契約とは

請負契約とは、民法633条で「請負は、当事者の一方がある仕事を完成することを約し、相手方がその仕事の結果に対してその報酬を支払うことを約することによって、その効力を生ずる。」と規定されています。仕事の結果とは、具体的には目的物の引き渡し(納品)を要するかどうかによって次の通りになります。

(1) 目的物の引き渡しを要するもの

民法633条に規定する仕事を完成する契約になります。たとえば、ホームページ制作や原稿などを納品・検収が完了した時点で売上代金の請求が可能になります。

(2) 目的物の引渡しを要しないもの

民法624条1項に規定する労働力を提供する契約になります。たとえば、保守サービス、警備保障サービス、清掃サービスなど納品・検品を要さない仕事は、役務の提供(労働力の提供)を完了した時点で売上代金の請求が可能になります。

請負契約にかかる税金

個人事業税の請負契約にかかる税金は次の通りです。

(1) 所得金額に課税される税金

事業活動でのもうけに相当する所得金額に対しては給与所得者と同じように所得税と住民税が課税されます。また、請負契約は課税対象の業種となるため、個人事業税も課税されます。

(2) 売上そのものに課税される税金

前々年の課税売上高(事業活動での売上高)が1,000万円を超える場合に限り、課税事業者として消費税が課税されます。

確定申告が必要である

個人事業主は年末調整により会社が所得税の計算を代行しないため、自分で確定申告をしなければなりません。確定申告を怠ると、延滞税などのペナルティーが課さられるのはもちろん、所得証明書や納税証明書が入手できないデメリットが生じてしまいます。

初めての確定申告の手順

給与所得者と比較しながら確定申告の手順について説明します。

所得金額を計算する

「収入金額-必要経費=所得金額」を自分で計算することが確定申告の第一歩になります。給与所得者のように年収から必要経費に相当する給与所得控除と所得金額が自動的に算出されないためです。そのため、事業用の銀行口座を設けたり領収書などの整理をしたりするなど収入金額と必要経費の計算をスムーズにできる工夫をすることが確定申告を円滑にするポイントになります。

所得控除の資料を揃える

給与所得者が生命保険控除証明書などの年末調整の資料を会社に提出するのと同じように、個人事業主も確定申告のときに所得控除の資料を揃える必要があります。おもな資料は次の通りです。

- (1) 医療費控除:各健康保険組合や市区町村から送付される医療費通知(医療費のお知らせ)、医療費の領収書、セルフメディケーション税制の医薬品購入の領収書など

- (2) 生命保険料控除・地震保険料控除:保険会社から送付される控除証明書

- (3) 社会保険料控除:社会保険料(国民年金保険料)控除証明書、国民健康保険の支払い履歴の分かる資料、退職した会社の源泉徴収票(社会保険料の天引額が分かる資料)

- (4) 配偶者控除・配偶者特別控除:源泉徴収票や給与明細書など配偶者の所得金額が分かる資料

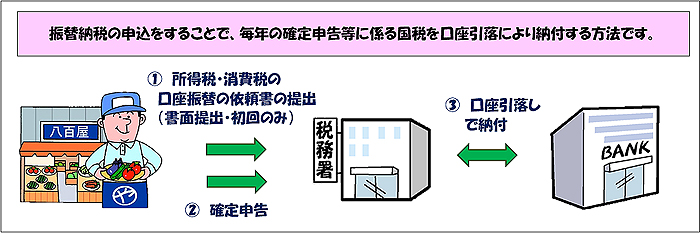

振替納税の手続きをする

確定申告をした所得税の納付期限は提出期限(3月15日)と同日が原則になります。しかも、金融機関や税務署の窓口で現金払いをする必要があります。しかし、銀行口座からの引き落としを選択すれば、納付期限も4月下旬まで先延ばしにできます。それが「振替納税」です。手続き方法は初回のみ「預貯金口座振替依頼書兼納付書送付依頼書(振替依頼書)」を税務署または金融機関に提出します。もちろん、確定申告2年目以降は振替納税の手続きは不要です。

なお、クレジットカード納税でも納付期限をカード引落日まで先延ばしにできますが、所得税のほかに決済手数料がかかります。

確定申告で節税する方法

個人事業主が節税をするためには、初めて確定申告をする前の事前準備が必要です。そこで、準備すべきことを2つ紹介します。

青色申告の特典を利用する

青色申告特別控除という所得控除や特別償却といった租税特別措置法の優遇税制などの青色申告の特典を利用すれば、節税対策の幅が広くなります。しかし、事前に「青色申告承認申請書」の提出が必須です。申請期限は事業を開始した日に応じて次の通りになります。

- (1) 事業開始日が1月1日~1月15日までの間:事業を開始した年の3月15日

- (2) 事業開始日が1月16日~12月31日までの間:事業開始日から2ヵ月以内

電子申告で確定申告をする

2020年の確定申告 (2019年の所得税)から青色申告特別控除の最大額は「65万円→55万円」に減額されますが、電子申告(e-Tax)で確定申告すれば65万円のまま現状維持されます。

電子申告をするためには事前に「電子申告・納税等開始(変更等)届出書」を税務署に提出して、「利用者識別番号」を取得しなければなりません。提出方法は書面とオンラインの2種類あり、利用者識別番号の取得は最短で提出日から1週間程度になります。

請負契約で仕事をする場合の注意点

前述の通り、請負契約は仕事の成果に対して売上代金の請求が可能な契約形態のため、確定申告にも影響を及ぼしています。そこで、個人事業主が請負契約で仕事をする場合の注意点について説明します。

収入金額に計上するタイミング

請負契約の収入金額に計上するタイミングは次の2つの選択制になります。

(1)工事完成基準

仕事が完了した日で収入金額に計上します。完了した日とは次の通りです。

- ①目的物の引渡しを要する請負契約:目的物の全部を完成して相手方に引き渡した日

- ②目的物の引渡しを要しない請負契約:役務の提供が全部完了した日

(2)工事進行基準

工事進行基準とは、たとえ役務の提供が全部完了せず目的物を引き渡していなくても、見積った作業の進捗度に応じて、工事完成基準よりも収入金額を前倒しで計上する方法です。

ホームページ制作を100万円で請け負った場合を例に、工事完成基準と工事進行基準の違いを説明します。取引の流れは次の通りです。

- 12月1日に発注者と請負契約を交わす

- 決算日(12月31日)時点での進捗度は50%

- 翌年1月31日にホームページを納品し、仕事が完了する

(1)工事完成基準

①決算日

仕訳なし

②翌年1月31日

| 借方 | 金額 | 貸方 | 金額 | 備考 |

|---|---|---|---|---|

| 売掛金 | 100万円 | 売上高 | 100万円 | 納品した年に全額収入金額に計上する |

(2)工事進行基準

①決算日

| 借方 | 金額 | 貸方 | 金額 | 備考 |

|---|---|---|---|---|

| 売掛金 | 50万円 | 売上高 | 50万円 | 進捗度50%に応じて、収入金額を見積計上する |

②翌年1月31日

| 借方 | 金額 | 貸方 | 金額 | 備考 |

|---|---|---|---|---|

| 売掛金 | 50万円 | 売上高 | 50万円 | 決算日に未計上の残額を収入金額に計上する |

税務調査で「事業所得→給与所得」に変更される可能性も

形式上、請負契約であっても雇用契約又はこれに準ずる契約に基づくと判断された場合、給与所得に変更され、事業所得とは税金の計算方法が違ってきます。たとえば、請負契約の大工、左官、とび職などでも次の事項を総合勘案して雇用契約になり得ます。

- (1) 代替性:請け負った仕事を本人以外の第三者に発注するなどの代替性が認められない場合

- (2) 拘束性:作業時間や時給制など時間的な拘束(業務の性質上当然に存在する拘束を除く)を受ける場合

- (3) 指揮監督:作業の具体的な内容や方法について指揮監督(業務の性質上当然に存在する指揮監督を除く)を受ける場合

- (4) 報酬請求権:仕事が完了していなくても労働の対価として報酬(売上代金)の請求ができる場合

- (5) 材料又は用具等の供与:業務遂行に必要な交通費、設備などの請負元から供与されている場合(くぎ材等の軽微な材料や電動の手持ち工具程度の用具等を除く)

まずは自分の業務と照らし合わせて、一つひとつチェックすることをおすすめします。

Youtube動画でポイントを解説中!

【YouTuberの税金】請負契約の仕事を初めて受注!個人事業主の税金について解説|3分でわかる!税金チャンネル

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる!税金チャンネル」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる!税金チャンネル

まとめ

初めて請負契約の仕事を受注した場合、最初のハードルは確定申告でしょう。給与所得者よりも揃える資料が増えるなどの事務的手間は増加し、所得金額も自分で計算しなければなりません。この記事が初回の確定申告を乗り切るのに役立ててください。

▼参考URL

- https://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=129AC0000000089#2307(第六百三十三条)

- https://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=129AC0000000089#2276(第六百二四条一項)

- https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/b/04/4_01.htm

- https://www.nenkin.go.jp/faq/kokunen/seido/kojoshomei/

- https://www.nta.go.jp/taxes/nozei/nofu/24100020.htm

- https://www.nta.go.jp/taxes/nozei/nofu/pdf/0019004-075_4.pdf

- https://kokuzei.noufu.jp/

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2070.htm

- https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/09.htm

- https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/10.pdf

- https://www.nta.go.jp/publication/pamph/shotoku/0019009-126.pdf

- https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/e-tax/annai/001.htm

- https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/e-tax/pdf/0019004-066_03.pdf

- https://www.nta.go.jp/law/tsutatsu/kihon/shohi/09/01/02.htm

- https://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/shinkoku/091217/01.htm