確定申告のシーズンでなくてもネット上には、確定申告について多くの記事があります。青色申告にはさまざまな特典がありますが、白色申告であっても新型コロナウイルス感染症に関する損失額について繰越控除できるものがあります。

この記事では、白色申告における赤字繰り越しの手続きについて解説します。

個人事業主の事業が赤字となった場合の取り扱い

個人事業主が青色申告の場合

新型コロナウイルス感染症による影響により、個人事業主の事業所得などが赤字となった場合、青色申告者と白色申告者では取り扱いが異なります。

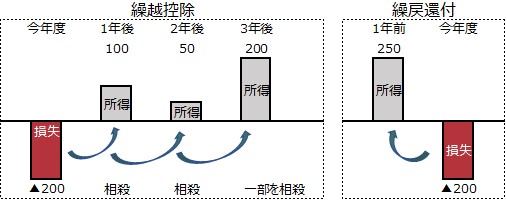

青色申告者の場合は、損失額(純損失)を翌年以後3年間にわたって繰越して、各年分の所得金額から控除することができます。また、純損失の金額が生じた前年(令和元年)においても青色申告をしていた場合には、繰り戻し還付ができます。

繰越控除とは、事業所得などが赤字となる場合で、損益通算の規定を適用してもなお控除しきれない金額(純損失)が生じたときには、翌年以降に赤字を繰り越して3年先の黒字まで相殺できる制度です。

また、繰戻還付とは、大まかにいうと青色申告した前年の黒字にさかのぼって、今年度の赤字を相殺することができる制度です。今年度の赤字額を前年の黒字額から差し引いて改めて計算した所得税の還付を受ける青色申告者の特典です。

個人事業主が白色申告の場合

白色申告者の事業所得に損失がある場合で、損益通算によってもなお控除しきれない純損失のうち、「事業用資産に生じた災害による損失等」は、その損失額を翌年以後3年間にわたって繰り越して、各年分の所得金額から控除できます。そもそも青色・白色は関係なく、事業所得、不動産所得、譲渡所得、山林所得の4つの所得の損失の金額のうち、損益の通算をしてもなお控除しきれない金額を「純損失」の金額といいます。

事業所得の場合、青色申告の純損失については、先述のように事業にかかるすべての損失について繰越控除が可能ですが、白色申告については、純損失のうち「事業用資産に生じた災害による損失等」のみが繰越控除の対象となるのです。具体的には、次に挙げる事業用資産が震災、風水害、冷害その他の自然災害や火災、鉱害その他の人為による災害などにより損害を受けた場合の損失が繰越控除の対象となります。

棚卸資産:商品、製品、仕掛品、原材料、消耗品など

固定資産:事業用の土地、建物、機械器具、繰延資産など

なお、白色申告には繰越控除制度のみで繰戻還付制度はありません。今般の新型コロナウイルス感染症に関連して事業用資産に生じた災害による損失等においては、この災害によって損害を受けた場合に該当するとされ、次のような損失が繰越控除の対象となります。

- 飲食業者等の食材(棚卸資産)の廃棄損

- 感染者が確認されたことにより廃棄処分した器具備品等の除却損

- 施設や備品などを消毒するための費用

- イベントの中止等により、破棄せざるを得なくなった商品等の廃棄損

したがって、新型コロナウイルス感染症に関連して繰越控除の対象となるのは、棚卸資産や固定資産に生じた損失と、その被害の拡大を防止するために「直接」要した費用のみです。客足が減少したことによる売り上げ減少額や、休業期間中に従業員に支払う給与など事業用資産以外に起因する費用や損失は対象外となります。

さらに白色申告・青色申告にかかわらず、事業ではなくプライベートにおいて盗難、横領によって生活に必要な住宅や家財などに損害を受けた場合には、雑損控除の適用があります。その際、損失額が大きいため控除不足額が生じたときにも繰越控除が可能です。これを「雑損失の繰越控除」といい、純損失の繰越控除とは区別して考えます。したがって、個人事業主の赤字における繰越控除や繰戻還付の適用については、次のようになります。

純損失の繰越控除・繰戻還付

| 赤字の場合の取り扱い | 白色申告 | 青色申告 | |

|---|---|---|---|

| 事業用資産に生じた災害損失 (上記コロナ該当例) |

左記の損失以外 | ||

| 繰越控除 | 可 | 不可 | 可 |

| 繰戻還付 | 不可 | 可 | |

雑損失の繰越控除

| 白色申告 | 青色申告 | |

|---|---|---|

| 繰越控除 | 可 | 可 |

白色申告の場合は、災害により生じた損失等や雑損失の金額が生じた年分に確定申告書を提出し、かつ、その後において連続して確定申告書を提出している場合に限り適用されます。

以下、上の表で赤字部分の「白色申告者の災害損失」についての手続きを説明します。

白色申告者の繰越控除の手続きについて

確定申告書第四表の記載方法

本年度分の損失を翌年度以降に繰り越す申告を「確定損失申告」と言います。

まず、事業所得以外の所得がある場合には、事業所得の損失額(赤字)を他の所得(黒字)から差し引きます。これを「損益の通算」といいます。

- 事業所得の純損失を不動産所得、利子所得、配当所得、給与所得、雑所得から差し引きます。(これら6つの所得を経常所得グループと呼びます)

- 1で差し引きしてもまだ赤字の場合は、譲渡所得、一時所得、山林所得、退職所得から差し引きます。

これらの損益の通算をしてもなお、控除しきれない赤字がある場合に、確定損失申告となります。

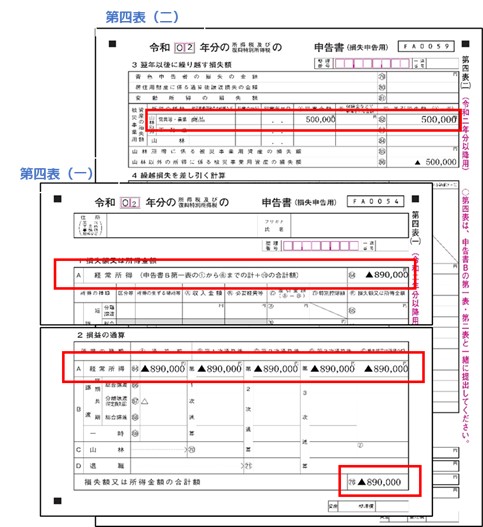

ここでは例として、事業所得のある個人事業主が新型コロナウイルス感染症の影響で損失が出た場合の確定申告書Bにおけるポイントを解説します。

事業所得の損失が大きく、雑所得が若干の黒字である場合を想定して、確定申告書の書き方を見てみましょう。

左図【確定申告書B第一表の左側】

令和2年度の決算は、事業所得について新型コロナウイルス感染症の影響により、棚卸資産である生鮮食料品の破棄をしたことによる損失が50万円あり、事業所得全体では100万円の赤字になったとします。

別途雑所得では、所得が11万円(黒字)あったとします。

経常所得グループ内における損益通算後の所得は、▲100万円+11万円=▲89万円となります。

したがって、89万円の損失のうち、繰越控除の対象となる純損失が50万円ある場合の損失申告となります。

損失申告には、確定申告書は第一表、第二表以外に、第四表の(一)及び(二)が必要となります。第四表の(一)には、経常所得の合計額▲89万円、第四表の(二)の「被災事業用の資産の損失額」欄には繰越控除の対象となる50万円を記載します。

確定損失申告は、翌年になって所得金額が黒字となり、前年以前の所得金額の赤字を取り崩す場合にも記載が必要となりますので注意しましょう。

その時には、確定申告書B(第一表)その他欄に「本年分で差し引く繰越損失額」がありますので忘れずに記載してください。

ただし前年度に損失が発生したにもかかわらず、損失申告をしなかったときは、本年分の所得から前年度の損失を差し引くことはできません。

左図【確定申告書B第一表の右側】

事業税の繰越控除も忘れずに

所得税と異なり、個人事業税については個別に申告をする必要はありません。

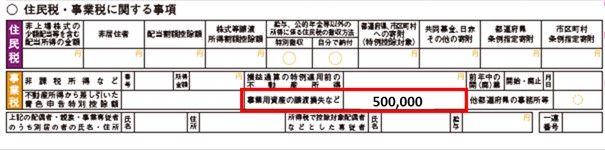

個人事業税の課税対象となるのは一定の業種ではあるものの、個人事業税についても損失等の繰越控除の制度があります。

白色申告の場合は、損失の生じた年以後連続して申告をする場合に限り、事業の所得が赤字で、そのうち震災、風水害、火災などによって生じた事業用資産の損失の金額があるときは、事業税を翌年以後3年間に繰り越して控除できます。これを「被災事業用資産の損失の繰越控除」といいます。

確定申告書第二表の事業税「事業用資産の譲渡損失など」の欄に損失額を記載します。

事業用資産に生じた災害があった場合には、第二表への記載も忘れずにしましょう。

下図【確定申告書B第二表の末尾】

まとめ

災害時においては、繰越控除制度を利用することにより翌期の資金繰りにも大きく影響します。損失申告について不明な点があれば、早いうちに税務署か専門家に確かめておきましょう。そして、白色申告の方は災害以外においても繰越控除ができ、さらには繰戻還付制度のある青色申告への検討をされてはいかがでしょうか。

▼参考サイト

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2070.htm

- https://elaws.e-gov.go.jp/document?lawid=340AC0000000033

- https://www.nta.go.jp/taxes/shiraberu/saigai/h30/0018008-045/02.htm

- https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r02/04.pdf

- https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2020/pdf/003.pdf

- https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/b/03/order6/3-6_03.htm