定年後、年金生活を送っていたところ、子の設立した会社が資金繰りに困っていると知りました。幸い余裕資金があるので、なんとかそれで子の会社を助けたい場合、どのようなことが考えられるでしょうか?

この記事では、子の会社への資金援助による税金の考え方について解説します。

倒産数は少ない?小さな会社の近況

2020年の同族会社と倒産の状況とは?

2020年に始まったコロナ禍で、政府は中小企業にもスポットを当てた緊急避難的な資金繰り支援策を実施しました。すると2020年7月以降の企業の倒産は大幅に抑制される結果となりました。

しかしながら、中小企業の置かれている状況は厳しく、倒産した企業のうち、従業員が10人未満の割合が89.2%と高くなっています。そして、特にコロナ関連では次のような影響を受けています。

- 中国の生産や貿易が減少したことによる影響

- インバウンドをはじめとする国内消費の減少

- イベントの延期・中止や学校関係による飲食の予約キャンセル

個人事業主としての事業が拡大してきたら、次は会社設立である「法人成り」を考えるケースも多いと思います。その場合、まずは同族会社からのスタートではないでしょうか?

同族会社とは、「会社の株主の3人以下、並びにこれらと特殊な関係にある個人や法人が議決権の50%超を保有している会社」とされ、ファミリー経営、オーナー企業ではよく見られる形態です。

例えば、このような同族会社を経営する子がコロナ禍で倒産の危機に遭遇したとき、親としてどのように支援できるのでしょうか?

この記事では、親の立場から「この会社を支援」する方法が税務上、どのように取り扱われるかを見ていきたいと思います。

貸付?出資?寄付?どんな支援方法がいいの?

ひと口に子の会社を支援するといってもさまざまな支援の方法があります。また、支援の方法によって、税金の考え方もそれぞれ異なります。

一般に個人間でのお金のやり取りでは、所得税や贈与税の問題が発生しますが、個人から法人へのお金の支援では、法人税を中心に、所得税や贈与税等を考える必要があります。ここでは、子が自ら100%の株をもつ会社(同族会社)において、資金繰りに困ったため、その親が不動産などのモノではなく、資金を援助する場合を考えます。支援方法として、「貸付」、「出資」、「寄付」を想定し、それぞれの注意点を見ていきます。

貸付、出資、寄付による支援の概要と注意点

貸付による親からの支援とは?

親が現金を会社に貸し付ける場合を考えて見ましょう。この場合、親はその会社とは無関係だとします。

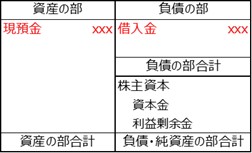

会社が金銭の「貸付」により支援を受けた場合は、会社の「借入金」になります。会社は、現預金という資産とともに借入金という債務を受け入れますので、借入をしたことにより会社の「利益」は増えません。借入をしただけでは法人の所得には関係ないため、法人税には影響しません。しかし、会社の規模から考えて高額の借入をしたのに、無利息というのはどうでしょうか?

これに対し、個人が自分の経営する同族会社に多額の金銭を、無利息、無期限などの好条件で貸し付けたことに対し、この無利息貸付は通常の経済活動としては不合理だとされた判例、「平和事件」の例があります。裁判所はこの貸付をした個人に対し、貸付金としての利息相当分の雑所得が生じたと認定しました。この例は、約3450億円にものぼる高額の貸付でしたが、貸付であれば税金は発生しないと考えるのは危険だといえます。

たとえ親子間であっても、契約書(この場合は、金銭消費貸借契約となります)により貸付を行い、必ず返済条件等を明確にします。その上で、会社の規模に比して多額の貸付を無利息や超低金利で実施する場合には、専門家に相談するなどの対策を講じたほうがよさそうです。難しいのは、どの程度の利息なら許されるのかという具体的な線引きが税法にはないところです。

出資による親からの支援とは?

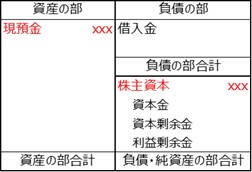

会社が金銭により新たな「出資」を受けた場合には、会社の資本金等の金額が増加します。この場合は、支援をする親側は新たに株主となります。株主が1人増えて2人となっても同族会社に変わりはありません。会社は、現預金とともに資本金等の金額が増加しただけなので、出資をしたことにより会社の「利益」は増えません。したがって、出資をしただけでは法人税には影響しません。法人税法22条第2項において、「資本等取引」については益金の額とされないからです。したがって、出資による支援の場合はたとえ高額であろうとも法人税の影響は考えなくてもよいでしょう。

しかし、この場合にも憂慮すべき点があります。親は、この出資による支援によって(支援額にもよりますが)この会社の大株主となるでしょう。親が相続の一環として支援した場合には、親が同族会社の株式を保有することになり、将来的に子である相続人の手続きが増えてしまいます。事業承継の逆のようなイメージともいえます。また、支援をする時点で、会社に債務超過が続いており、「出資」という名目の寄付行為だと事実認定されれば、次に説明する寄付と同様、法人税が課税されます。

事実認定とは、税務調査や裁判などにおいて、有効な事実や証拠に基づき決定や判決の基礎となる「事実」として認定することです。したがって、表向きには出資の事実があったとしても、事実認定により出資とは認められないケースも考えられます。そうなると法人税の課税は免れなくなります。

寄付による親からの支援とは?

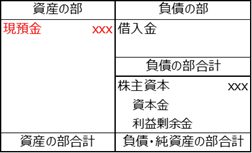

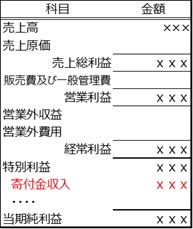

会社が金銭の「寄付」を受けた場合には、受贈益として法人税の課税対象となります。この場合、寄付をする親側には特に税金は発生しません。さらに、この場合は法人税だけでなく、子に対して贈与税が考えられます。なぜ、会社を支援したのにその経営者個人に贈与税が課税されるのでしょうか?それは同族会社だからです。

会社が受け入れた寄付金を受贈益として認識すると同時に、このお金は会社を自分一人の意思で動かせる子への「贈与」とみなされるわけです。実際には、親から子へ直接的に贈与したわけではないので、「みなし贈与」と呼ばれます。みなし贈与とは、法律上は贈与により取得したとはいえないが、実質的に贈与を受けたのと同じ経済的利益がある場合に、「贈与」とみなして課税されることをいいます。

相続税法9条は、「対価を支払わないで、又は著しく低い価額の対価で利益を受けた場合、当該利益を受けた者が、当該利益を受けた時における当該利益の価額に相当する金額について、当該利益を受けさせた者から贈与により取得したものとみなす」としています。

この例は同族会社であり、会社の株主=経営者となっていますので、会社への寄付=株主の持分増加となり、贈与とみなされるわけです。しかしながら、すべてが贈与とみなされるわけではなく、社会通念上、寄付の範囲を超えた場合ですので、この場合にも専門家に相談することをおすすめします。

法人への貸付、出資、寄付のまとめ

上記の3つのパターンについて子の会社の仕訳とともにまとめてみましょう。

| 支援方法 | 財務諸表への表示(支援直後の状態) | |

|---|---|---|

| 貸借対照表 | 損益計算書ほか注意点 | |

| 借入金 |  |

原則として損益計算書に影響はなし。 ※注意点:無利息、無期限などで資本金の規模に比して高額となる場合には、親(貸主)が所得課税されることがある。 |

| 出資* |  |

原則として損益計算書に影響はなし。 ※注意点:親(貸主)が株主となる。 また、出資の形をとった寄付金と事実認定されることも考えられる。 |

| 寄付金 |  |

会社は寄付金を益金として認識する。 同族会社の場合は、親(貸主)からの 贈与とみなされる。 |

「子自身」が困窮している場合と「子の会社」が困窮している場合では考え方が違うという点と「事実認定」により支援した資金の本来の効果が問われる点は押さえておきましょう。

しかしながら、子が日常生活に必要な費用までも不足している場合などには、生活費に充てるための金銭で通常必要と認められるものについては、贈与税はかかりません。そこまでになる前に、経営者としての自覚をもたなくてはなりませんが・・・。

まとめ

親が子の会社を金銭で支援する場合、どれも注意事項が多くあります。特に、寄付の場合は寄付金課税だけでは済まされない場合があるというのには要注意です。ここでは同族会社としましたが、株式会社では異なってきますし、金銭での支援ではなく、有価証券や不動産では課税関係も変わってきます。いずれにせよ、経営者は地道に資金繰り計画を立てて、資金のショートがないようにコントロールし続けなければなりません。

▼参考サイト

- https://www.chusho.meti.go.jp/koukai/chousa/tousan/index.htm

- https://www.tsr-net.co.jp/news/status/year/2020.html

- https://www.chusho.meti.go.jp/pamflet/hakusyo/2020/PDF/2020_pdf_mokujityuuGaiyou.pdf

- https://www.courts.go.jp/app/files/hanrei_jp/450/062450_hanrei.pdf

- https://elaws.e-gov.go.jp/document?lawid=340AC0000000034

- https://elaws.e-gov.go.jp/document?lawid=325AC0000000073

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4405.htm