会社の経理担当者の方が日々の会計処理を行っていくなかで「預り金」という勘定科目がたびたび出てくると思います。一言で「預かる」といってもその意味合いは様々です。

今回は「預り金」という勘定科目の定義とケース別にみた「預り金」の会計処理について解説します。

まずは知りたい「預り金」とは何か?

「預り金」という勘定科目のもつ意味

「預り金」とはその名の通り、現金などを会社が目的をもって「預かる」場合に使用する勘定科目です。

例)社員の旅行積立金10,000円を預かった。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 現金 | 10,000円 | 預り金 | 10,000円 |

例のような旅行積立金は従業員が社員旅行に行くために積み立てているものであり、会社はあくまで預かるだけです。したがって収入に計上してはいけません。

「預り金」は仕入債務ではありませんので「買掛金」「未払金」と混同しないよう、別勘定で処理することになります。

また、「預り金」と「前受金」「仮受金」の違いが理解しにくいかもしれません。

「前受金」は将来的に収入に計上すべきものを預かった場合に使用する勘定科目です。

「仮受金」は例えば、取引先が誤って振込をしてきた場合など、本来預かるべきものではないものを預からざるを得なかった場合に使用する勘定科目です。

目的をもって預かる「預り金」とは異なることがお分かりいただけるでしょう。

「預り金」は大きく分けて3種類

「預り金」は目的をもって預かる債務ですが、その目的は大きく3種類に区分できます。

- 社会保険関係の預かり

- 税金関係の預かり

- 貯蓄等その他の預かり

社会保険関係は会社が加入する「社会保険」や「労働保険」の保険料を納付する目的で預かるものです。また、税金関係は従業員が負担する「所得税」や「住民税」といった税金を会社が代理で徴収し納付する目的で預かるものです。

1、2以外にもある特定の目的で預かるものが3に該当します。

前段で述べた通り、1~3はあくまでも預かるだけですので最終的には預かり残高は0円にならなければいけません。預かった金額を正確に把握できるよう、預り金の台帳を作成するなど、残高管理には十分注意する必要があります。

「社会保険」の預り金について解説

会社が加入する社会保険や労働保険の従業員負担分

会社で常時従業員を5名以上雇用している場合、事業者には「社会保険の加入義務」が生じます。

社会保険の加入義務がある事業者のことを「適用事業所」と呼びます。

また、労働者を1名以上雇用していれば「労働保険の加入義務」も生じます。

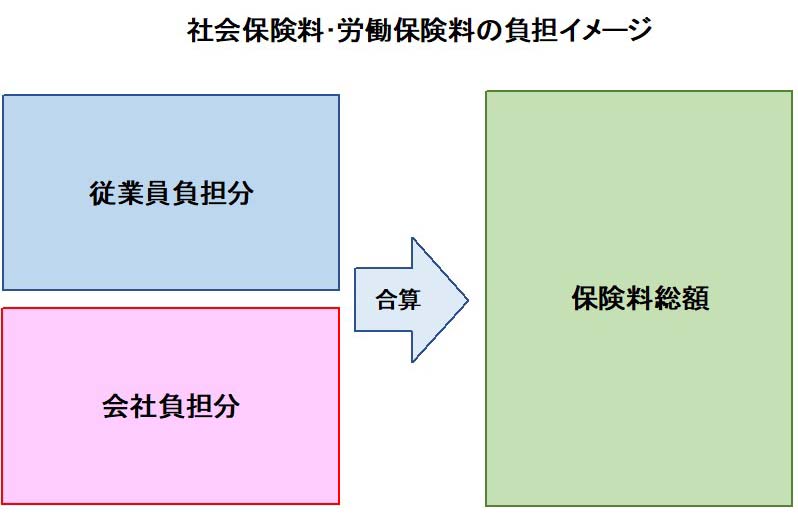

社会保険や労働保険に関する保険料は一部を除き「事業主」と「従業員」が一定割合で折半して負担することになります。

具体的には、従業員の給料から社会保険料や労働保険料の従業員負担分を徴収した後に、会社が負担する部分と合わせて保険料を納付するという流れになります。

「預り金」の具体的な会計処理

従業員の負担分を預かった際に発生するのが社会保険の「預り金」です。

例)給料日に従業員から社会保険料の負担分30,000円を預かった。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 給料 | 30,000円 | 預り金 | 30,000円 |

一旦預かった後に、会社負担分と合わせて社会保険料を納付します。

社会保険料は毎月末に納付することになります。

例)月末に社会保険料65,000円を支払った。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 預り金 | 30,000円 | 現金 | 65,000円 |

| 法定福利費 | 35,000円 |

労働保険については、1年分の保険料を会社が一旦全額負担した後、毎月の給料から従業員負担分を少しずつ徴収することになります。

例)7月10日に労働保険料の全期分200,000円を支払った。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 法定福利費 | 200,000円 | 現金 | 200,000円 |

その後、従業員負担分を給料から徴収します。

例)給料の支払日に雇用保険料の従業員負担分500円を徴収した。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 給料 | 500円 | 預り金 | 500円 |

| 預り金 | 500円 | 法定福利費 | 500円 |

このように、社会保険料や労働保険料という目的を持った「預り金」であることが理解いただけるでしょう。

「税金」の預り金について解説

会社が預かる各種の税金

従業員に対して支払う給料やボーナスは税法上「給与所得」に該当します。

税法の基本は「もうけが出たら税金を支払う」ですが、サラリーマンはこの給与所得でもうけを出して生活しているわけです。当然、税金の対象となります。

給与所得にかかってくる税金には2種類あります。

- 所得税(源泉所得税)

- 住民税(都道府県民税、市町村民税)

給料を支払う会社にはこの「所得税」や「住民税」を従業員から徴収し、国や県、市町村に納税をすることが義務づけられています。

これを所得税では「源泉徴収義務者」、住民税では「特別徴収義務者」と呼びます。

その他にも、会社には給料の源泉徴収の他に所得税を徴収し国に納税しなければならないケースがあります。

例えば、税理士に対する報酬を支払った場合です。

税理士や司法書士、社会保険労務士などの「報酬」を支払う場合も、会社は「報酬に対して10.21%の源泉徴収」をする義務が生じるのです。

例)顧問税理士に報酬として33,000円(消費税込)を支払った。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 税理士報酬 | 33,000円 | 現金 | 29,937円 |

| 預り金 | 3,063円 |

税理士報酬 33,000円(消費税込) → 消費税抜 30,000円 × 10.21% = 3,063円

税金の「預り金」を納付する方法

税金の預かりは先に紹介した社会保険料とは異なり「会社負担分」というのは発生しません。

したがって「給料の源泉所得税」「住民税」「報酬の源泉所得税」はいずれも預かった金額をそのまま納付することになります。

例)給料の支払日に源泉所得税5,000円と住民税3,000円を預かった。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 現金 | 8,000円 | 預り金 | 5,000円 | 源泉所得税 |

| 預り金 | 3,000円 | 住民税 |

一旦預かった税金にかかる「預り金」(源泉所得税)は最終的に国に対して納付することになります。

例)預かった源泉所得税と住民税を翌月10日に納付した。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 預り金 | 5,000円 | 現金 | 8,000円 | 源泉所得税 |

| 預り金 | 3,000円 | 住民税 |

「貯蓄他」の預り金について解説

会社が預かる「貯蓄他」の預り金

社会保険関係の預かりや税金関係の預かりの他にも、便宜上、会社が一旦預かりをするケースがあります。

- 従業員会の会費

- 財形貯蓄

- 旅行積立金

いずれも会社の収入となるものではありませんが、従業員に関することですから、会社を通して会計処理するケースが多くなります。

「預り金」と「収益」の違いに注意

しかし、上記のような預かり金のなかでも「会社の収益」としなければならないケースもあります。

例えば社内で忘年会を開催した時の会費を「一部従業員負担」として、後で給料から天引きした、といった場合です。

例)忘年会の費用100,000円を会社が一旦全額支払いした。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 福利厚生費 | 100,000円 | 現金 | 100,000円 |

例)忘年会の費用のうち従業員が負担する金額30,000円を給料から天引きした。

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 給料 | 30,000円 | 雑収入(又は福利厚生費) | 30,000円 |

例の場合、忘年会費の総額100,000円は会社が全額費用として計上しています。従業員負担分を従業員から預かったとしてもこれを「預り金」としてはいけません。

従業員負担分は「雑収入」(又は福利厚生費の戻し)として処理するのが正解です。

まとめ

「預り金」という勘定科目には、預かり方や支払方法が全く異なるものがどうしても混在しがちです。特に社会保険や税金などには支払期限がありますので、納付が遅れてしまえばペナルティが発生します。このようなミスを無くすためにも「預り金」の仕組みをしっかり理解した上で、目的別に残高を管理していく習慣をつけていきましょう。