令和5年10月から消費税の新しい制度として「インボイス制度」が始まります。

アナウンス当初はまだ先の話という印象でしたが、令和3年10月より登録手続きが開始されることになりました。今回は「インボイス制度」に対して個人事業主が準備しなければならないことを分かりやすく解説します。

消費税の「インボイス制度」の概要

消費税の「インボイス制度」とは何か?

「インボイス」を訳すと請求書や書類といった意味になります。

令和5年10月から消費税の「インボイス制度(適格請求書等保存方式)」が始まりますが、この制度が求めるインボイスは「適格な請求書」のことを指します。

従来の請求書の記載要件に、消費税増税に伴う新たな要件を追加した「適格請求書」を使って消費税の計算をしましょう、という趣旨です。

要件については後述しますが、この「適格請求書」を用意しないと消費税の計算が非常に不利になるというデメリットが生じます。

消費税の「免税事業者」と「課税事業者」の違い

「インボイス制度」を理解する前に、まずは消費税の納税義務について説明しましょう。

個人事業主における消費税の納税義務とは、「1月1日から12月31日までに得た収入のうち、課税売上高が1,000万円を超える場合に消費税を納税する義務がある」ということです。

ここでは課税売上高に該当する収入の代表的なものを列挙してみます。

- 商品やサービスの販売収入

- 事業者に対する家賃収入

- 家屋・車や備品など動産の売却収入

- 原稿料や報酬などの収入

これらの収入の合計額が1,000万円を超えていれば個人事業主であっても消費税を納めなければなりません。

消費税の納税義務がある者のことを「課税事業者」と呼びます。

消費税の納税額を計算する方法

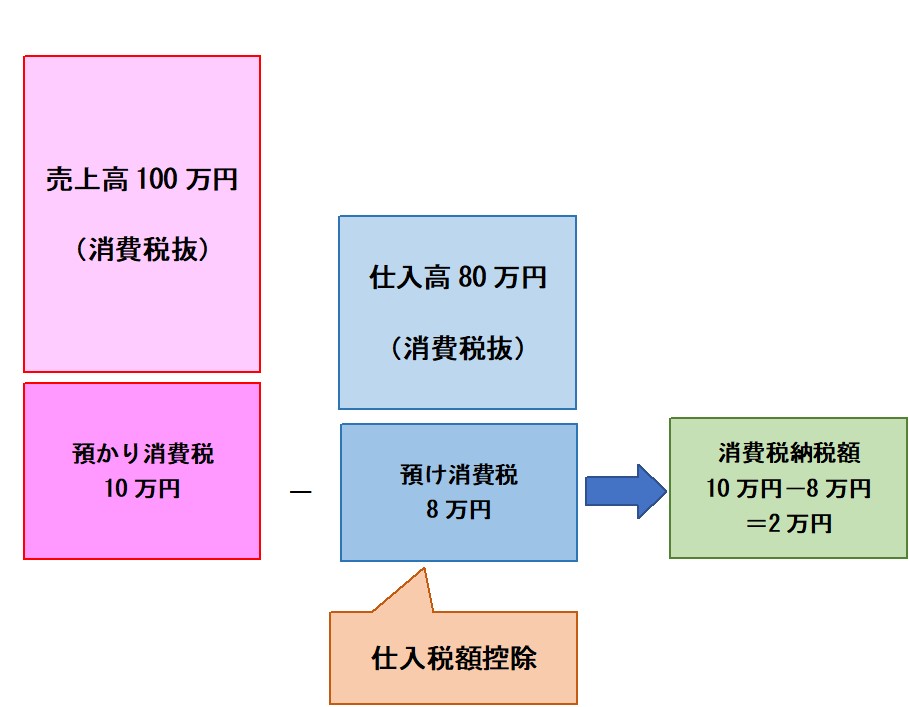

「課税事業者」が消費税の納税額を計算する方法は2通りあります。

1.一般的な方法(原則課税)

(仕入税額控除)

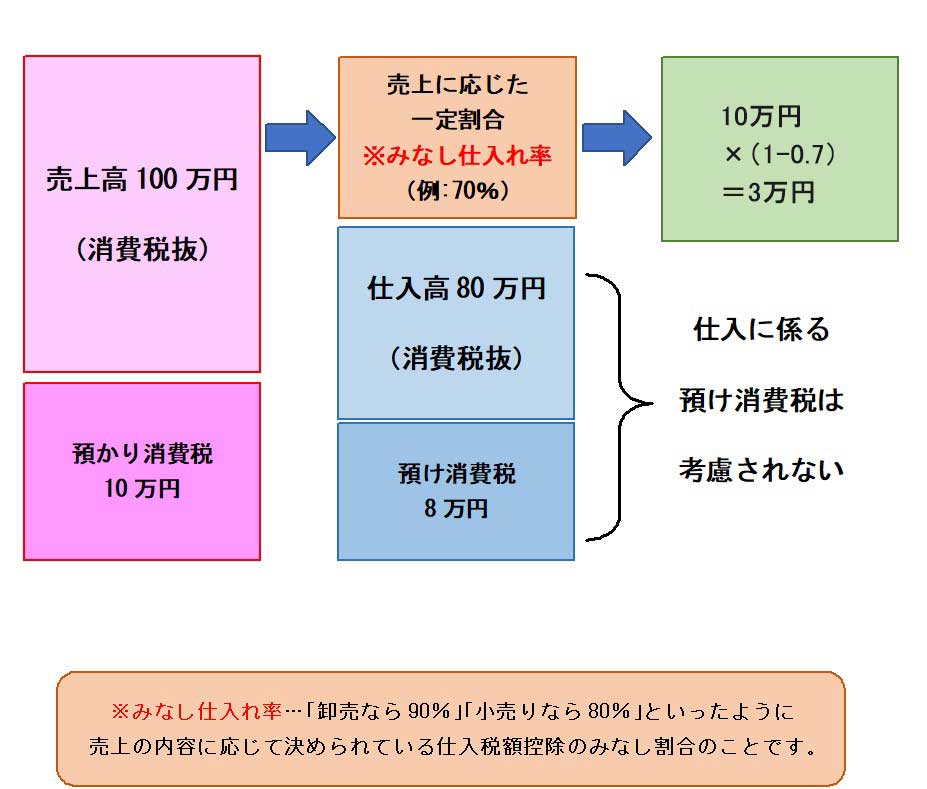

2.簡便的な方法(簡易課税)

課税事業者は、上記1、2のいずれか有利な方法を選択して消費税を計算できます。

ただし、2の方法を選択する場合には「簡易課税制度選択届出書」を所轄の税務署に提出しなければなりません。

「インボイス制度」と「仕入税額控除」の関係

「仕入税額控除」とは何か?

前段の消費税の計算方法のうち、「1.原則的な計算方法」のなかに「仕入税額控除」という言葉が登場しました。

「インボイス制度」導入で最も問題となるのがこの「仕入税額控除」です。

預かった消費税から預けた消費税を差し引いて差額を納税するのが原則です。

これが令和5年10月から「仕入税額控除」は「適格請求書」に基づいて計算しなければならないとされたのです。

「適格請求書」がなければ「仕入税額控除」ができません。

もし仮に「適格請求書」を1枚も揃えることができなければ、預かった消費税から引き算できる仕入税額控除はありません。

結果として消費税の納税額は増えることになります。

せっかく預けた消費税が全く控除できなくなる、といった重大なデメリットが生じる可能性があるわけです。

「適格請求書(インボイス)」という考え方

ご存じの通り、消費税率は10%になりましたが、食品や新聞については軽減税率である8%が適用されています。

2種類以上の税率が混在している状況で、一律10%を乗じる、という計算はできなくなりました。

請求書や領収書のなかで「10%の消費税額はいくら、8%の消費税額はいくら」というように区分して計算する必要があります。

そのためには、請求書や領収書のなかで10%と8%が明確に区分表記されていなけばなりません。

このような背景から「適格請求書」が要件に追加されることになりました。

「インボイス制度」に対応しなかった場合のデメリット

「仕入税額控除」を受けるためには「適格請求書」が必要です。

仕入税額控除を「受ける側」の立場からすれば、支払先に「適格請求書をください」と求めればいいだけです。

しかし、個人事業主自身も事業者ですから、逆に「適格請求書をください」と求められることもあります。

この問題は、個人事業主が取引している得意先の立場になって考えなければなりません。

得意先からしてみれば「適格請求書」は個人事業主のあなたから貰わなければなりません。

あなたが「適格請求書」を発行しなければ得意先は「仕入税額控除」を受けることができませんので消費税を過大に納めることになります。

結果として「適格請求書を貰えないのであれば他の業者に頼もう」という判断をする可能性が高くなるリスクが生じるわけです。

「インボイス制度」の登録はあくまで任意であって強制ではありません。登録してしまえば個人事業主には消費税の納税義務が生じます。

しかし「手続きが面倒だから」「消費税を納めたくないから」という安易な考えでは大事な得意先を失うことになりかねません。

免税事業者である個人事業主はいかに対応すべきか?

「インボイス制度」対応の判断基準とは?

放置すれば大事な得意先を失うリスクがあることは理解して頂けたかと思います。

では制度開始前の今、個人事業主がいかに対応すべきかについて解説します。「インボイス制度」に登録し、課税事業者となるかの判断をしなければなりません。

制度導入の大前提として、「消費税の課税事業者になる必要がある」ことは説明しました。したがって、すでに「課税事業者」である個人事業主は判断する必要はありません。

問題は、現在「免税事業者」である方です。

ポイントとしては、得意先の仕入税額控除を考えてみることです。

まずは得意先が「課税事業者」であるか「免税事業者」であるかを考えてみます。

結論から言えば、得意先に「一般的な計算方法(原則課税)の課税事業者」が1件でもあればインボイス制度に対応しなければなりません。

その得意先と取引がなくなるリスクを承知の上であれば対応は不要ですが、通常、得意先が減ることを気にしない経営者はいません。

したがって、売上高が1,000万円を超えるような得意先があれば課税事業者になる判断をすべきです。

例外としては以下のようなケースが考えられます。

- 得意先の全てが免税事業者(売上高1,000万円以下の事業者や一般消費者など)であることが確実である場合

- 一取引当たり3万円未満の自動販売機や券売機による収入しかない場合(そもそも請求書や領収書を発行する必要がないため)

- 農産物や海産物などの生鮮食料品等を卸売市場において販売する場合

例外となるのはごく稀なケースだけだと考えてよいでしょう。

「インボイス制度」に対応するための手続き

次に考えるのが「いつから対応するか?」です。

令和5年10月1日以降は、インボイス制度に登録していない事業者からの請求書については仕入税額控除を受けることができません。

得意先に対して毎月請求書を発行している場合には、令和5年10月1日に間に合うよう手続きしなければなりません。

少なくとも請求書を発行するタイミングで、インボイス制度に登録していなければならないということです。

スムーズに対応するためには、令和3年10月1日から令和5年3月31日の間に適格請求書発行事業者の登録を済ませましょう。

YouTubeでインボイス制度について解説中!

インボイス制度で影響を受ける業種・受けない業種は?

【仕事が減る?】今更聞けないインボイス制度!何が変わる?

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる!税金チャンネル」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる!税金チャンネル

まとめ

「インボイス制度」開始により、従来の請求業務が更に複雑化されることが予想されます。税率の明確な区分と適格請求書の作成を毎回しなければならないということですから、1人で全ての業務をこなしている個人事業主の方は特に大変です。早めの判断、早めの手続き、早めの準備できたるべき制度開始に備えましょう。

▼参照サイト

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6498.htm

- https://www.nta.go.jp/publication/pamph/shohi/aramashi/pdf/004.pdf

- https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_3.htm

- https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020009-098_03.pdf

- https://www.nta.go.jp/publication/pamph/shohi/aramashi/pdf/004.pdf