次世代の基幹インフラである「5G」は、通信速度の向上、複数同時接続などの特徴があり、ネット上であらゆるものが繋がれる時代に突入します。国が特定高度情報通信技術活用設備を導入する事業者に対して特別償却または税額控除を受けられる「5G導入促進税制」を新設しました。

この記事では「5G導入促進税制」の詳しい内容や注意点を解説します。

2020年度税制改正で新設された「5G導入促進税制」

5Gとは

5Gは、「5th Generation」の省略形で、従来の4Gに代わる「第5世代」の移動通信システムのことを指します。現行の4Gと大きく異なる5Gの特徴として、以下の3点が挙げられます。

- 高速かつ大容量の通信

- 低遅延通信

- 多数の機器間の同時接続

上記のような特徴を持つ5Gが普及すれば、同時通訳による多言語間の円滑なコミュニケーション、膨大なデータ処理に基づき走行する自動運転車、医療や建設現場での遠隔操作、VRやARの技術による没入感のあるライブ鑑賞やスポーツ観戦など、4Gでは実現できなかった先進的な技術が身近に実現されていくことが見込まれています。

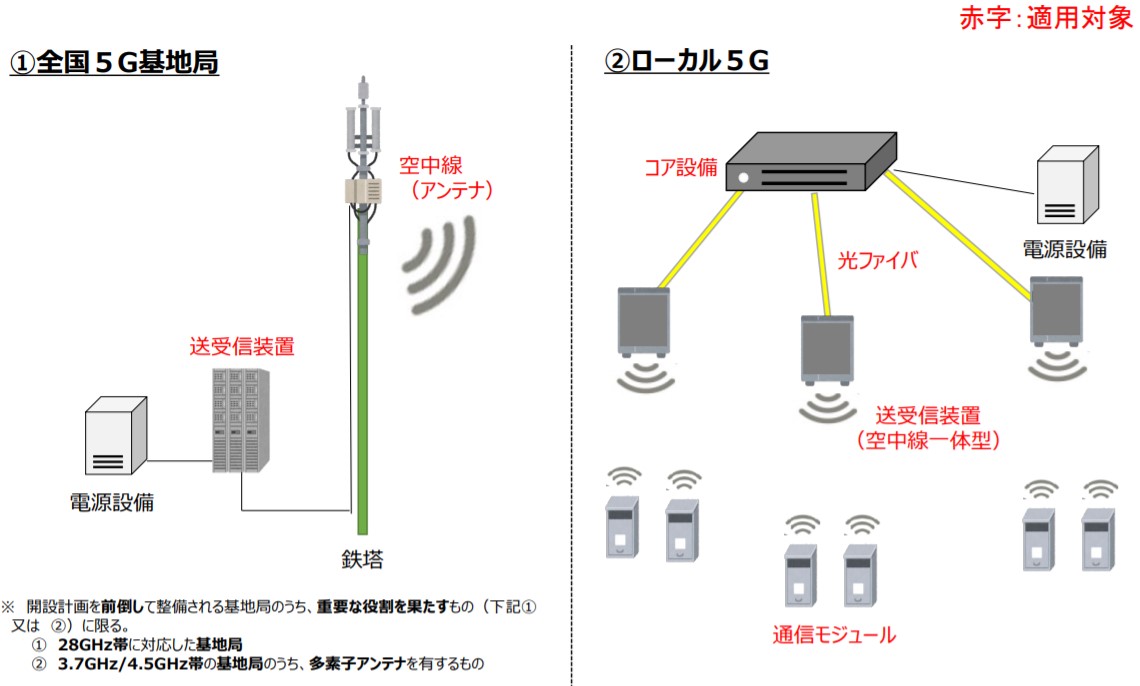

なお、5Gには、全国5Gとローカル5Gがあります。全国5Gは大手キャリアが全国的に展開するものであるのに対して、ローカル5Gは特定のエリアに限定した5Gです。外部から独立したローカル5Gでは、より安定度が高くセキュリティが確保されたネットワークを構築することができます。

5G導入促進税制制定の背景

日本政府も、基幹インフラとして様々な分野における社会課題解決、生産性の向上、国際競争力強化などの観点から、日本全国における5Gの速やかな整備を促進しようとしています。

そのため、5Gサービスの提供に必要となるICTインフラの全国展開や円滑な導入を支援するために、2020年度税制改正において、5G投資促進税制が導入されました。

5G導入促進税制の概要

適用される事業者

5G導入促進税制の適用対象法人は、「特定高度情報通信技術活用システムの開発供給及び導入の促進に関する法律」に基づく、認定導入事業者が対象になります。

認定導入事業者は、特定高度情報通信技術活用システム導入計画について主務大臣の認定を受け、当該計画のもと一定の基準に従って特定高度情報通信技術活用システムを導入する事業者をいいます。

また、認定導入事業者は、青色申告法人である必要があります。

適用される期間

5G導入促進税制の適用期間は、2020年8月31日から2022年3月31日までの間とされています。

認定導入事業者は、この指定期間内に、新品の認定特定高度情報通信技術活用設備を取得し、国内での事業の用に供する必要があります。

適用される資産

5G導入促進税制の対象となる認定特定高度情報通信技術活用設備(5G設備)は、認定導入計画に記載された機械装置、器具備品、建物附属設備、構築物が対象になります。新品が対象であるため、中古取得は対象外になります。

そしてこれらの資産は、次に掲げる要件を満たすことについて主務大臣の確認を受ける必要があります。

- 認定導入計画に従って実施される特定高度情報通信技術活用システムの導入の用に供するために取得したものであること。

- 特定高度情報通信技術活用システムを構成する上で重要な役割を果たすものとして次に掲げるものに該当するものであること。

- ①6GHz超4.1GHz以下又は4.5GHz超4.6GHz以下の周波数の電波を使用する無線設備(多素子アンテナを用いて無線通信を行うために用いられるものに限る。)

- ②27GHz超2GHz以下又は29.1GHz超29.5GHz以下の周波数の電波を使用する無線設備

- ③ローカル5Gシステムの無線設備(陸上移動局の無線設備にあっては、通信モジュールに限る。)

- ④陸上移動局の無線設備以外の無線設備の附属設備として、専ら上記③に掲げる無線設備を用いて行う無線通信の業務の用に供され、かつ、その無線設備と一体として運用される交換設備及び当該無線設備と当該交換設備との間の通信を行うために用いられる伝送路設備(光ファイバを用いたものに限る。)

以下は、総務省が打ち出している税制優遇の対象設備のイメージ図になります。送受信装置や、その周辺の主要な機器が対象になります。

特別償却と税額控除

認定導入事業者は、認定特定高度情報通信技術活用設備を事業の用に供した事業年度において、以下のいずれかの税制措置を選択して適用することができます。

- 取得価額の30%相当額の特別償却

- 取得価額の合計額の15%相当額の税額控除(当期の法人税額の20%相当額を限度とする)

税額控除は、納付すべき税額から一定の金額を控除できる制度です。それに対して特別償却は、税法で認められている通常の償却額に加えて、取得価額に一定割合を乗じて計算した金額を上乗せして償却できる制度です。

5G導入促進税制を活用する際の注意点

税額控除が適用できない条件

税額控除の規定は、中小企業者または農業協同組合等以外の法人の各事業年度において、次の1、2の要件のいずれにも該当しない場合(ただし、その事業年度の所得金額が前事業年度の所得金額以下である場合を除く)には、適用できません。

- 継続雇用者給与等支給額が継続雇用者比較給与等支給額よりも多い場合

- 国内設備投資額が当期償却費総額の30%よりも多い場合

1つの資産で特別償却と税額控除の併用はできない

5G導入促進税制の特別償却と税額控除は、どちらかを選択適用することができます。したがって、ある設備については特別償却、別の設備については税額控除など、資産ごとに使い分けることは可能です。他方で、同一の資産に対して特別償却と税額控除の重複適用はできません。

対象資産は他の制度の特別償却等との併用は不可能

5G導入促進税制の特別償却または税額控除の適用を受ける資産については、租税特別措置法上の圧縮記帳やその他の制度のもとでの特別償却や税額控除と重複適用することはできません。

特別償却準備金の損金算入が可能

特別償却の適用に代えて、以下のいずれかを適用することも可能です。

- 特別償却限度額以下の金額を損金経理により特別償却準備金として積み立てる

- その事業年度の決算確定日までに剰余金の処分により特別償却準備金として積み立てることにより、損金の額に算入する

以上の適用を受けるには、特別償却準備金として積み立てた金額の損金算入について確定申告書等に記載するとともに、積立額の計算の明細書を添付する必要があります。

まとめ

政府も5Gインフラの早期導入を期待しており、5Gの送受信設備などへの投資に対して、特別償却・税額控除の優遇措置を付与することとしています。特にローカル5Gには通信分野の中小企業の参入も期待されており、そのような企業にとっては、初期投資に対して税制優遇を受けられる本制度の活用が重要になります。