個人事業主となる開業医は、「事業所得」を得ることになります。医業における確定申告は、一般的な事業所得の確定申告と異なる部分もありますが、基本的な考えに大きな違いはありません。

この記事では、小さな医院を始めようとされる医師の方への節税対策として税金の基礎知識をご紹介します。

個人事業主が必要な税金の基礎知識とは

所得税や住民税の基本的なしくみ

節税は、やはり「基本を知る」ことからです。まずは、個人事業主が支払う税金の基本ともなるべき、所得税と住民税について、おさらいをしておきましょう。

税金の計算方法には、納税者が自分で納付税額を計算して納税する「申告納税方式」と、国や地方公共団体が納付税額を計算する「賦課課税方式」があります。

所得税は申告納税方式、住民税や事業税は賦課課税方式となっています。

そして、税金の徴収においては、所得の発生した年に課税が行われる「現年所得課税」と、前年の所得を基準として課税が行われる「前年所得課税」があります。

所得税は現年所得課税であり、住民税は前年所得課税となっています。

また、課税所得に税率を乗じて税額を求めますが、所得税の場合、課税所得が一定の額を超えた場合、その超えた部分の金額に対しては高い税率を適用する「超過累進税率」と呼ばれる税率を用います。

一方、住民税は、「均等割」と「所得割」に分かれ、均等割は全ての人が同額、所得割は一律10%となっています。

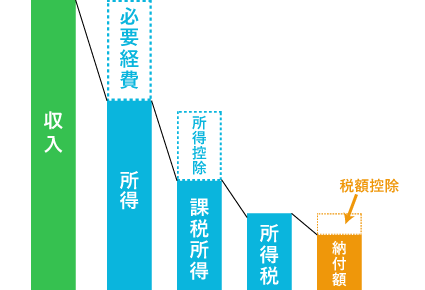

【所得税の計算イメージ】

上の図のように、所得税の計算は収入から必要経費を差し引き、さらに各納税者の個人的事情を加味した「所得控除」を差し引きます。主な所得控除には、基礎控除、扶養控除、配偶者控除、社会保険控除などがあります。

計算した所得税からさらに、住宅ローン控除などの税額控除を差し引き、復興特別所得税(所得税額の2.1%)を加えたものが納付する所得税となります。

なお、住民税においても所得税と似たようなの所得控除や税額控除があります。

したがって、節税の観点から見ると、いかに上図の水色部分(必要経費、所得控除、税額控除)をしっかり認識するかということになります。

青色申告者と白色申告者

個人事業主の場合、所得税の確定申告の方式に青色申告と白色申告とがあります。

青色申告制度は、決められた方式の記帳を実施し、正しく申告をする人について、所得の計算などについて有利な取扱いが受けられる制度をいいます。青色申告の特典としては、次のものがあります。

| 青色申告制度の主な特典 | 概要 | |

|---|---|---|

| 1 | 青色申告特別控除 | 複式簿記等で記帳、期限内に電子申告などの要件を満たすと最高65万円の控除ができる |

| 2 | 青色事業専従者給与 | 一定の親族に対する給与は、事前届等の要件を満たすと必要経費に算入できる |

| 3 | 純損失の繰越しと繰戻し | 損失額を翌年以後3年間繰り越すことや損失を生じた前年に繰り戻して、前年分の税還付が可能 |

したがって、青色申告での確定申告が節税対策には有効です。

医業又は歯科医業の税金計算における特徴について

社会保険診療報酬の特例とは?

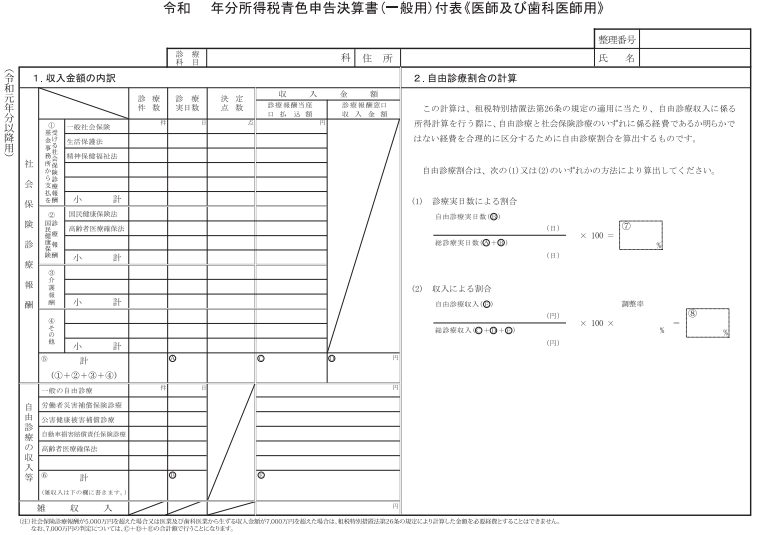

医業または歯科医業を営む医師又は歯科医師には、「医師等の社会保険診療報酬に係る必要経費の特例」制度の適用が考えられます。(租税特別措置法第26条)

原則的な必要経費を計上する方法と比較して、所得が低く抑えられる方法を選択すると節税になります。

この特例の概要は以下のとおりです。

- 年間の社会保険診療報酬の金額が5,000万円以下

- その個人が営む医業等の総収入の合計額が7,000万円以下

特典

実際に要した費用の額に代えて、次の区分に応じる率を乗じた金額の合計額を必要経費に算入できる。

| 社会保険診療報酬の額 | 必要経費算入額 |

|---|---|

| 2,500万円以下の金額 | 72% |

| 2,500万円超3,000万円以下の金額 | 70% |

| 3,000万円超4,000万円以下の金額 | 62% |

| 4,000万円超5,000万円以下の金額 | 57% |

当特例制度の適用にあたっては、次の点に注意が必要です。

- この規定を受ける社保診療分の所得については、青色申告特別控除は使えません。

- 確定申告書B第二表の「特例適用条文等」に「措法26条」と記載すること。

- 青色申告決算書の付表を添付すること。(下図参照)

なお、白色申告の方については、別書式の収支内訳書付表(医師及び歯科医師用)を添付します。

医業又は歯科医業における事業税などの考え方

主たる税金として所得税の例を見てきましたが、それ以外の税金についても見てみましょう。

【個人事業税】

個人事業税とは、個人事業に対し事業所などがある都道府県が課す地方税で、行政サービス(道路、学校、警察、防災、保健所など)に対しての応益負担とされるものです。

医業等においては自由診療分や雑収入に係る所得に対して課税されます。

したがって、社会保険診療報酬に係る所得は事業税は非課税とされているため、社会保険診療が多いほど事業税の節税につながります。

【消費税】

健康保険法や国民健康保険法などによる医療、労災保険の対象となる医療などについては消費税は非課税とされています。したがって、社会保険診療などが多いほど消費税の節税につながります。

医業又は歯科医業における必要経費の考え方

開業時の初期投資の考え方

開業にあたり、どんな分野をどこまで診療するのかによって変わってきます。

診療に必要な医療設備などは、それら設備投資の計上方法によってそれぞれ節税方法があります。

【設備投資の計上方法比較】

・取得価額500万円以上、特別償却12%の追加が可能

リース料を必要経費として算入できるメリットはあるが、全体として支払いは割高になる。

さらに、開業までの費用である「開業費」について考えてみましょう。

国税庁の質疑応答事例に、次のような内容があります。

数年後、この資産を確定申告において必要経費とすることはできますか?

国税庁の回答は、任意償却ができる繰延資産については、「いつでも償却費になる」と必要経費になることを認めています。

これは、開業のための費用を費用化せず、一旦、資産に計上して、翌年以降に償却費として取り崩す方法です。

>開業費として資産計上するものとしては、開業準備のために支出した打合せ費用、広告宣伝費、人材募集費用、開業までの給料賃金などがあります。償却は5年間の均等償却でなくても問題ありません。

したがって、開業当初の費用を開業費に計上することは、将来の節税のためになると言えます。

家事費と家事関連費

医業に限らず、個人事業主においては家事関連費の取扱いは、節税につながります。

家事関連費とは「個人用と事業用の両方で利用する費用」をいいますが、小規模なスタートとなる場合には、携帯電話、インターネット費用、家賃等で事業と家事で共用する費用も少なくありません。

家事関連費は、個々の費用について使用面積や使用量、利用日数、利用時間など「家事」と「事業」を合理的にな按分計算に基づき、事業部分のみを必要経費として計上します。

所得税法45条や所得税法施行令96条には、業務の遂行上必要であり、かつ、区分可能な部分を必要経費に算入できるとされていますが、具体的な計算例は示されていませんでした。

家事関連費の按分計算の参考として、国税庁の在宅勤務FAQにある「簡便的な計算方法」を用いることが可能ですので、ご紹介します。

例えば、インターネットの通信費の按分方法として、次のような算式が挙げられています。

単なる日数按分ではなく、最後に1/2乗じているのは、一日(24時間)のうち平均睡眠時間として8時間を除いた16時間を家事と事業で按分するためです。

まとめ

特例を除き、医業や歯科医業においても、一般的な事業所得の節税対策と同様となる部分は多いものです。

所得控除や税額控除を活用するのはもちろんですが、必要経費についてのルールを理解した上で設備投資をしたり、例え小さな費用であっても按分計算をしたりして、コツコツと積上げることをおすすめします。