厚生労働省は、2021年12月、会社員らが起業しやすい環境整備のため、新たな方針を打ち出しました。会社員の副業や会社員からの起業が支援される中、どのようなしくみなのでしょうか?

また、そもそも失業手当とはどのような手続きを経て受給でき、不正受給に対してどのような処分がなされるのかも解説します。

会社員が起業に失敗しても失業手当が受給できる!?

失業手当における新たな方針とは?

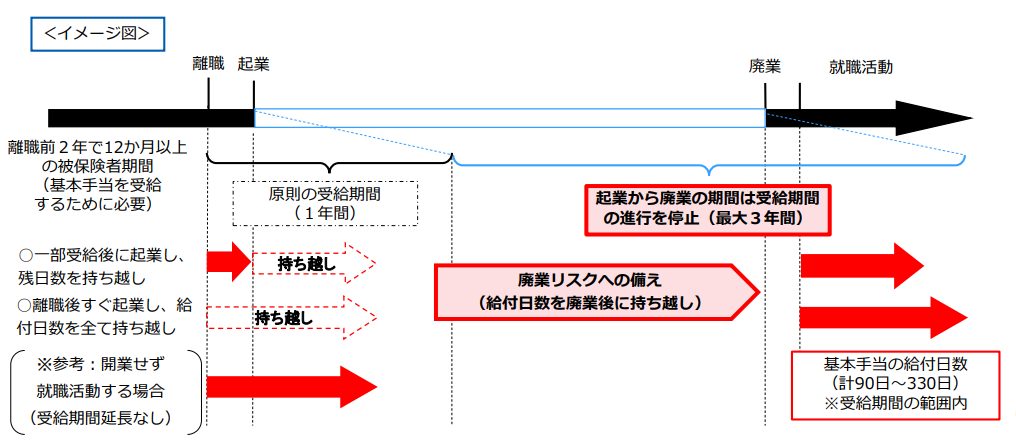

厚生労働省は、失業手当の受給資格者が起業する場合、「やむを得ず廃業に至っても」一定の場合には、受給可能期間を4年までとすることができるとする方針を示しました。

失業手当の受給資格を取得した後、求職活動を行わずに、または求職活動を中止して起業し、その後やむを得ず廃業に至って改めて求職活動に入る場合にも、最大4年間まで所定給付日数の範囲で失業手当を受給できるよう受給期間の特例を設ける方針 が提示されました。

世代にかかわらずコロナ禍において、種々の理由により退職を余儀なくされることはあります。

その後、再就職先を探すことになりますが、起業することを前提とした退職、求職活動をする中での起業の決断という選択肢も考えられます。新たな方針は、不安な時期の心の支えにもなるでしょう。

まずは、現勤務先において雇用保険 に入っていることを再確認しておきましょう。

そもそも失業手当とは、「仕事を探している人」に給付されるものです。

起業を目指すも廃業した後の求職活動も含めて支援しようという救済策は、起業を検討する会社員には朗報となります。

失業手当の受給期間延長により、起業し3年経ってからでも、ある程度保障が得られるとなると起業を目指す人が増えることも予想されます。

起業志望者支援のイメージとは?

この方針の主旨は、就業形態の多様化を考慮し、失業手当の受給資格者が事業を開始し、廃業後の求職活動を支えるためのものです。

従来、事業開始前に失業手当の受給資格のある者においては、所定給付日数が残っている場合には、廃業届を提出することにより、残りの期間について失業手当支給の可能性はありましたが、受給期間の停止はなされませんでした。

今回の方針は、具体的にみると妊娠、出産などにより求職活動ができない者に設けられている「受給期間延長」のしくみをならったものとなります。

起業から廃業までの期間については、受給期間の進行が最大3年間停止されるため、この期間に事業について継続か否かを決断する期間ともなります。

なお、これらの方針やイメージ図については執筆時点のものです。

雇用保険のしくみと留意点

失業手当の支給対象者とは?

そもそも失業手当とは、公的保険制度の一つであり、正式名称は「雇用保険」です。

雇用保険の加入者は、失業や退職にあたって一定の要件を満たすと一定期間、失業手当が受け取れます。失業手当は、失業中の生活を支援し、再就職するための支援金といった位置づけです。

雇用保険には、一般被保険者を対象とする「基本手当」、高年齢被保険者を対象とする「高年齢求職者給付金」、短期雇用の被保険者等を対象とする「特例一時金」などがあります。

多くのケースでは、「基本手当」を一般に、失業手当、失業保険と呼んでいます。

ここで、代表的な基本手当の受給について説明しておきましょう。

【受給要件】

- 原則として、退職日以前2年間に、雇用保険の被保険者期間が通算12か月以上あること。

- 就職しようという意思があり、いつでも就職できる能力があるものの就職ができないという「失業の状態」であること。

【支給額など】

1日当たりの支給額は「基本手当日額」と呼ばれます。原則として退職日直前の6か月の賃金(賞与等は除く)の合計を180で割った金額の50~80%ぐらいとなっています。

<賃金日額>

| 30歳未満 | 6,760円 |

|---|---|

| 30歳以上45歳未満 | 7,510円 |

| 45歳以上60歳未満 | 8,265円 |

| 60歳以上65歳未満 | 7,096円 |

【受給可能期間】

退職日の年齢や、雇用保険の期間、離職の理由などによって決定され、90日~360日の間で決定されます。

なお、ハローワークの資料によりますと、退職後「自営を開始、又は自営準備に専念する 」人については、原則として失業手当給付の対象となっていません。

自営や自営の準備について申告がない 受給には厳しい処分があります。

あくまでも、退職後、失業手当の受給資格を取得し、その後求職活動を中止して起業し、その後廃業に至って改めて求職活動をするというケースが今回の特例の対象となりますので、よく確認しましょう。

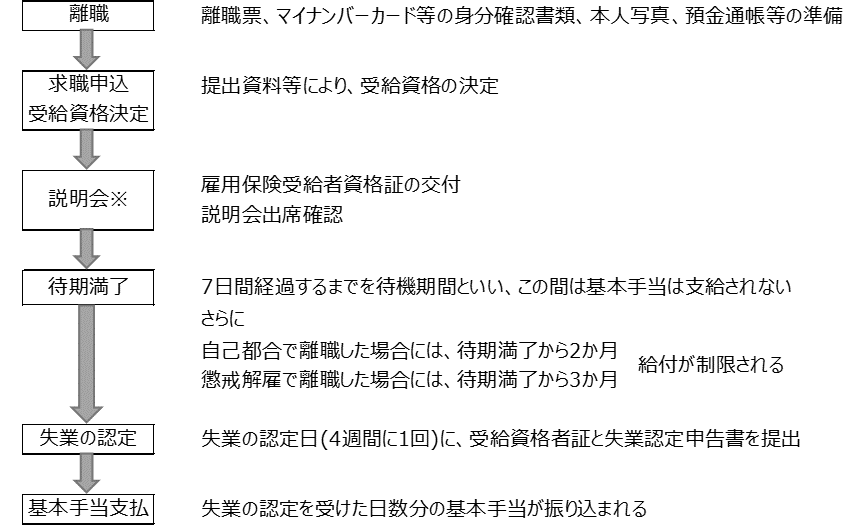

失業手当の給付を受けるための手続きとは?

失業手当を受け取るまでの流れは概ね次のようになっています。

厚生労働省 基本手当を受給されるみなさまへ(令和2年3月19日~)

失業手当の税金や不正受給について

失業手当は非課税?

失業手当の受給後、再就職に成功して給与収入が得られた場合、年末調整等で税金の精算をすることになります。

さて、このとき失業手当として得た収入は、確定申告する必要があるのでしょうか?

雇用保険法第12条 (公課の禁止)では、

「租税その他の公課は、失業等給付として支給を受けた金銭を標準として課することができない。」

とされています。

したがって、失業手当には課税されず、確定申告は必要ありません。

もちろん、住民税や国民健康保険料(税)についても課税の対象となりません。

さらに、求職中においては、社会保険料(国民健康保険 、国民年金保険 )の軽減や減免が可能な場合があります。

失業手当は、課税の対象とはなりませんが、別の理由により失業手当の受給中に、確定申告をしたほうがよい場合がありますので2例を紹介します。

【年の中途で退職し、年末調整を受けていない場合】

年の中途で退職し、年内に再就職しなかった場合は、年末調整ができず、所得税が納め過ぎになる場合があります。

このような場合には、退職時に受け取った源泉徴収票をもとに確定申告しましょう。

【退職時に、「退職所得の受給に関する申告書」の提出がなかった場合】

退職金を受け取った場合は、給与所得ではなく、退職所得となり計算方法が異なります。

<退職所得の計算方法(退職所得控除額が大きいため、税負担を軽減できる)>

|

退職所得の金額=(退職金の額(源泉前の額) - 退職所得控除額) × 1/2

|

この申告書は、退職金を受け取る際に退職者が支払者に対して提出することで、正しい退職所得及び所得税額が計算され、源泉徴収されるものです。

この申告書がないと、退職金に20.42% の所得税(復興税を含む)が源泉徴収され、住民税については、延滞金を徴収されることがあります 。

しかし、確定申告をすることにより所得税等の精算することができます。

失業手当の不正受給について

失業手当については、求職中を装って受給したり、受けようとした場合には「不正受給」として厳しい処分が行われます。

下記に手当の不正受給 の例を示しておきます。不正があった場合は厳しい処分となります。

不正受給の疑いがある場合には調査が行われ、ハローワークから本人だけでなく、就職先の事業主への確認等も行われることがあります。

【ないものをあるかのように偽った申告】

- 実際には行っていない求職活動を、「失業認定申告書」に記すなど偽りの申告を行う。

- 定年後、積極的に就職しようとする気持ちがなく、しばらく失業給付を受け、その直後に年金を受給しようと考えている者が、「失業認定申告書」により偽りの申告を行う。

【あるものをなかったように偽った申告】

- 就職や就労にもかかわらず、「失業認定申告書」にその事実を記さない。

- 自営や請負により事業を始めているにもかかわらず、「失業認定申告書」にその事実を記さない。

- 内職や手伝いの事実を「失業認定申告書」に記さない。

- 会社の役員に就任しているにもかかわらず、「失業認定申告書」に記さない。

【処分の内容 】

- 不正の行為のあった日以降のすべての給付が停止となる。

- 不正に受給した金額全額の返還命令が下る。

- 不正の行為により受けた額の最大2倍の納付命令がある。

- 返還や納付をしないときは、財産差押えなどの強制処分執行がなされる。

- 悪質な場合は、刑事事件として告発される。

まとめ

新たな制度を悪用して、廃業届を出したものの、実際は事業を継続していたというようなケースは「廃業サギ」とも言えます。不正受給の対象として処分に値する行為となります。

失業手当の受給にあたっては、正しい申告により、正しく受給して気持ちの良い再スタートを切りたいものです。