為替の円安が進む中、9月22日、24年ぶりに“ドル売り・円買い”の「為替介入」が行われ、大きなニュースになりました。政府・日銀は、その後も介入の実行を公表しないいわゆる「覆面介入」を繰り返し、円を「買い支えて」いる、との見方が強くなっています。為替介入とはどういうもので、私たちの暮らしを直撃している円安を、本当に止めることができるのでしょうか? 背景や今後の見通しも含めて解説します。

YouTubeで「為替介入」について解説中!

円安・ドル高 24年ぶりの為替介入とは?なぜ今注目?【3分かんたん確定申告・税金チャンネル】

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

介入の背景となった急速な円安

ついに1ドル=150円を突破

ここ1年の「米ドル/円相場」の状況を、簡単に振り返っておきましょう。

2022年2月まで1ドル=110円代半ばで推移していた相場は、3月頭ごろからドルが急に上昇を始めて、3月22日には同120円、4月28日には同130円のラインを、いずれも終値で突破しました。ここからは、乱高下を繰り返しながらも、ドルが右肩上がりの基調を維持して、9月頭に同140円を突破、10月20日には、ついに150円14銭まで上昇しました。翌21日には、一時同151円94銭という32年ぶりの高値をつけています。

円の側からみれば、115円出せば1ドルと交換できたものが、半年あまりで150円必要になるまで価値が下がった(円安が進行した)ことを意味します。

国民生活を直撃する円安

円安は、悪いことばかりではありません。実際、アベノミクスでも「円安誘導」の政策が実行されてきました。日本経済を支える輸出産業にとっては、そのほうが有利だからです。

しかし、為替レートの影響は裏腹で、輸入にとっては、逆にコストアップ要因となります。今年に入って、多くの食品や電気・ガス・ガソリンなどの価格が高騰し、家計を直撃しています。全てが円安のせいとはいえないにしても、想定外の急速で行き過ぎた為替変動が、食糧やエネルギーの多くを輸入に依存する日本にとって負の影響を与えているのは事実。このままでは、さらに日本国内の物価を押し上げることになるでしょう。

わずか半年ほどで、3割も円安に振れる状況を見過ごすことはできない。それが、今回久々に実行された為替介入の動機です(詳しくは、後で述べます)。

為替介入とは何か?

そもそも、為替介入とはどういうものなのでしょうか? 日本銀行ホームページの「日本銀行における外国為替市場介入事務の概要」(以下「概要」)などを基に説明します。

値上がりさせたい通貨を買う

為替介入(外国為替平衡操作)とは、外国為替相場の急激な変動を抑え、その安定化を図ることを目的に、通貨当局(財務省と日本銀行)が通貨の売買を行うことをいいます。

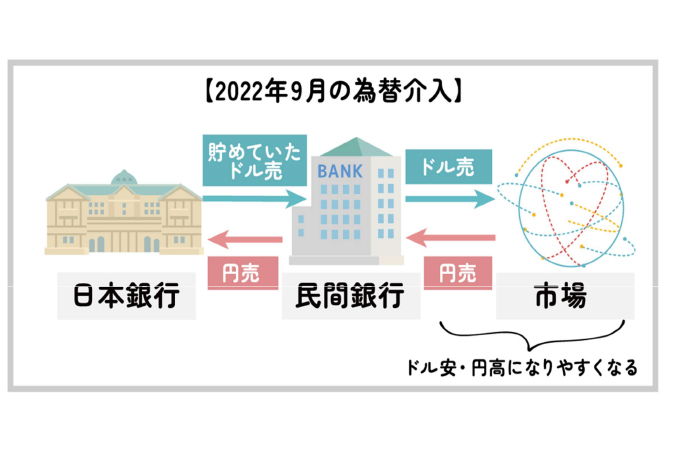

例えば、今回のように「円安・ドル高」の状況を何とかしようという場合には、日本が持っているドルを売り、円を買います。すると、為替市場では、「ドルの供給量が増えて、円の供給量が減る」→「ドルが値下がりし、円が値上がりする」という結果が期待できます。実際には、それに「日本の通貨当局が介入した」という心理的効果も加味させて、相場の鎮静化を狙うわけです。

もし、「円高・ドル安」に対応しようとするならば、逆に“ドル買い・円売り”の介入を行います。実際、2011年11月には、東日本大震災後の急速な円高に対処するために、この形の為替介入が実行されました。

財務大臣が決定し、日銀が実行

この為替介入は、わが国では、「財務大臣が円相場の安定を実現するために用いる手段」として位置付けられています。

実務を担うのは、日本銀行です。日本銀行は、財務大臣の代理人として、その指示に基づいて、介入を実施します。介入に必要な資金(今回の場合はドル)は、全て財務省所管の「外国為替資金特別会計」(外為特会)から拠出されます。

日常的な情報収集が行われている

為替介入は、売買金額もさることながら、タイミングも大事です。時機を間違えると、国の資産の無駄遣いになりかねません。財務大臣の判断材料となる市場に関する情報が、非常に重要な意味を持つわけです。この点について、「概要」では次のように説明されています。

「日本銀行の金融市場局為替課は、為替ディーラーなどの市場参加者や、日本銀行の海外事務所および海外の中央銀行と緊密にコンタクトをとる一方、内外の情報提供サービス会社の情報も利用することによって、為替相場動向を注意深く把握・分析しています。さらに、海外における債券・株式市場の動向、商品市況等についての情報収集・調査も行っており、為替相場を軸にした多面的なモニタリング体制を敷いています。」

このようにして集められた情報は、毎日、財務省の為替介入担当部署である国際局為替市場課に報告されているそうです。

介入の効果はどのくらいある?

一時的に「円高」にはなった

さて、ではすでに行われた今回の為替介入はどのくらいの規模で行われ、どれくらいの効果があったのでしょうか?

9月22日の政府が公表した為替介入では、およそ2兆8,000億円程度の資金(ドル)が市場に投入されたものとみられています。その結果、介入前に1ドル=145円台だった相場は、同140円台まで一気に5円以上「是正」されました。ですから、介入の効果は「確かにあった」といえます。

ただし、相場は数日で元の水準に戻り、さらに円安傾向となりました。結果的には相場のトレンド自体を変えるまでには至りませんでした。

「覆面介入」とは?

しかし、政府はその後も「市場を通じて、投機筋と激しく対峙」(鈴木俊一財務大臣)する姿勢を崩していません。

10月21日に、円が1ドル=152円近くまで急落した直後には、今度は覆面介入を実施し、同144円台半ばまで7円以上戻すことに成功。週明けの24日には、円は再び同150円に迫る動きを見せたのですが、わずか10分ほどで4円以上値上がりしました。これも覆面介入の結果だとみられています。なお、21日には5兆5,000億円、24日には1兆円前後の規模の介入が実施された、という民間シンクタンクの観測も出ています。

「覆面介入」とは、その名の通り、通貨当局があえて介入の事実を公表せずに、市場で売買を行うことです。投機筋に、「いつ不意打ちにあって損するかわからない」という“疑心暗鬼”を植えつけて、過剰な「円売り」の頭を抑えよう、という意図があります。

「協調介入」の可能性は?

とはいえ、市場に投入できる金額には限界があり、事実ここまでは、相場は介入後にすぐに元の円安水準に戻る動きを繰り返しています。残念ながら、日本単独の介入では、効果は限定的とみなくてはなりません。

実は、介入後に一時的にせよ一気に円高が進行した背景には、市場が「国際協調介入」の可能性を意識したから、という見方があります。協調介入とは、複数の国や地域が協力体制を築いて、同時に為替介入を行うことをいいます。

最も有名なのは、1985年の「プラザ合意」です。当時、先進国の中でドルが独歩高となり、アメリカが膨大な貿易収支の赤字を発生させるという「貿易不均衡問題」が起こっていました。アメリカ国内では、自動車などの輸出産業が大きな痛手を受け、保護主義の台頭も深刻化しました。この問題を解消するために、当時のG5(日、米、独、英、仏の先進5ヵ国蔵相・中央銀行総裁会議)が、各国による「ドル売り」の協調介入を決めたもので、これにより「ドル/円レート」に関していえば、1ドル=240円台から85年末には同200円まで、一気に円高が進みました。

では、今回、日米などによる協調介入はありえるのでしょうか? アメリカにとっても、「行き過ぎたドル高」は問題です。市場が極端に無秩序になったりすれば、その可能性なしとはいえないでしょう。ただ、少なくとも今のところは、協調介入による「ドル高是正」の動きが表面化しそうだ、といったニュースは聞かれません。

今後はどうなる?

急速な円安の背景にあるもの

この間の異常な円安の最大の要因は、日米の金利差にあります。新型コロナの感染拡大が落ち着いて以降、アメリカでは急速に景気が回復し、同時に急激なインフレが発生しました。このため、景気の過熱を防ぐ目的で、数次にわたる金利引き上げが実施されたのです。

ちなみに、アメリカ以外の多くの国でも、金融政策は「緩和」から「引き締め」に転じています。ところが、消費が低迷したままの日本では、引き続き金融緩和政策いわゆる「ゼロ金利政策」を維持するほかなく、両者の金利差がどんどん拡大する結果になりました。

マネーは、金利が低い方から高い方に流れます。通貨への投資という点では、高金利の通貨で運用した方が、低金利で運用するより高い利益が見込めるからにほかなりません。こうして、ドルが買われ、円が売られる状況が必然的に生まれているわけです。

対症療法には限界も

こうした背景を見れば、資金の限られた為替介入は、あくまで対症療法に過ぎないことわかります。現実問題として、アメリカのインフレの抑制、金利の低下を待つか、自ら努力して金利差を縮めるかしか、歴史的円安から逃れる道は見当たらないようです。

もちろん、国民生活にかかわる問題を「人任せ」にするわけにはいきません。時間はかかっても、コロナで傷んだ経済を立て直し、落ち込んだ個人消費を浮上させる政策を着実に実行に移す必要があるでしょう。

まとめ

9月22日に、24年ぶりとなる“ドル売り・円買い”の為替介入が行われました。その後も、覆面介入が実施されていますが、円安を抜本的に解消するには至っておらず、今の状況はある程度は長期化しそうです。大きな原因と考えられている、日米の金利差を埋めていく抜本的な政策の実行が望まれます。

▼参照サイト