ローンには住宅ローン・自動車ローンなど使い道が決められているものと、カードローン・フリーローンなど自由に使えるものがあります。ローンは基本的に借金であり、利息や手数料も返済する必要があります。本記事ではローンの種類とメリット・デメリット、「意義のある借金」と「回避すべきローン」の違いを解説していきます。

ローンとは?主なローンの種類一覧

ローンとは?

ローンとは銀行などからお金を借り一定期間内に返済する仕組みで、返済時には借りたお金(元本)に加え利息を支払います。一般的には住宅や自動車の購入など、まとまったお金が必要な場面で手元にお金が無いときに利用します。

住宅ローンを申し込むと金融機関から年収や職業・勤続年数などを審査され、担当者に「返済能力がある」と判断された時に契約が可能となります。

返済が長期に渡るローンもあり、返済期間が長くなればなるほど利息の返済額が多くなります。長期返済するローンを契約する際には、今後のライフプランを見据えた返済計画を立てておきましょう。

主なローンの種類一覧

ローンには大きく分けて住宅ローン・自動車ローンなどお金の使い道が決まっている「目的別ローン」と、使い道が定められていないカードローン・フリーローンがあります。

| 種類 | 概要 | |

|---|---|---|

| 目的別ローン | 住宅ローン | マイホーム購入時に金融機関などと契約できるローン。 契約時に団体信用生命保険への加入が必須のものもある。金利は変動金利と固定金利・変動と固定を組み合わせたもの、返済方法は元利均等返済と元金均等返済から選ぶ。 住み替え・建て替え・リフォーム時のローンもあり、より有利な条件に借り換えることも可能。 |

| 自動車ローン | 自動車を購入する際に金融機関・車の販売店・クレジットカード会社などから借り入れるローン。 | |

| 教育ローン | 子供の教育資金が不足した際に借り入れるローン。日本政策金融公庫など国の教育ローンと民間の金融機関の教育ローンがある。 | |

| 事業ローン | 経営者・個人事業主などが開業・事業資金のために借り入れるローン。ビジネスローンとも呼ばれる。民間の金融機関から借り入れるものと日本政策金融公庫など国・公的機関から借り入れるものがある。 | |

| 使い道は自由 | カードローン | カードを利用してATMなどからあらかじめ決められた限度額の範囲内で借り入れるローン。返済方法は1回払い・分割払い・リボルビング払いの中から選び、指定の口座から引き落としもしくはATM・窓口で返済する。気軽に借りられるが、金利が比較的高いので要注意。 |

| フリーローン | 住宅ローン・事業ローンなどと同様に金融機関と契約して審査を経て融資を受けられる。使い道は自由だが、目的別ローンと比べると金利は高い。 | |

| 不動産担保ローン | 土地・建物など不動産を担保として借り入れるローン。無担保ローンと比較すると金利は低めに設定されている。 | |

金利に関しては①使い道が決められている、②担保がある、③申込者の返済能力が高いと低く設定される傾向があります。逆にカードローンなど使い道が設定されておらず、誰でも借り入れが可能なローンは金利が高くなっています。

ローンのメリット・デメリットとは?「意義のある借金」であるべき理由

ローンは基本的に「借金」であり返済が必要です。現金での支払いと異なり返す際には利息部分を上乗せしなければいけません。

ローンを契約することで金銭的な損失が生じてしまいますので、金銭的に損をしたくない方は可能な限りローン契約を避けた方が良いでしょう。

しかし住宅購入や子供の教育費・自動車の利用などの目的があり返済できる見通しが立っていながら、時間をかけて現金を貯める行為は機会と時間の損失となってしまいます。

目的があり返済可能と判断できる場合には、ローンは「意義のある借金」と言えるでしょう。

ローンのメリットは目的を達成できる、その場をしのげること

目的別ローンのメリットは融資を受けることによって「住宅を購入して住む」「子供を進学させられる」など目的を達成できる点です。

特に住宅ローンは金利が低く、一定の要件を満たすと住宅ローン控除が適用になりますので利用する方は多いでしょう。住宅ローンを利用することで、マイホームに居住でき不動産という資産が手に入ります。場合によっては資産価値が上がる可能性もあります。

ただし住宅ローンは返済期間が長期に渡りますので、手数料・金利を含めた計画的な返済シミュレーションを行いましょう。

金銭的に切迫している場面では、フリーローン・カードローンなどによりその場をしのぐことが可能です。

ローンのデメリット・リスクとは

金銭管理ができない、浪費などの理由でローンを組むと返済が困難になる、多重債務を抱えるといった事態に陥る可能性があります。

ローンは利息や手数料がかかります。

住宅購入や事業・教育ローンなど、将来自身や家族にとってプラスになる目的が無い限り契約は避けた方が良いでしょう。

金融会社が登録する信用情報を管理・提供する日本信用情報機構(JICC)では、消費者金融などの貸金業者・貸金業者からの借入れについて定められている「貸金業法」の対象情報を公開しています。

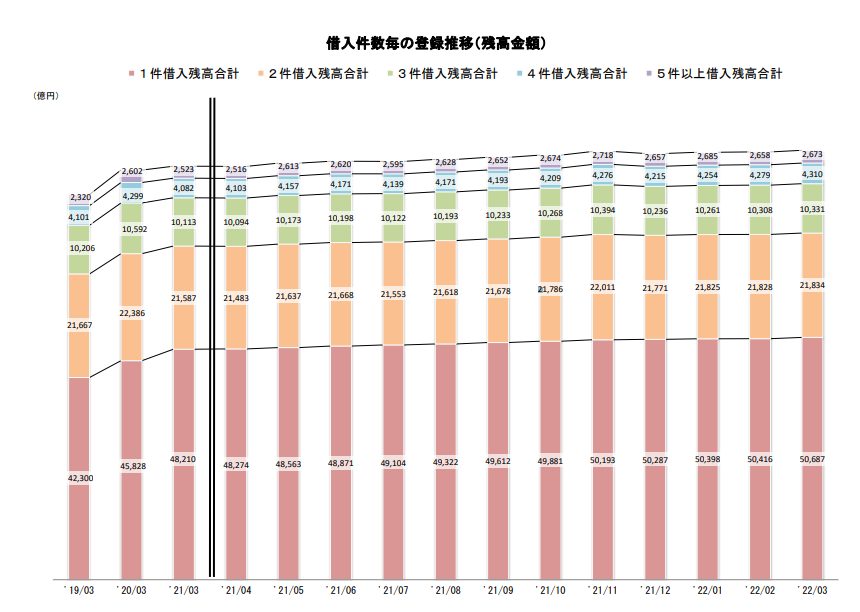

2021年度の統計データによると、2019年3月から2022年3月までの借入件数ごとの登録推移(残高金額)は以下のとおりです。

貸金業者からの借入残高は増加傾向にあります。

2022年3月における借入残高がある者の借入件数ごとの登録状況を見てみましょう。貸金業者の件数が増えると残高の合計は増え、1契約当たりの金額が少なくなる傾向にあります。

| 1人当たりの残高(万円) | 1契約当たりの残高(万円) | |

|---|---|---|

| 1件借入 | 75.7 | 75.7 |

| 2件借入 | 96.9 | 48.5 |

| 3件借入 | 124.8 | 41.6 |

| 4件借入 | 156.1 | 39.0 |

| 5件以上借入 | 255.0 | 47.5 |

1件借りるとハードルが下がってしまい、借入件数が増え借金も雪だるま式に増えてしまう恐れがあります。

生活に困っている方は厚生労働省や社会福祉協議会、日本政策金融公庫など公的機関からの無利子・低利子の貸付制度を利用することをおすすめします。金利の高いカードローンや消費者金融は避けた方が良いでしょう。

ローンを契約する際の注意点

ローンを契約する際には、全資産のうちの借入比率を定期的にチェックすることが重要です。

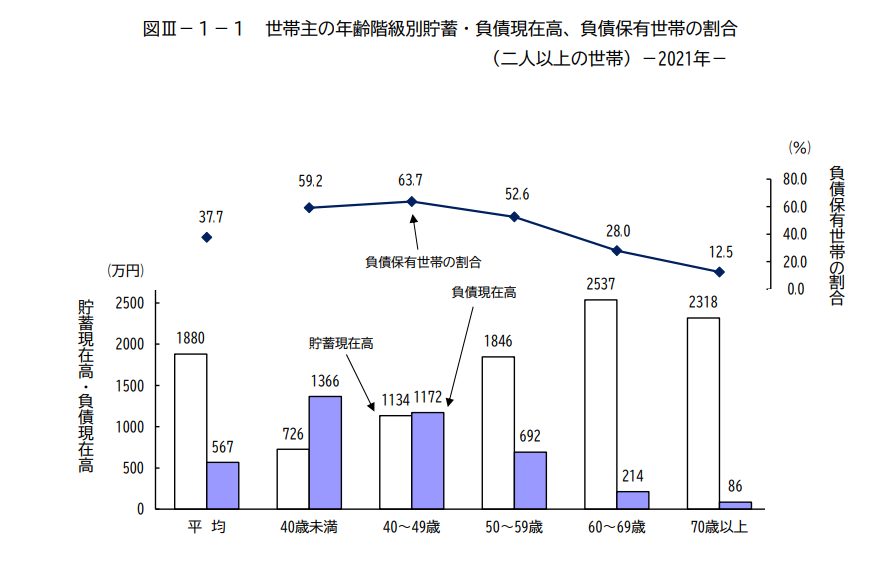

2021年度の総務省統計局「家計調査結果(貯蓄・負債編)」によると、世帯主が50歳未満の2人以上の世帯では負債現在高が貯蓄現在高を上回るものの40代では負債現在高が逆転し、負債保有世帯の割合が多いです。

30代後半辺りからファミリー層は住居を購入する方が増え、住宅ローンの返済が始まります。しかし子供の教育費がかかる時期でもあり、賃金は50代ほど高くないため40代に負担が大きくなると推測されます。

60代以降になると貯蓄が増える傾向にあります。

30代後半から50代前半までは、ファミリー世帯の場合家計の借金比率が多くなることをおさえておきましょう。

まとめ

「子供を進学させたい」など目的のあるローンであり、将来的に返済できると判断した場合にはローンを契約することで時間と機会の損失を避けることができます。

一方で、浪費癖やお金の管理が出来ずカードローン・フリーローンを借りてしまう方はまず家計簿を付け収支の管理から始めていきましょう。