投資をしているかた、勉強しているかたは「ノーロードの投資信託」という言葉を聞いたことがあるのではないでしょうか。

ノーロード投資信託とは購入時の手数料が無料の投資信託です。投資信託は購入するときだけではなく、運用中や解約時にも手数料がかかります。ノーロード投資信託のメリット・デメリット、選び方と投資信託の手数料5つをお伝えします。

ノーロード投資信託の意味と増加の背景

投資信託を購入する際の手数料をロード(load)と呼びます。「ノーロード(no load)」とは購入時の「手数料がかからない」という意味です。

近年ネット証券を中心に、ノーロードの投資信託が増えています。

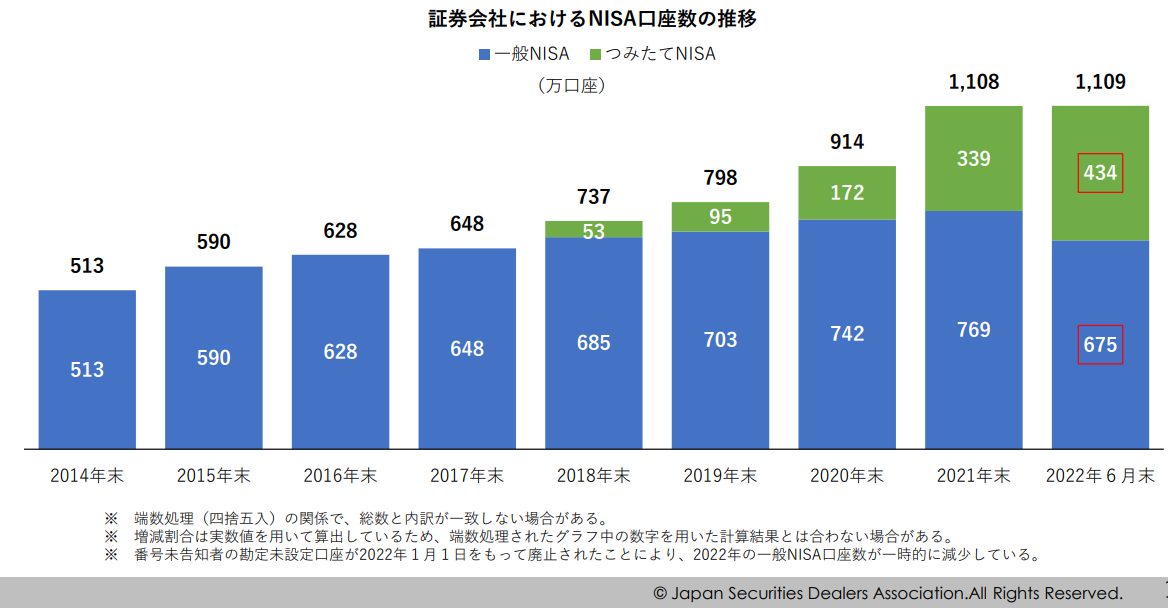

増加の背景には、投資家のニーズが高まったことが挙げられます。加えてつみたてNISAの口座数が伸びていることも一因と言えるでしょう。

引用:「NISA口座開設・利用状況調査結果(2022年6月30日現在)について」❘日本証券業協会

投資を促進させるための非課税制度「つみたてNISA」で取り扱う投資信託には、一定の要件が定められています。要件の1つが「ノーロード」です。

つみたてNISA対象の商品として販売するためには、販売会社が購入時手数料を無料にする必要があるのです。

投資信託の手数料は購入時以外にもかかる

投資信託にかかる手数料5つ

投資信託を運用する際にはコストがかかります。

個人投資家が投資信託を取引する場合、証券会社・金融機関といった「販売会社」を通して売買します。手数料は主に投資信託を運用する会社と販売会社、信託銀行に対して支払います。

販売会社は投資信託を投資家に販売し、運用会社は運用の指図を行い信託銀行は資産の保管・管理をするという役割をそれぞれ担っています。

手数料には購入時の手数料、運用期間中に支払う信託報酬、解約時に差し引かれる信託財産留保額などがあります。

「監査報酬」「売買委託手数料」がかかるファンドもあり、商品によって支払う手数料の種類や金額が異なります。

| 手数料の種類 | 概要 |

|---|---|

| 購入時(申し込み)手数料 | 投資信託の購入時、販売会社に支払う手数料。約定金額の〇%という形で支払う。購入時手数料の上限は各投資信託の目論見書に定められており、上限の範囲内で販売会社が商品ごとに定める。よって同じ投資信託でも販売手数料が異なるケースがある。 |

| 信託報酬(運用管理費用) | 投資信託を保有している間に、保有額の〇%に応じてかかるコスト。 |

| 監査報酬 | 投資信託の計理(会計)が公正に行われているか監査するための費用。監査を受けるために必要な公認会計士・監査法人に支払う報酬が監査報酬として差し引かれる。監査は投資信託の公正性・透明性の確保につながる。 |

| 売買委託手数料 | 個人投資家が投資信託を売買するときに生じる費用。 運営会社が投資信託の資金を運用、資産を入れ替えるために取引で生じる費用を投資家が間接的に支払う。 運用中に生じる費用のため、購入前に手数料の額は分からない。 |

| 信託財産留保額 | 投資信託を解約する際に手数料とは別にかかるコスト。 解約する投資家から信託財産留保金を徴収しないと、投資信託を引き続き保有する投資家が負担することになる。不公平が生じることから、解約時に徴収され信託財産に留保される。 |

購入時手数料と信託財産留保額は購入もしくは解約時に直接支払う費用です。

信託報酬・監査報酬・売買委託手数料は、投資信託の「信託財産」から間接的に支払われます。信託財産とは投資家から集め、信託銀行に信託する財産を指します。

各ファンドもしくは証券会社のホームページで公開されている「目論見書」で、手数料を確認できます。

ノーロード投資信託はトータルのコストを考える

上記のように投資信託には購入時だけではなく運用中、解約時にも手数料がかかります。

特に運用中に信託財産から差し引かれる信託報酬は、長く保有すればするほど額が多くなります。

長期で運用する予定の投資信託は、信託報酬などをチェックしたうえで購入することを心がけましょう。

海外の投資信託は購入・解約の手続きをしてから約定日(売買価格が決定する日)までにタイムラグが生じます。手数料を差し引かれタイムラグが生じた結果、売却後に「思ったより利益が出ていない」という現象が起こることがあります。

購入する前に、目論見書で購入時・運用中・売却(解約)時にかかるコストを確認しておきましょう。

ノーロード投資信託のメリット・デメリット

ノーロード投資信託のメリット

ノーロード投資信託は、購入時の手数料がかからない点が最大のメリットです。

売買回数が多いかた、積立で投資をするかたにとっては恩恵が大きいと言えるでしょう。

またノーロード投資信託は特定の指数(東証株価指数など)と連動した動きを目指すインデックス型の商品が多いです。インデックス型投資信託はリスクが低く、長期の投資に適しているというメリットもあります。

ノーロード投資信託のデメリット

ノーロード投資信託のデメリットはありません。ただし、手数料は購入時だけではなく運用中・解約時にもかかりますのでトータルのコストに注意しましょう。

インデックス型投資信託の場合、ローリターンで短期的に多くの利益を見込めないというデメリットもあります。

ノーロード投資信託の選び方

ノーロード投資信託には多くの商品がありますが、どうやって選べば良いのでしょうか?

購入時の手数料の有無に関わらず、投資信託は下記の4つを判断材料にすることをおすすめします。

2. 投資信託の種類

3. リスク許容度

4. 運用の目的

トータルコストに関しては上記のとおりで、売買委託手数料を除いて事前に目論見書で概算を確認できます。

投資信託の種類は、インデックス型・アクティブ型・バランス型があります。

| 種類 | 概要 | 信託報酬 |

|---|---|---|

| インデックス型 | 特定の指数と連動した動きを目指す ローリスク・ローリターンで長期保有する投資家が多い |

約0.01~0.3% |

| アクティブ型 | プロの投資家がインデックス型より多くの利益を目指し運用する インデックス型よりハイリスク・ハイリターン |

約0.5~1.5% |

| バランス型 | 国内と海外の株式・債券・REITを組み合わせ、複数の資産や国に投資できる | 約0.1~0.6% |

アクティブ型は比較的信託報酬が高く「短期で利益を出す」ことを目的に購入する投資家が多いです。一方、インデックス型は積立投資で長期保有することで利益を出す可能性が高いと言われています。

バランス型は「複数の市場や資産にバランス良く投資したい」という人向けの投資信託です。

また、投資家によって「どのくらい損失に耐えられるか」というリスク許容度が異なります。

リスク許容度が低い人はローリスクのインデックス型、「値動きはあまり気にならないからより多くの利益を出したい」という人はハイリスクのアクティブ型が向いているでしょう。

運用の目的も老後の資産形成・教育資金など投資家によってさまざまです。

例えば老後の資産形成では、長期に渡って運用するインデックス型投資信託が人気です。一方で「飲み会の費用や娯楽のために〇十万円が欲しい」という場合は、アクティブ型や株式投資で短期の利益を狙う投資家が多いです。

投資信託を選ぶ際には、保有期間や投資の目的に沿ったファンドを複数比較・検討しましょう。自身の目的や投資方針に適した投資信託が見つかる可能性が高くなります。

まとめ

購入時の手数料がかからないノーロード投資信託はニーズが高く、近年増えています。ただし投資信託には購入時以外にも4種類の手数料がかかります。証券会社やファンドのホームページで閲覧できる「目論見書」であらかじめ確認しておきましょう。

▼参照サイト