反面調査は、どの事業者に対しても実施される可能性があります。どのように対応すればよいかわからないという方も多いのではないのでしょうか?

この記事では、反面調査が行われた際にどのような対応をとれば良いのか、具体的な方法について解説します。また、そもそも反面調査はなぜ行われるのかについても触れます。

最後までご覧いただくことで、突然反面調査が行われても、冷静な対応をしやすくなるでしょう。

税務署の反面調査の意味・定義とは?

そもそも、税務署の反面調査はなぜ行われるのでしょうか。以下の見出しでは、税務署の反面調査の意味・定義について解説します。

反面調査の必要性・意義

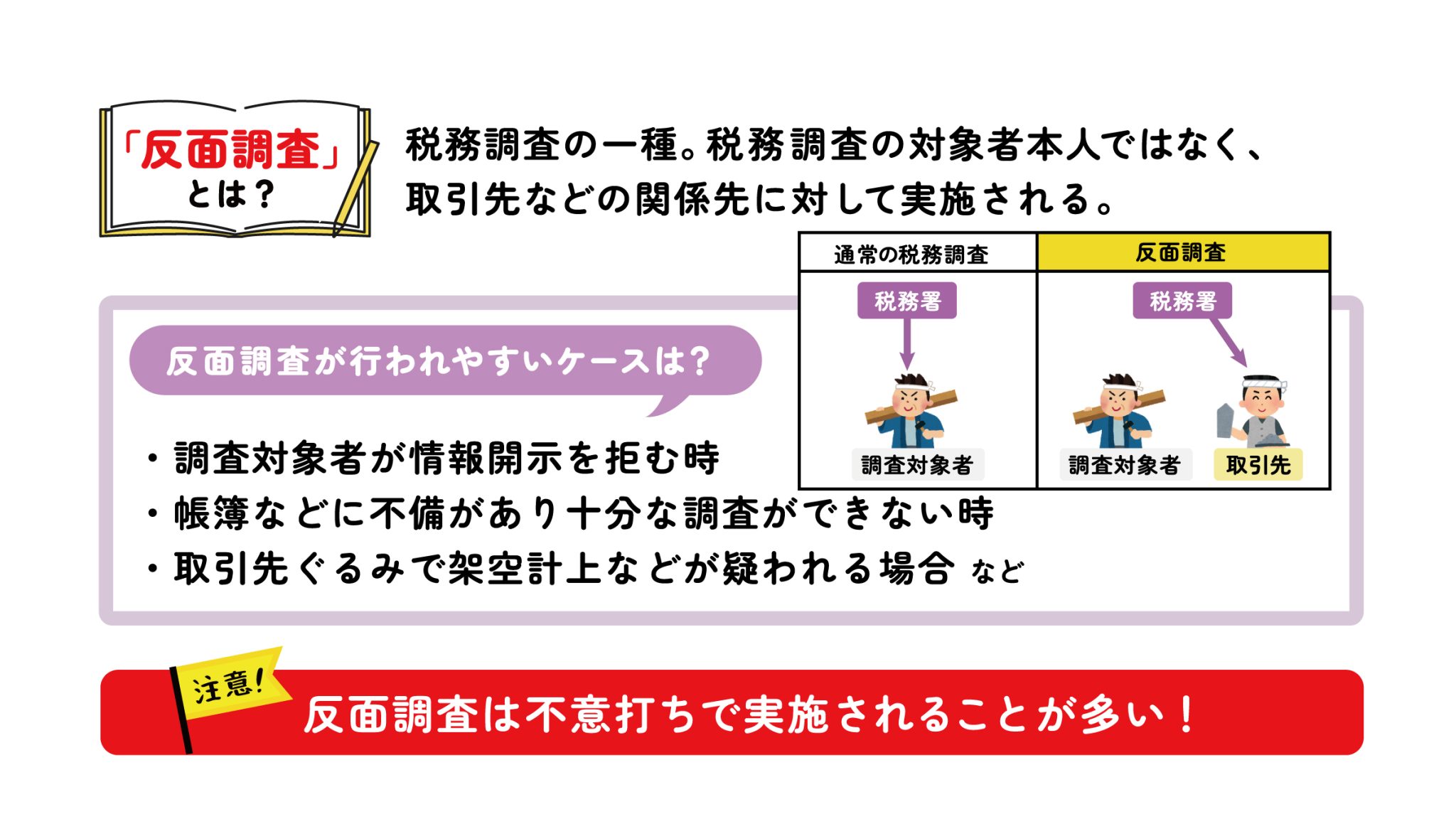

まず通常の税務調査とは、申告書類やその内容が正しいかどうか、納税者を対象として税務署により行われる調査のことです。

【ビスカス公式Youtubeチャンネル】取引先に税務調査が入る?!「反面調査」に要注意! より

一方、反面調査とは、税務調査において、納税者への確認のみでは疑惑の解消が難しいと判断された場合に調査対象者本人ではなく関係先を対象として実施されます。

反面調査では、例えば自社で経費として計上されている外注費用が、実際に取引先のほうで受注されているかなどが確認されます。

反面調査が可能なのは「質問検査権」を根拠としているため

反面調査には、質問検査権の行使が認められています。質問検査権とは、国税通則法第74条により、税務調査官に認められている権利で、この質問検査権により、税務調査官は納税者に対する質問や調査を実行することができます。

実際に反面調査は、東京高裁の判決でも「納税者の適正な所得金額を把握するために、その取引先等に対する反面調査を実施することは、税務職員に委ねられた正当な質問検査権の行使として何ら違法不当の問題を生じる余地はない」として、その合法性を認められています。

反面調査の方法

反面調査は、通常の税務調査と同様に、以下の方法で行われます。

- 帳簿や請求書などの確認

- 口頭での質問

反面調査の対象範囲はどこまで?

反面調査の対象範囲は、納税者の事業活動に関連する、あらゆる機関や人が含まれます。具体的には、以下のとおりです。

- 取引先

- 銀行

- 従業員個人やその家族

- 退職した元従業員やその家族

税務署の反面調査への対応について

税務署の反面調査には、不要なトラブルを防ぐべく、適切な対応が求められます。以下の見出しでは、税務署の反面調査への対応に関して必要なことについて解説します。

反面調査のタイミングは突然

反面調査は、予告なしに突然実施されるのが一般的です。なぜなら、事前の口裏合わせや書類の改ざん・隠ぺいといった納税者や取引先などによる不正を防ぐためです。

不正が行われると、実態解明につながる情報を集めにくくなります。そのため、反面調査は突然行われるのです。

受忍義務があるため拒否すると罰則が科せられる

原則、反面調査は拒否することができません。正当な理由なく拒否することは「受忍義務違反」にあたります。そのため、正当な理由なく拒否することで、罰則(1年以下の懲役または50万円以下の罰金)が適用されます。

ただし、その理由が認められるかどうかは、税務署調査官の判断に委ねられます。基本的に反面調査は拒否することができませんが、日程の変更は可能です。対応が難しい場合は、延期可能か確認してみましょう。

所属先や氏名、目的を確認する

では、実際に反面調査を受ける場合、取るべき対応について説明していきます。

まず、反面調査という名目での訪問者があった場合、調査員の所属先や氏名、調査の目的を確認しましょう。なぜなら、訪問者が正規の税務署職員であることを確認し、不正な調査や詐欺を防ぐためです。

仮に理由が正当なものでなければ、訪問者の立ち入りを拒否しても問題ありません。

また、調査官の名刺は必ず受け取りましょう。そうすることで、不正トラブルに発展するリスクを抑えやすくなります。

取引先には連絡してもよい?

反面調査を受ける場合、取引先に連絡してよいのかどうか迷う場合もあるかもしれません。結論からいうと、反面調査の前に取引先に連絡してよいかどうかは、連絡内容によります。例えば、反面調査が実施されるという事実を伝えるのみであれば問題ありません。

一方で、口裏合わせや書類の改ざん・隠蔽など、反面調査の妨げとなる行為は避けましょう。このような行為が発覚すると、取引先は税務署から「不正加担者」として名簿に登載され、かえって取引先に迷惑をかけることになる恐れがあります。

ちなみに、税務署職員から「自分たちが来たことは取引先には絶対に連絡しないでほしい」といわれる可能性があります。しかし強制力はないため、反面調査の妨げとならない内容を伝える分には、特に問題とならないでしょう。

帳簿や領収書などの提出、書類への押印は安易に行わない

帳簿や領収書などの提出や書類への押印は、必要性や内容を確認したうえで慎重に行いましょう。安易な書類の提出や押印は、後にトラブルにつながる恐れがあります。そもそも、書類への押印はあくまで任意です。

帳簿や領収書などの提出や書類への押印に応じる際は、自社でコピーを2通取り、1通は手元に残しましょう。そうすることで、税務署職員とのやり取りの証跡を残せます。

反面調査と関係ない書類は提出しない

反面調査に関係ない書類は、税務署に提出しないよう注意しましょう。反面調査に関係ない書類を提出することで、自社や取引先の重要な情報が漏えいするなど、不利益を被る可能性があるためです。

提出依頼内容に納得いかない場合は、内容の修正依頼を出すことも可能です。また「取引先との取引内容を控えるような行為は避けてください」などと、あらかじめ釘を刺しておくことも、トラブルを防ぐうえで重要です。

受け答えは虚偽なく真摯な姿勢で行う

反面調査の際の受け答えは、虚偽なく真摯な姿勢で行いましょう。なぜなら虚偽の申告や誠意ない対応をすることで、税務署との信頼関係を損なうだけでなく、罰則の対象となる可能性があるためです。

税務署の担当調査官は、基本的に納得がいくまで調査を続けます。調査を早く終わらせるという意味でも、反面調査に協力的な姿勢を見せることが重要です。

反面調査に関するFAQ

最後に、反面調査についてよくある質問に対して回答します。

取引先から今後の取引を停止されるリスクはある?

取引先から取引停止される可能性はあります。例えば、実際に取引先の不正が発覚し、それを理由に今後の取引を断られるケースなどがあり得ます。

ちなみに反面調査によって取引停止され、自社が損失を被ったとしても、税務署への責任追及はできません。

反面調査にかかる期間はどのくらい?

事業所や調査内容によって1日~半年程度と大きな幅があります。実地調査の日数でいうと1~3日程度が一般的といわれています。

個人事業主でも反面調査が実施される可能性はある?

事業者であれば、事業形態問わず反面調査の対象となる可能性があります。したがって、個人事業主でも反面調査が実施される可能性はあり得ます。

反面調査で提供した内容に守秘義務は適用される?

反面調査で提供した内容にも守秘義務が適用されます。税務署調査官は、国家公務員法100条および国税通則法127条の二重で守秘義務が課せられているためです。

また、税務署調査官が業務上得た情報を外部に漏えいした場合、2年以下の懲役または100万円以下の罰金が課せられます。そのため、反面調査で税務署調査官に提供した内容が漏洩されるリスクは、あまり心配しなくてもよいでしょう。

まとめ

反面調査は、納税者に対する税務調査のみでは必要な情報を十分に得られない場合に実施されます。取引先に迷惑がかかる可能性を考えて、反面調査が実施されること自体を事前に伝えるのは問題ありませんが、口裏合わせは厳禁です。反面調査から起こりうるトラブルを防ぐためにも、適切に対処しましょう。

▼参照サイト

第141条関係 質問及び検査【国税庁】

東京高等裁判所 平成10年(ネ)4139号 判決【東京高裁】

国税通則法128条【e-Gov法令検索】

秘密を守る義務【人事院】

国税通則法126条【法令リード】

- 税理士・税理士事務所紹介のビスカス

- マネーイズム

- 税務/会計, 税金情報, 税務調査

- 反面調査とは税務調査手法のひとつ|必要性・定義とは?どう対応すればよい?