個人事業主など小規模事業者として生計を立てている方の中には、2023年10月1日から導入されたインボイス制度の登録を済ませている方もいるかと思います。

そこで本記事では、インボイス制度を導入した方やまだ登録していないが検討している方に向けて、「少額特例」などの軽減措置について解説します。

そもそもインボイス制度とは

そもそもインボイス制度とは、買手に対して税率と税額を正確に伝えるための制度のことで、取引で使用される請求書のことを「適格請求書(インボイス)」と言います。また、インボイスには、「登録番号」「適用税率」「消費税額等」の記載が必須です。

これまでは、インボイスでなくても、課税事業者は消費税を納付する際に仕入れ時に支払った消費税分を控除できました。しかし、インボイス制度が導入されたことで、仕入れ先がインボイスを発行しない場合、仕入れ時に消費税を支払ったとしても控除が受けられなくなるのです。

インボイス制度の登録は任意ですが、課税売上高が1,000万円以下の免税事業者は、取引先の状況に応じてインボイス制度に登録するかを選ぶ必要があります。

インボイス制度の「少額特例」とは

インボイス制度の「少額特例」とは、税込み1万円未満の課税商品に対し、インボイスの保存がなくても仕入れ税額を控除できる軽減措置のことです。

ただし、少額特例には、適用対象期間が定められていること、一定規模以下の事業者であること、一定の事項が記載された帳簿で保存することなどの条件が設定されています。

帳簿に記載する一定事項とは、以下のとおりです。

- 課税仕入れの相手方の氏名又は名称

- 課税仕入れを行った年月日

- 課税仕入れに係る資産又は役務の内容

- 課税仕入れに係る支払対価の額

少額特例を活用する際は、適用期間や適用対象者などを事前に確認しておきましょう。

少額特例の適用対象期間

少額特例の適用対象期間は、以下のとおりです。

適用対象期間:2023年10月1日~2029年9月30日

インボイス制度の少額特例は、インボイス制度開始後の6年間が対象期間で、期間内で税込み1万円未満の課税仕入れに対して適用されます。

そのため、2029年10月1日以降に発生した課税仕入れに対しては、原則インボイスと一定の事項が記載された帳簿の保存が必須となるため注意しましょう。

少額特例の適用対象者

少額特例の適用対象者は、①基準期間において課税売上高が1億円以下の事業者②特定期間における課税売上高が5,000万円以下の事業者に分けられ、どちらかに該当すると少額特例を受けられます。

一方で、特定期間とは「個人事業者の場合は前年1月から6月までの期間をいい、法人の場合は前事業年度の開始日以後6月の期間」のことを指します。また、通常の納税義務の判定では、「特定期間の課税売上高が1,000万円を超えているかどうか」で判定されますが、それに代えて、「特定期間における給与等の支払額が1,000万円を超えているかどうか」によっても判定することができます。

しかし、少額特例の場合、特定期間における課税売上高については、納税義務の判定における場合と異なり、課税売上高に代えて給与支払額の合計額による判定はできませんので注意しましょう。

インボイス制度における「少額特例」以外の負担軽減措置

次にインボイス制度における「少額特例」以外の負担軽減措置について紹介します。

インボイス制度にはさまざまな負担軽減措置が用意されているため、少額特例以外の負担軽減措置についても理解を深めておきましょう。

インボイス制度における「少額特例」以外の負担軽減措置は、以下のとおりです。

- 小規模事業者に対する「2割特例」

- 「少額な返還インボイスの交付義務免除」

- 「補助金の拡充や事務負担の軽減措置」

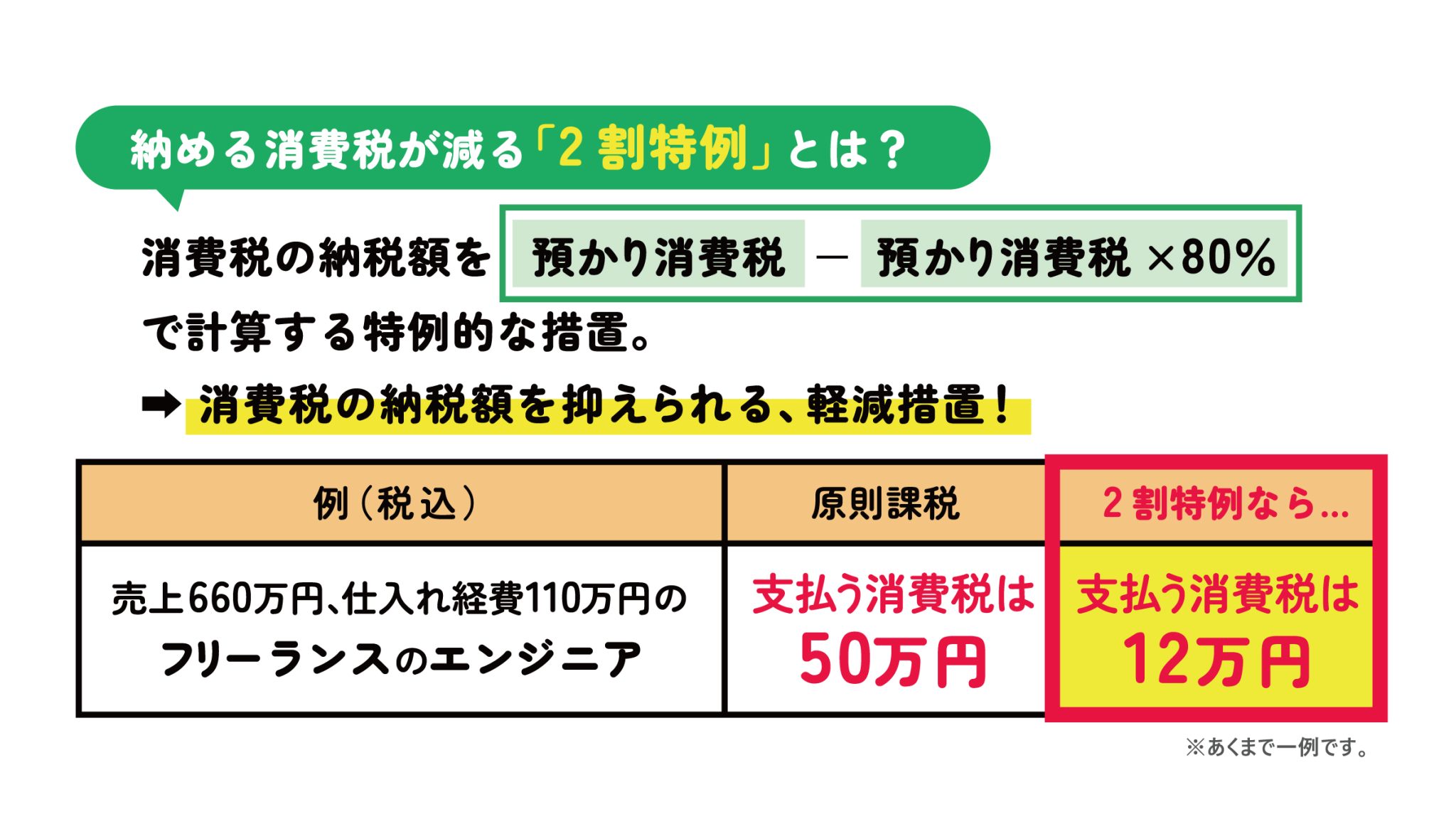

小規模事業者に対する「2割特例」

負担軽減措置の1つにインボイス発行事業者の少額規模事業者に対する「2割特例」があります。2割特例とは、免税事業者がインボイス制度に登録して課税事業者になった場合に、一定期間の間に納める消費税が売上税額の2割に軽減される制度のことです。

【ビスカス公式YouTubeチャンネル】2割特例なら支払う消費税大幅ダウン!個人事業主・フリーランスの税金

2割特例の適用対象者と適用対象期間は、以下のとおりです。

| 適用対象者 | 2年前(基準期間)の課税売上が1,000万円以下などの要件を満たし、免税事業者からインボイス発行事業者になった方 |

|---|---|

| 適用対象期間 | 2023年10月1日~2026年9月30日 |

少額な返還インボイスの交付義務免除

少額な返還インボイスの交付義務免除とは、税込み1万円未満の課税資産の譲渡などで返品や値引きが発生した際に返還インボイスの交付義務が免除される制度です。

そもそも返還インボイスとは、資産の譲渡などで返品や値引き、売上にかかる対価の返還を行った際に交付される書類のことです。

そのため、税込み1万円未満の売上に関しては、売上の値引き処理など事務負担が軽減されます。

また、少額特例の違いは、以下のとおりです。

| 制度内容の違い | |

|---|---|

| 少額特例 | 1万円未満の仕入れに対してインボイスの保管が不要 |

| 少額な返還インボイスの交付義務免除 | 1万円未満の課税資産の譲渡に対して値引きや返品などでの返還インボイスの発行が不要 |

他にも、返還インボイスの交付義務免除はすべての事業者が対象であり、適用期間も定められていません。

| 適用対象者 | すべての事業者 |

|---|---|

| 適用対象期間 | 定めなし |

補助金の拡充や事務負担の軽減措置

補助金の拡充や事務負担の軽減措置とは、インボイス発行事業者に登録した小規模事業者に対し、事業継続を支援するための持続化給付金が加算される制度のことです。

補助金の拡充や事務負担の軽減措置の概要は、以下のとおりです。

| 適用対象者 | 小規模事業者 |

|---|---|

| 補助対象 | 税理士相談費用、機械装置導入、広報費、展示会出展費、開発費、委託費など |

| 補助上限額 | 100~250万円 |

インボイス制度の「少額特例」についてのよくある質問

最後にインボイス制度の「少額特例」についてのよくある質問を3つ紹介します。気になる質問があれば、確認してみてください。

「少額特例」についてのよくある質問

- 1万円未満の商品であれば「少額特例」の対象?

- 外注費用として日給8,000円を支払った場合は「少額特例」の対象?

- 1万円未満の仕入れの場合に課税事業者からインボイスを求められた場合は?

1万円未満の商品であれば「少額特例」の対象?

1万円未満の商品であれば少額特例の対象です。

ただし、少額特例は商品単位でなく、取引単位です。そのため、税込み1万円未満の商品が複数あり、一回の取引合計が1万円を超える場合は少額特例の対象にはなりませんので注意してください。

外注費用として日給8,000円を支払った場合は「少額特例」の対象?

外注費用として日給8,000円の場合、稼働日が1日で月単位の支払額が8,000円であれば少額特例の対象です。

しかし、前述したように、少額特例は一回の取引単位での計算となります。外注を行う場合は月単位での取引となることが大半と考えられるので、例えば、支払う日給が1万円未満であっても、月に20日の稼働で月単位の外注費用が16万円(日給8,000円×稼働日20日)である場合は、少額特例の対象にはなりません。

1万円未満の仕入れの場合に課税事業者からインボイスを求められた場合は?

インボイス発行事業者は、課税事業者からインボイスを求められた場合は交付する必要があります。

なぜなら、少額特例はインボイスの保存を不要とする軽減措置であり、インボイス発行事業者としての交付義務が免除されているわけではないからです。そのため、課税事業者からインボイスを求められた場合は、交付する義務があります。

まとめ

今回は、インボイス制度の「少額特例」やその他の軽減措置について解説しました。少額特例とは、税込1万円未満の課税商品に対して、インボイスの保存がなくても仕入れ税額を控除できる軽減措置のことです。

インボイス制度による負担を軽くするためにも、本記事を見返して軽減措置についての理解を深めましょう。

▼参照サイト

インボイス制度の概要【国税庁】

少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要【国税庁】

2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要【国税庁】

インボイス制度の負担軽減措置のよくある質問とその回答 【財務省】

インボイス制度、支援措置があるって本当!?【財務省】

- 税理士・税理士事務所紹介のビスカス

- マネーイズム

- インボイス

- インボイス制度の「少額特例」をわかりやすく解説|負担軽減措置も併せて紹介